【はじめに】その「集めたお金」、税金のルールは大丈夫ですか?

こんにちは!税理士の井上です。

最近、クラウドファンディングで素晴らしいアイデアが形になるのを、よく目にするようになりました。夢を持つ人が、想いやサービスを世界中に発信し、応援してもらえる。素晴らしい時代だと思います。

しかし税金のプロである私としては、その「手軽さ」の裏に潜む、「税務リスク」を懸念してしまいます。

なぜなら税務署は、その「応援してもらったお金」が、「売上」なのか、「贈与(プレゼント)」なのか、「出資」なのかを厳しく見ているからです。

この最初の分類を間違えると数年後、忘れた頃に多額の税金(追徴課税)を支払うことになる…。そんな悲しい事態になりかねないのです。

この記事は、そんな「知らなかった」という後悔をしないための、クラウドファンディングの税金に関する「正しい手引き」として書きました。

クラウドファンディングは、素晴らしいアイデアやプロジェクトを実現するための資金調達の方法として広まりました。しかし、その手軽さとは逆に、税金の扱いは非常に複雑です。

お金を集めることに成功したものの、「この集めたお金に、税金はかかるの?」「確定申告は必要?」といった疑問をそのままにしてしまい、後から税金のトラブルになってしまう事業者が、残念ながら少なくありません。

一番の注意点は、「クラウドファンディングの税金」という、決まったルールがあるわけではない、という点です。税金のルール上、集めたお金の性質は購入型、寄付型、投資型によって全く違ってきます。

例えば、「購入型」で集めたお金は「売上」として扱われますし、「寄付型」なら「贈与」などとして扱われます。この最初の分類を間違えると、将来、追加の税金(追徴課税)という重いペナルティを払うことになるかもしれません。

基本:クラウドファンディングの「3つのタイプ」を知ろう

税金の計算を正しく行うには、まず、あなたが行うクラウドファンディングが「購入型」「寄付型」「投資型」のどれにあたるのかを、ハッキリさせることが大切です。

なぜなら、どのタイプかによって税金のルールが全く異なるからです。

1. 購入型(モノやサービスをお返しするタイプ)

「購入型」とは、お金を支援の見返りとして、製品やサービス(リターン)をお返しする仕組みです。

法律上の扱いは、商品を先に売る「先行販売」や「予約販売」と、基本的には同じです。そのため、集めたお金は、原則として「売上」として扱われます。

これは所得税や法人税だけでなく、後で説明する「消費税」の計算でも、大切なポイントになります。

2. 寄付型(お返しをしない応援してもらうタイプ)

「寄付型」とは、プロジェクトの考え方などに賛同してもらい、「寄付」としてお金を集める方法です。

原則として支援してくれた人に、モノやサービスといった金銭的なお返し(リターン)はしません。(※お礼の手紙や活動報告は、税金計算上の「お返し」とは見なされません)

税金の上では、この集めたお金は「贈与」や「寄付金」として扱われます。

3. 投資型(金銭的な見返りをお返しするタイプ)

「投資型」とは、支援者が、将来の「金銭的な見返り(配当や利息など)」を期待して、お金を出す仕組みです。

これには、「ファンド型」「株式型」「融資型(ソーシャルレンディング)」といった種類があります。

税金の上では、お金を集めた側にとっては「出資金」や「借入金」として扱われ、支援した側にとっては、そのリターンが「雑所得」などになります。

【早見表】クラウドファンディングの税金は、どうなる?

| タイプ(種類) | お金を集めた人(個人) | お金を集めた人(会社) | お金を出した人(支援者) | |

| 1. | 購入型 (モノやサービスをお返しする) | 「売上」として 事業所得 または 雑所得 | 「売上」として 会社の利益(益金) | (個人) 税金はかからない(会社) 「経費」や「仕入」になる |

| 2. | 寄付型 (見返りなしで、応援してもらう) | 「贈与」として扱われる・支援者が個人→贈与税・支援者が法人→一時所得 | 「寄付金収入」として 会社の利益(受贈益) | (個人) 原則、税金はかからない(会社) 寄付先がNPOなどなら 「寄附金控除」が使える |

| 3. | 投資型 (金銭的な見返りを渡す) | 「借金」(融資型)または「元手」(ファンド型など) | 「借金」(融資型)または「資本金」(株式型) | 受け取った利益や利息が「雑所得」などになる |

【お金を集めた人・個人編】クラウドファンディングを受け取った個人の税金

個人事業主やフリーランスの方がプロジェクトでお金を集めるという、一番よくあるケースの税金について解説します。

購入型(モノやサービスをお返しするタイプ)

購入型で集めたお金は、リターン(お返し)の制作費や送料、手数料などの「必要経費」を引いた「利益(所得)」に、所得税がかかります。

ここで一番大事な点がその利益を税務署が「事業」と見るか、「一時的な副業」と見るか、です。

- 事業所得

本業として、繰り返し、続けている活動。青色申告で税金が安くなるメリット(最大65万円の控除など)が使えます。 - 雑所得

「事業」とまでは言えない、一時的な副業。会社員が1回だけプロジェクトを実行した場合などです。

会社員の方でも、この「雑所得」が年間20万円を超えたら、年末調整とは別に自分で確定申告が必要になります。

寄付型(お返しをしない、応援してもらうタイプ)

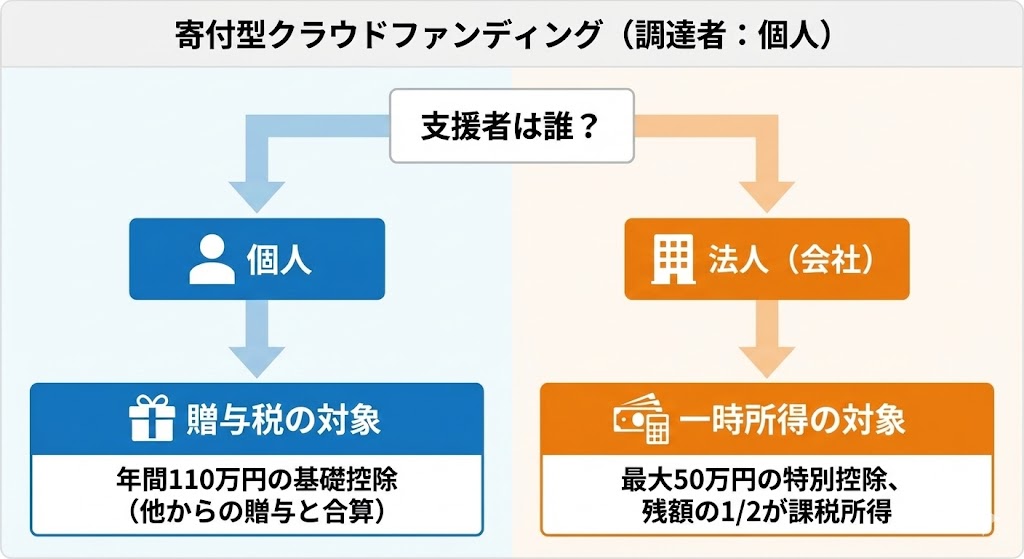

寄付型は、個人がお金を受け取る場合に最も注意が必要です。「誰から」寄付をもらったかで、かかる税金の種類がまったく変わってしまうからです。

1. 支援者が「個人」の場合 → 「贈与税」

個人からの支援は「プレゼント」と見なされ、「贈与税」の対象です。

贈与税には、1年間に合計110万円までの基礎控除(非課税枠)があります。

【注意点】:この110万円は、クラウドファンディングだけでなく、その年に親などからもらった、他のお金も全部合計して計算します。

2. 支援者が「会社(法人)」の場合 → 「一時所得」

会社からの支援は「プレゼント」とは見なされず、「一時所得」として「所得税」の対象になります。

一時所得は最大50万円の特別控除があり、さらに残った金額の半分だけに税金がかかるという有利な計算になります。多くの場合、贈与税よりも税金の負担は軽くなります。

投資型(金銭的な見返りを渡すタイプ)

個人事業主がこのタイプでお金を集めた場合、そのお金は「売上」や「利益」ではありません。

- 融資型(ソーシャルレンディング)

集めたお金は「借金(負債)」です。返す義務があり、払う利息は経費になります。 - ファンド型

集めたお金は事業の「元手(元入金)」です。

どちらの場合も、集めたお金に所得税はかかりません。

【お金を集めた人・会社編】会社が資金を受け取った場合の、税金のルール

会社(法人)がプロジェクトの実行者になった場合の、税金と会計の処理について解説します。

購入型(モノやサービスをお返しするタイプ)

会社が購入型でお金を集めた場合、そのお金は「売上」として、法人税の対象になります。

ここで一番大切な注意点は、「いつ、売上として数えるか?」というタイミングです。税金のルールでは、「お金が入金された時」ではなく、「実際にお返し(リターン)の品物を引き渡した時」に、初めて「売上」として数えます。

このため、経理の処理は2段階に分かれます。

1. お金が振り込まれた時

この時点では、まだ売上ではありません。一時的に「前受金」という、「将来お返しをする義務(=負債)」として扱います。

2. 品物を引き渡した時又はサービスの提供

ここで初めて、その義務が果たされたとして「前受金」を「売上」に変えます。

この処理がとても重要なのは、決算をまたぐ場合です。例えば、3月決算の会社が3月にお金を集め、品物の引き渡しが5月になった場合、そのお金は3月の売上ではなく、次の期の5月の売上として計算されます。このタイミングを間違えると、納税額が大きく変わってしまうので注意が必要です。

寄付型(お返しをしない、応援してもらうタイプ)

会社が寄付型でお金を集めた場合、支援者が個人か会社かにかかわらず、その全額が「受贈益」という、「寄付による利益」として扱われます。

この「寄付による利益」は、会社の通常の利益と同じように扱われ、全額が法人税の課税対象になります。

投資型(金銭的な見返りを渡すタイプ)

会社が投資型でお金を集めた場合、そのお金は「売上」や「利益」とは見なされません。

- 株式型:新しい株を発行してお金を集めた場合、そのお金は「資本金」や「資本準備金」になります。

- 融資型:集めたお金は「借入金(借金)」になります。

どちらのケースも、集めたお金そのものに、法人税がかかることはありません。

【支援者編】クラウドファンディングで「お金を出した人」の税金ルール

次に、プロジェクトを「応援した側」(お金を出した人)の税金の扱いを見ていきましょう。

購入型(モノやサービスを、お返ししてもらうタイプ)

購入型で支援した場合、その中身は普通の「商品の購入」と同じです。

- 個人がプライベートで支援した場合

その支払いは、普通の「買い物」と同じなので、税金には影響しません。

- 会社(法人)・個人事業主が支援した場合

受け取った「お返し」(製品やサービス)を事業で使うなら、その支払いは「必要経費」にできます。例えば、仕事で使う機材を手に入れたなら、「消耗品費」や「仕入」として処理できます。

【注意点】 もし、その「支払い」が、従業員へのプレゼントのようになった場合は、「福利厚生費」や「ボーナス」として扱われる可能性もあります。

寄付型(見返りなしで、応援するタイプ)

寄付型で支援した場合、その支払いはになります。

個人が寄付をした場合、条件を満たせば「寄附金控除の対象」となり、税金が安くなる場合があります。

しかし、ここで重要な注意点があります。

「寄附金控除」の対象になるのは国や自治体、認定NPO法人など、法律で決められた特定の団体への寄付だけです。

一般的な個人や、普通の会社が始めたプロジェクトへの寄付は、たとえ目的が良くても、「寄附金控除」の対象にはなりません。この点を勘違いしているケースは非常に多いので、注意が必要です。

(なお、会社が寄付をした場合、その支払いは「寄附金」として経費になりますが、全額を経費にするには「上限額」が決められています)

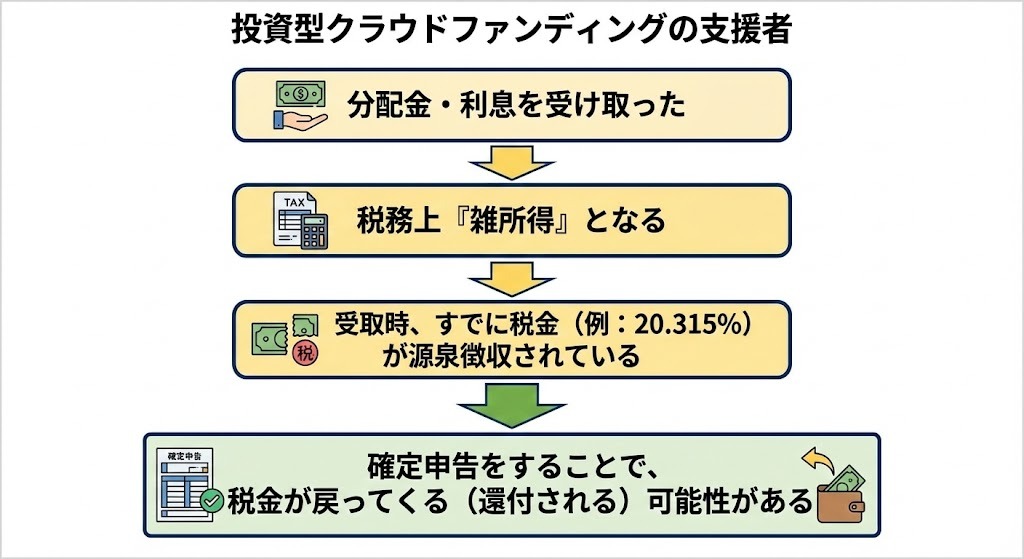

投資型(金銭的な見返りを期待するタイプ)

投資型で支援(投資)をし、利益の分配金や利息を受け取った場合、その利益は、原則として「雑所得(ざつしょとく)」という分類になります。

この天引きによって、税金の支払いが終わる場合もあります。しかし、確定申告をすれば、「払いすぎた税金が戻ってくる(還付される)」可能性が非常に高いです。

【最大の注意点】クラウドファンディングと「消費税」の、見落としがちな関係

所得税や法人税以上に、クラウドファンディングで一番注意が必要なのが「消費税」です。プロジェクトが成功したことで、数年後に深刻な資金繰り悪化を招いてしまう危険があります。

どのタイプに、消費税がかかる?

まず、どのタイプが消費税の対象になるかを知っておきましょう。

- 購入型 → 「お返し(リターン)」という、モノやサービスの提供と、支援金が交換関係にあるため、消費税の「課税取引(=消費税がかかる)」にあたります。支援金は、消費税込みの売上として扱われる可能性があります。

- 寄付型 → 「お返し(対価)」が発生しないため、消費税の「不課税取引(=消費税がかからない)」となります。

- 投資型 → 出資金や借入金、利息などは、消費税の「不課税取引」や「非課税取引」などにあたり、消費税はかかりません。

つまり、消費税の注意が必要なのは「購入型」だけです。

(※ただし、インボイス制度に対応するため、「適格請求書発行事業者」として登録した場合は、その時点で、売上に関係なく「課税事業者」となります)

手数料で払った消費税は差し引ける

クラウドファンディングを募集するプラットフォームに支払う手数料は、消費税の「課税仕入れ」にあたります。

もし、あなたが「課税事業者」である場合、売上(クラウドファンディングで集めたお金)にかかる消費税から、この手数料で支払った消費税を差し引いて(仕入税額控除)、納める税金を計算することができます。

【実践】クラウドファンディングの確定申告、どうすればいい?

集めたお金や、支援で得た利益について、「確定申告」が必要になるケースと、その具体的な方法を解説します。

確定申告が必要になるのは、どんな人?

まず、自分が確定申告が必要かどうか、下の表で確認してみましょう。

【クラウドファンディング版】確定申告が必要か、チェックしよう

| あなたの状況 | クラウドファンディングでの利益(所得) | 所得税の申告 | 住民税の申告 |

| 会社員 | 副業の利益が年間20万円を超える | 必要です | (申告に含む) |

| 会社員 | 副業の利益が年間20万円以下 | 不要です | 必要です |

| 個人事業主 | クラウドファンディングで利益が出た | 必要です | (申告に含む) |

| (全員) | 「寄付型」で個人から年110万円超の支援を受けた | (贈与税の申告が別に必要) | (贈与税の申告が別に必要) |

| (全員) | 「投資型」で天引きされた税金を返してほしい | 必要です | (申告に含む) |

【重要!】住民税の「20万円以下」申告

会社員の方で、副業の利益(所得)が20万円以下の場合、「所得税の」確定申告は不要です。

しかし、これは「住民税の申告」も不要、という意味ではありません。

所得税の申告をしない場合は、この20万円以下の利益についても別途、お住まいの市区町村役場に対して、住民税の申告を行う義務があります。これを忘れると「申告漏れ」になってしまうので、注意が必要です。

申告に必要な書類は?

- (会社員の場合)源泉徴収票

お給料と合算するために、必ず必要です。 - (投資型を支援した人)年間取引報告書

運営会社が発行する書類です。1年間の利益の合計と、天引きされた税額(源泉徴収税額)が書いてあります。 - (お金を集めた人)経費の領収書・請求書

お返しの制作費や送料、手数料など、経費を証明する全ての書類が必要です。

「投資型」で天引きされた税金を取り戻す方法

「投資型」で支援(投資)をした人にとって、確定申告は「義務」の場合もあれば、「税金を取り戻す権利」の場合もあります。

先ほど説明した通り、受け取る利益からはあらかじめ一律で税金(例:20.315%)が天引き(源泉徴収)されています。

日本の所得税は、所得が高い人ほど税率が上がる「累進課税」という仕組みです。

もし、あなたの全ての所得を合計した結果、あなたに適用される本来の所得税率が、天引きされた税率(20.315%)よりも低い場合(例:課税所得が695万円以下なら、税率は20%以下です)、あなたは税金を払いすぎていることになります。

この「払いすぎた税金」は確定申告をすることで、「還付金(かんぷきん)」として、取り戻すことができるのです。

会社の税金対策と、会計処理(仕訳)のポイント

クラウドファンディングの税務において、特別な「裏ワザ」はありません。

最も確実な対策は、「法律で認められる経費を漏れなく、きちんと計上すること」です。

対策の基本|「必要経費」にできるものと、証拠の保存

「購入型」クラウドファンディングで、集めたお金(売上)から差し引くことができる「必要経費」の主な例は、以下の通りです。

- プラットフォームに支払う手数料

- お返し(リターン)の材料費や、制作を外注した費用

- お返しの送料、梱包の費用

- プロジェクトを宣伝するための広告費

- 銀行の振込手数料

- 申告を頼んだ税理士の費用

これらの経費を証明する領収書や請求書は、税務調査に備えて7年間、大切に保管する義務があります。

(※もし自宅で作業をしているなら、家賃や光熱費の一部を「家事按分」として、経費に計上することも可能です)

クラウドファンディングの、具体的な会計処理(仕訳)例

前にも説明した通り、購入型クラウドファンディングの会計処理で一番大事なのは、「いつ、売上として計上するか」というタイミングです。

1. お金が振り込まれた時

(例:調達額100万円、手数料15万円、入金額85万円)

この時点では、まだ売上ではありません。一時的に「前受金(まえうけきん)」という「将来お返しをする義務(=負債)」として扱います。

| 借方 | 貸方 |

| 普通預金 850,000 | 前受金 1,000,000 |

| 支払手数料 150,000 |

2. 物を引き渡した時

(例:販売価格100万円の物を引き渡した)

ここで初めて、その義務が果たされたとして「前受金」を「売上」に変えます。

| 借方 | 貸方 |

| 前受金 1,000,000 | 売上 1,000,000 |

プラットフォーム手数料の処理

運営会社に支払う手数料は、「支払手数料」などの名前(勘定科目)で経費として計上します。

まとめ:クラウドファンディングの税金は複雑。迷ったら、まず専門家へ

クラウドファンディングの税金ルールは、あなたが思っているよりも、ずっと複雑です。最後に、この記事の大切なポイントをまとめます。

- 「タイプ」が全てを決める

まず「購入型」「寄付型」「投資型」のどれにあたるかで、税金のルールが全く変わります。 - 「購入型」は「売上」

所得税や法人税の対象です。さらに、消費税の大きな注意点にも繋がります。 - 「寄付型」(個人が受け取る場合)は「誰から」

支援者が個人なら「贈与税」、法人なら「一時所得」と、税金の種類が変わります。 - 「投資型」(支援した人)は「確定申告」を

受け取った利益は「雑所得」です。税金が天引きされていますが、確定申告で「税金が戻ってくる」可能性が高いです。

特に、消費税の問題は、プロジェクトが成功したからこそ将来の資金繰りを苦しめることになるリスクです。

一番の「税金対策」はプロジェクトを始める前に、まず税理士に相談することです。

「このプロジェクト、税金はどうなるんだろう?」 「確定申告が、一人では不安だ…」

もし、あなたがそんな不安を抱えながら新しい挑戦をしようとしているなら。

私たちほまれ税理士法人は、あなたの一番身近な相談相手です。あなたの素晴らしい挑戦が、税金のトラブルで台無しにならないよう、専門家として、そしてパートナーとして、全力でサポートします。

初回のご相談は無料です。一人で悩まず、まずはお気軽にお声がけください。