年末調整の「出し忘れた」って、具体的にどういうこと?

こんにちは!税理士の井上です。

会社員の方なら毎年行う年末調整ですが、年の瀬が近づいてくる慌ただしい時期と重なり、ついうっかり書類を出し忘れたり、期日を過ぎてしまったりすることもありますよね。

提出を忘れてしまうと、本来引かれるはずだった控除が使われないまま、税金の計算が終わってしまうことになります。

会社員の方のほとんどは、会社に入ったときや年の初めに出す書類で基本的な控除(基礎控除や扶養控除など)は適用されていますが、追加の控除を使うためには証明書の提出が必要になります。例えば、生命保険料の控除証明書や、iDeCoの支払い証明書などがあります。

これらが出し忘れで使われないと、課税所得が高く計算されてしまい、その結果、所得税を払いすぎた状態になってしまうのです。

でもご安心ください!

この記事では、出し忘れに気付いたタイミングに合わせた解決策を分かりやすく解説します。ぜひご参考にしてください。

会社と従業員で違う二つの期限

年末調整の手続きには、従業員が書類を出す「社内期限」と、会社が税務署に書類を出す「法定期限」という、二つの大切な期限があります。この「法定期限」が、後からどう対応できるかを決めるポイントになります。

1. 従業員側の「社内期限」

これは、会社が給料の計算や税金の手続きを間に合わせるために、独自で決める期限です。だいたい毎年11月上旬から12月上旬となることが多いです。

2. 会社側の「法定期限」

会社(源泉徴収義務者)は、年末調整の結果をまとめた書類(法定調書など)を、必ず翌年の1月31日までに税務署や市区町村に提出しなければなりません。

この1月31日という日が、会社が年末調整を修正できるかどうかの明確な期限になります。

そのため、従業員が提出を忘れたことに気づいた場合、まずこの1月31日という法定期限を過ぎていないかをチェックすることが重要なのです。

年末調整の目的とは?どんな控除が対象?

年末調整の一番の目的は、その人(個人)の状況に合った正しい税金の額を決めることです。

もし提出を忘れて、特に金額の大きな控除が使えなくなると、納める所得税の金額に大きな差が出てしまいます。

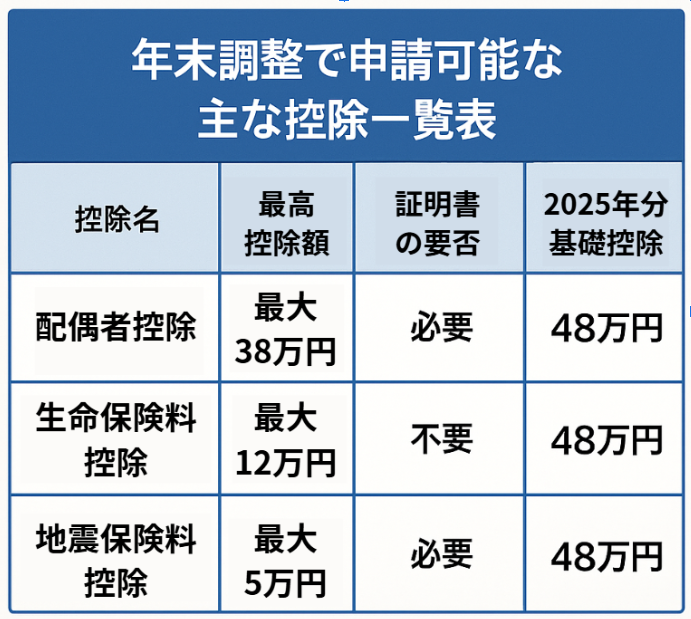

年末調整で申告できる控除の中でも、基礎控除は令和7年(2025年)の税金から大きく変わっています。納税者本人の合計所得金額(収入から経費などを引いたもの)に応じて、最高で95万円が収入から差し引かれます。

これに加えて、生命保険料控除(最大12万円)やiDeCoの掛け金(全額)など、証明書の提出が必要な控除を忘れずに使うことが、正しい納税額を決めることにつながります。

申告漏れで困る、従業員側の3つのデメリット

年末調整の書類を出し忘れた場合、皆さんが損をするのは、単に「払いすぎたお金が戻ってこない」ことだけではありません。次の年に払う住民税にも影響が出たり、自分で税金の手続きをする面倒な作業が増えたりといった、別の負担も発生します。

①控除が使えず、所得税を払いすぎる

控除が抜けた結果、本来納めるべき税金の額よりも多くのお金(所得税)が給料から引かれたままになってしまいます。

この多く払いすぎた分は、会社による年末調整では返金されず、還付金(戻ってくるお金)をもらうチャンスを逃します。この問題をそのままにしておくと、払いすぎた分のお金が国に渡ったままとなり、損をすることになります。

②翌年に払う「住民税」も高くなってしまう

年末調整の書類を出し忘れると、次の年に払う「住民税」まで、多く払うことになってしまいます。なぜ住民税が高くなるのか?その仕組みを見ていきましょう。

- 会社は次の年(翌年)の1月31日までに、皆さんの1年間の給料の情報を、住んでいる市区町村に送ります。

- このとき出し忘れた書類のせいで、控除が使われていない収入の金額がそのまま市区町村に伝わってしまいます。

- 市区町村は、この情報をもとに次の年の6月から徴収される住民税を計算します。

- 結果、控除が抜けたことで「収入が高い」と判断されてしまい本来よりも高い住民税が計算されてしまうのです。

この問題を解決するには、自分で税務署に「確定申告」(または還付申告)の手続きをして正しい所得の金額を国に伝える必要があります。

所得税の申告が正しくできれば、その情報が市区町村にも伝わり、住民税も自動的に正しい金額に修正されます。

しかし申告の手続きが遅れると、住民税の金額が書かれた「決定通知書」(だいたい5月頃に届く)が、間違った高い金額のまま発行されてしまい、一時的にお金を多く払うことになってしまうので注意が必要です。

③自分で確定申告をする手間が増える

会社が年末調整の作業を終わらせて、期限も過ぎた後に、あなたが「書類を出し忘れた!」と気付いても、基本的にはもう会社に対応してもらうことはできません。期限を過ぎたことによって、会社はもう一度年末調整をやり直す義務がなくなるからです。

このため、税金を納める人である従業員自身が、「確定申告」の手続きをすべて自分でする必要が出てきます。

確定申告の書類を作るためには、源泉徴収票や保険料の証明書など、たくさんの書類を集めて、正しい税金の計算をしなければなりません。

会社に任せていれば済んだはずの作業を個人で対応しなければならないなんて、とても面倒ですよね。

書類の出し忘れに気づいたときにすべき3つの対処法

年末調整で書類を出し忘れたことに気づいた場合、「いつ」気づいたかによって、取るべき行動は以下の3パターンに分かれます。

【比較表】再年調・確定申告・還付申告の違い

| 精算方法 | 実施主体 | 適用可能時期(目安) | 法的根拠となる期限 | 手続きの容易さ |

| 会社の再年調 | 会社 | 1月31日まで | 法定調書提出期限 | 従業員負担が最小 |

| 確定申告 | 従業員本人 | 翌年2月16日~3月15日 | 確定申告期限 | 期限厳守、追徴リスクあり |

| 還付申告 | 従業員本人 | 該当年の翌年1月1日から | 5年間遡及可能 | 期限の柔軟性が高い、還付請求のみ |

パターン1:会社が税務署に書類を出す前(翌年1月31日まで)

この期間に気づいたら、会社に年末調整をやり直してもらう(再年調)ことができます。これが、一番手間がかからない解決方法です。

経理部門へすぐに相談して「再年調」を頼む

出し忘れに気づいたら、次の年の1月31日までの余裕があるかを確認するため、すぐに会社の経理担当者に相談してください。

再年調とは、会社が税務署に正式な書類を提出する前にあなたからの申告に基づいて年末調整の計算をやり直すことです。

ただし再年調は、ただ税金の計算をやり直すだけではありません。すでに作った源泉徴収票などの書類を作り直して出し直す必要があり、会社側の仕事がとても増えてしまいます。

そのため担当者の負担を考え、あなたはできるだけ早く、そして間違いなく、必要な書類(保険料の証明書など)を提出することが大事です。

「年末調整のやり直し」をするための具体的な手順と必要書類

まず、足りなかった控除の証明書(iDeCoを払った証明書や、保険に入っている証明書など)を会社に提出します。

会社はそれを使って税金の計算をやり直して、税金が払いすぎか、または足りないかの差額を計算します。

この差額のお金のやり取りは、普通次の年の1月分の給料か、またはボーナスのときに行われます。

給料を計算するシステムで、「年末調整の差額を精算するための項目」を作り、あなたに返すお金や追加で払ってもらうお金を反映させる作業が必要になります。

パターン2:会社の書類提出後だが、確定申告の期間中(2月16日〜3月15日)

1月31日の会社が出す期限が過ぎて、会社による年末調整のやり直し(再年調)ができなくなった場合、あなた自身が「確定申告」という手続きを行う必要が出てきます。

会社に代わってあなた自身が行う「確定申告」の準備

確定申告は、あなた本人が行うもので、会社があなたの代わりに行うことはできません。これは、税金を納める本人が最終的に払う税金の額を決めるための手続きです。

準備すべき書類として、会社からもらう「源泉徴収票」(出し忘れを直す前のもの)と、提出し忘れていた各種の証明書(保険料の証明書など)をすべて集めます。

申告する期間は、普通、次の年の2月16日から3月15日までで、あなたの住んでいる場所の税務署に確定申告書を提出します。

確定申告で控除を追加するときの注意点

確定申告は、ただお金を返してもらうためだけでなく、1年間の税金の額を最終的に決める手続きです。

年末調整で書類を出し忘れたことが原因で、すでに引かれている税金の額が、本来払うべき税金の額より少なかった場合(たとえば、年の途中で転職した、副業のもうけを申告し忘れた、など)、確定申告をすることで、足りなかった税金を納める義務が発生する可能性があります。確定申告の書類を作るときは、必ず1年間のすべての収入を正しく計算することが大切です。

パターン3:確定申告の期間も過ぎてしまった場合(翌年3月16日以降)

確定申告の期間(3月15日)を過ぎた後でも、納めすぎた税金を取り戻すことができるのが「還付申告」という仕組みです。

過去5年分さかのぼれる「還付申告」を利用する

還付申告は、納めすぎた所得税を返してもらうための手続きです。年末調整で出し忘れがあり、控除が適用されなかったことで、税金を払いすぎていることが確かな場合に行います。

還付申告は、対象となる年の次の年の1月1日から、5年間にわたっていつでも申告ができます。

(例:令和6年(2024年)分の申告は、令和7年1月1日から令和11年12月31日まで)

この5年間という期間ですが、国税通則法 第74条という法律ではっきり決められているんですよ。

この制度の大きな良い点は、お金を返してもらうことだけを目的としているため、期限が過ぎていても罰則(遅れたことによる税金など)がかからないことです。過去に払いすぎた税金を取り戻す権利を、期限をあまり気にしすぎずに行うことができます。

確定申告と還付申告、何が違うの?

還付申告は、確定申告の期間が過ぎた後に、お金を返してもらうことだけを目的として行う確定申告です。提出する書類の形式は、確定申告書と全く同じものを使います。

しかし、「何のために行うのか」という目的と、「いつまでできるのか」という期限の柔軟さに、決定的な違いがあります。

還付申告と確定申告の決定的な違い

| 精算方法 | 利用条件 | 期限の柔軟性 | 納税者の心理的負担 |

| 確定申告 | 所得税額が不足している、または期限内(2/16〜3/15)の還付請求 | 期限厳守 | 高(不足時の罰則リスク) |

| 還付申告 | 納めすぎた税金の還付請求のみ | 5年間遡及可能 | 低(罰則リスクなし) |

申告書類の作り方と出し方(インターネットor紙での提出)

還付申告の書類は、国の税務署のウェブサイトにある「確定申告書作成コーナー」を使って作るのが一番簡単で早いです。画面の指示通りにお金を入力し、会社からもらった源泉徴収票や保険の証明書などの情報を入れると、返ってくる税金の額が自動で計算されます。

返金されるまでにかかる時間の目安

書類の出し方によって、返金されるお金(還付金)があなたの口座に振り込まれるまでの時間は違います。

e-Tax(インターネットで申告)を使う場合

e-Taxは、書類をオンラインで提出する方法です。これを使うと、手続きが早く進み、返金されるまでの時間が短くなります。目安として、約2週間から3週間で返金されます。特に、令和7年1月からは、スマートフォンで使える電子証明書を使うことで、マイナンバーカードを読み取る手間が省けるなど、より便利になっています。

紙の書類(郵送・持参)の場合

税務署の窓口に持っていくか、郵送で提出した場合、返金されるまではだいたい1ヶ月から2ヶ月かかるのが一般的です。

確定申告も還付申告も、あなたが住んでいる場所を管轄する税務署に出します。会社がある場所の税務署ではないことに注意してくださいね!

年末調整で出し忘れやすい「控除書類」をもう一度チェック

お金が返ってくる還付申告をするときは、特に「所得控除」について、出し忘れた書類がないか、もう一度よく確認しましょう。

iDeCo(イデコ)の掛金払込証明書

iDeCoに積み立てたお金は、「小規模企業共済等掛金控除」の対象になり、支払ったお金が全額、税金がかかるお金から差し引かれます。

積み立てたお金が多ければ多いほど、税金がかかる部分を直接減らす効果があるため、税金が安くなる効果も非常に大きくなります。

この効果を受けるためには、国民年金基金連合会から送られてくる「小規模企業共済等掛金払込証明書」を書類につける必要があります。これを出し忘れた場合、還付申告によって必ず取り戻すべきです。

iDeCoの他にも、会社で入る年金の一部(企業型年金加入者掛金)や、心身障害者扶養共済制度の掛金なども、同じようにこの控除の対象になります。

生命保険料控除・地震保険料控除の証明書

生命保険料控除(最大12万円)や地震保険料控除(最大5万円)は、年末調整で証明書を出し忘れることが多いものです。

これらの証明書は保険会社から送られてきますが、他の郵便物に紛れてしまったり、もう一度発行してもらうのに時間がかかったりすることがあるため、申告の漏れが起きやすい傾向にあります。

還付申告を行うときは、過去の保険料控除の証明書が手元にあるかどうかを確認しましょう。

【住宅ローン控除】入居初年度は確定申告が必要!

住宅ローン控除(正式には住宅借入金等特別控除)は、仕組み上、家に入居した最初の年は、会社での年末調整ができません。

この控除を初めて受ける年については、必ずあなた自身が確定申告をする必要があります。もしこの手続きを忘れても、5年間さかのぼれる還付申告を使って、後から控除を適用することができます。住宅ローン控除は税金が安くなる金額がとても大きいため、申告を忘れると税金の額に大きな影響が出てしまいます。

住宅ローン控除の2年目以降はどう手続きすればいいの?

最初の年に確定申告を済ませて、税務署から「住宅借入金等特別控除証明書」をもらえれば、2年目以降は、この証明書と、お金を借りている銀行などの残高証明書を会社に出すことで、年末調整で控除を受けられるようになります。

会社員が2年目以降の手続きを忘れた場合も、還付申告を利用することができます。

来年は忘れない!出し忘れを防ぐための対策

年末調整で書類を出し忘れてしまうことがないようずっと使える対策をしておくことが大切です。

証明書を準備する時期と、データを自動でつなぐ仕組みの活用

毎年、生命保険の会社などから証明書が送られ始める10月頃に、必要な書類がすべて揃っているかを確かめる習慣をつけましょう。

最近、年末調整の手続きはインターネットを使った方法が進んでいます。生命保険料やiDeCoなどの証明書は、e-Taxのマイナポータル連携機能を使うことで、紙の証明書がなくても、申告書作成コーナーにデータが自動で送られるようになっています。

今後は、このデータを自動でつなぐ仕組みを活用して、書類をなくすリスクをゼロにすることをおすすめします。これによって、申告書に手入力する手間が省け、間違いもなくなるでしょう。

住民税の申告で控除を使う(所得税の額がゼロのとき)

原則として、所得税の確定申告や還付申告をすれば、住民税の控除も自動で反映され、次の年に払う住民税の額が計算し直されます。

しかし、所得税の額がゼロで、お金が返ってこないケースであっても、住民税の控除には影響することがあります。例えば、医療費や配偶者の国民年金保険料を支払っていた場合などです。

この場合、所得税の還付申告をしても所得税の額は変わらないかもしれませんが、別に市区町村に対して住民税の申告を行うことで、次の年に払う住民税を安くできる場合があります。

住民税の申告の期限は、次の年の3月15日です(※2025年6月時点の情報では、令和8年度住民税の申告期限は3月16日です)。

【注意】「足りない税金」がある場合はペナルティのリスクも

年末調整の出し忘れが、「払いすぎ」(お金が返ってくる)ではなく、「引いた税金が少ない」(追加で払う)ことにつながっていた場合、対応が遅れると罰則が発生します。

すでに引かれた税金が本来の年間の税金に足りない場合

すでに引かれた税金の額が、本来払うべき年間の税金の額より不足する代表的な例として、年の途中で転職したときに、前の会社の源泉徴収票を今の会社に出し忘れたケースが挙げられます。

転職先では、前の会社での給料を合計せずに年末調整を行うため、本来の年間すべての収入にかかる正しい税率が適用されません。

普通、収入が増えると税率も上がる仕組みになっています。税法でも、年の途中で複数の会社から給料をもらった場合は、合計して計算することが決められています。

もしこの足りない税金がある場合は、確定申告(または修正申告)を通じて、足りない分を納める義務が発生します。

延滞税や加算税が発生するリスクと回避策

足りない税金を確定申告の期限(3月15日)までに申告をして納めなかった場合、罰則として遅れたことへの税金(延滞税)が課されます。

- 延滞税の発生税金を納める期限の次の日から、納めていない税金の額に対して延滞税が上乗せされます。納付期限に間に合わないと、次の日から年7.3%の延滞税が発生し、2ヶ月以上過ぎてしまうと税率が年14.6%まで上がる可能性があります。

- 加算税のリスクもし、あなたが申告を行わず、税務署からの指摘を受けてから申告をした場合、わざとでなくても「申告が少なかったことへの税金(過少申告加算税)」が課されるリスクがあります。

まとめ:出し忘れに気づいたら、時期に合わせた手続きを

足りない税金があることに気づいた場合は、すぐに確定申告(または期限が過ぎた後の修正申告)を行い、納める期限をしっかり守るように気をつけましょう。

逆に、先述した通り「払いすぎ(お金が返ってくる)」の場合は、5年間さかのぼって払いすぎた税金を取り戻す権利があります。

手続きに不安がある場合や、ご自身の正確な納税額を計算したい場合は、ぜひお気軽に税理士にご相談ください。ほまれ税理士法人では、最適なサポートであなたのお悩みを解決へ導きます。どうぞ安心してお任せください。