こんにちは!税理士の井上です。

「会社を作ろう!」と決めて必要書類を調べると、法務局へ出す書類ばかりが目につくかもしれません。しかし、会社設立という大きなプロジェクトには、登記の手続きだけでなく、その前後の準備と行政手続きも含まれます。

この3つの段階を正しく理解し、適切な書類を適切なタイミングで準備・提出することが、スムーズなスタートを切るための絶対条件です。

この記事では、会社設立のすべての段階で必要となる書類を幅広く解説します。単に書類をリストアップするだけでなく、それぞれの書類が持つ意味や、選択が将来の経営にどう影響するのかまで、専門家の視点で解説します。

関連記事:【税理士が徹底解説】会社設立の法的な流れと、失敗しないための重要ポイント |ほまれ税理士法人

「会社設立や法人化の手続きの不安を税理士にLINEで無料相談する」

会社設立の全体像|3つの重要なステップを理解する

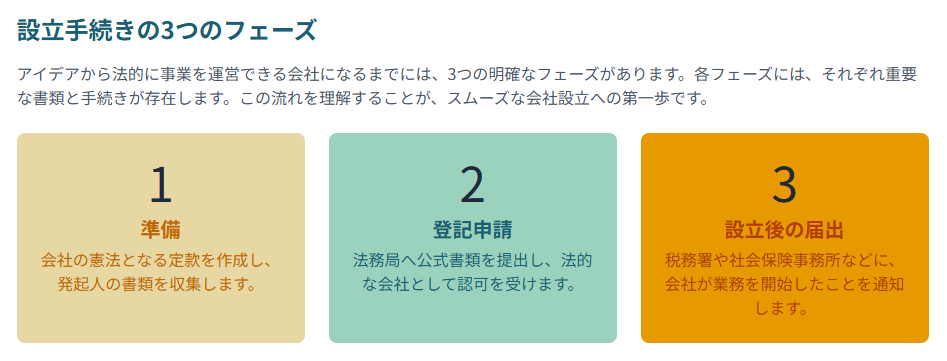

会社設立の手続きは、大きく分けて3つのステップで進みます。多くの方が「会社設立」と聞いてまず思い浮かべる法務局への登記申請(ステップ2)は、実はまだ中間地点(ステップ2)です。その前後のステップこそが、会社の土台を固め、将来の成長を左右する大切な期間となります。

ステップ1:準備と意思決定

会社のルールブックとなる「定款(ていかん)」を作ったり、元手となる「資本金」の額を決めたりと、会社の骨組みを決める最も重要な段階です。ここでの決定が、将来の税金の負担や資金集めに直接影響します。

ステップ2:法務局への登記申請

ステップ1で決めた会社の骨組みを、法律で認めてもらうための手続きです。必要な書類を正確に作成し、法務局に提出することで、会社が「誕生」します。

ステップ3:行政機関への届出

税務署や年金事務所などに、会社を設立したことを届け出る段階です。この手続きには厳密な期限が決められており、届け出を忘れると税務上の不利益をもたらす可能性があります。

【ステップ1】登記の「前」が最も大切!会社の骨組みを決める6つの重要ポイント

会社設立の登記申請をする前に、会社の土台となる6つの重要なことを決める必要があります。これらの決定事項は、会社のルールブックである「定款」に書かれ、設立手続き全体の方向性を決めます。

会社の形態:株式会社と合同会社、どっちを選ぶ?

まず決めるべきは、会社の形です。日本では「株式会社」と「合同会社」が一般的です。設立費用が安い合同会社に注目が集まりがちですが、将来どんな会社にしたいかを考えて、適切に選ぶことが大切です。

- 株式会社株を発行することで、外部からお金を集めやすい。社会的な信用度も高い傾向にある。将来的に出資を受けたり、会社を大きくしたい場合に適している。

- 合同会社設立費用が安く、経営の自由度が高い。出資した人と経営する人が同じなので、素早い意思決定ができる。小規模な事業や、資産を管理する会社に向いている。

この選択によって、定款を作る手続きや必要な書類も大きく変わってきます。

関連記事:会社設立の費用はいくら?株式会社・合同会社の全コスト比較と賢い節約術 |ほまれ税理士法人

| 項目 | 株式会社 | 合同会社 | 税理士の視点 |

| 社会的信用度 | 高い | やや低い傾向 | BtoBビジネスや金融機関からの融資では株式会社が有利になる場面が多い。 |

| 資金調達の柔軟性 | 株式発行による多様な資金調達が可能 | 原則、社員からの出資のみ | ベンチャーキャピタル等からの出資を目指すなら株式会社一択。 |

| 意思決定機関 | 株主総会・取締役会 | 原則、社員全員の同意 | 合同会社は迅速な意思決定が可能だが、意見対立のリスクも考慮が必要。 |

| 役員の任期 | 最長10年(非公開会社の場合) | 任期なし | 株式会社は定期的な役員変更登記が必要となり、コストと手間がかかる。 |

| 定款認証 | 必要(公証役場) | 不要 | 株式会社の設立費用が高くなる主要因。手数料は資本金額により変動。 |

| 登録免許税 | 最低15万円 | 最低6万円 | 資本金の0.7%と比較し、高い方を納付 。 |

| 法定費用合計(電子定款) | 約20.2万円~ | 約6万円~ | 電子定款を利用しない場合、さらに印紙代4万円が加算される 。 |

| 主な必要書類の違い | 発起人、設立時取締役関連の書類が必要 | 業務執行社員、代表社員関連の書類が必要 | 登場人物の名称と役割が異なるため、書類作成時の混同に注意。 |

関連記事:合同会社(GK)の代表社員とは?役割・義務から登記・税務まで専門家が徹底解説 |ほまれ税理士法人

資本金:税金と会社の信用を最適に決める

法律上は資本金1円でも会社を設立できますが、実務上はおすすめしません。資本金は会社の体力や信用度を示すもので、税金の額にも影響を与えるため、慎重に決定する必要があります。

関連記事:「資本金1円」での会社設立は可能?税理士が徹底解説 |ほまれ税理士法人

特に重要なのが「1,000万円の壁」です。資本金を1,000万円未満にすれば、設立から原則2年間、消費税を納める義務が免除されるという大きなメリットがあります。(インボイス登録事業者を除く)資本金が1,000万円以上になると、1年目から消費税の納付義務が発生します。

また、資本金の額は「法人住民税の均等割」にも影響します。多くの自治体では、資本金が1,000万円以下であれば、この税金が一番安くなります。均等割は赤字の場合でも発生します。

ただし、許認可が必要な事業(建設業など)では、ある程度の資本金が条件になっている場合があります。また、銀行から融資を受けたい場合、あまりに少ない資本金は信用がないと見なされる可能性もあります。

(もし1,000万円以上のお金を出資してもらっても、税金のメリットを受けたい場合は「資本準備金」という制度を使えます。例えば、1,200万円の出資を受けた場合、資本金を600万円、資本準備金を600万円と分けることで、資本金を1,000万円未満に抑えることが可能です。)

資本金は、後から変更することも可能ですが、手間とお金がかかります。設立時にこの金額を決めることが、大切であることを覚えておきましょう。

関連記事:起業の資金、最低いくら必要? 知っておきたい目安と調達のコツ |ほまれ税理士法人

事業年度(決算期):消費税の免税期間を最大限に長くする

事業年度は、会社の成績表である決算書を作る期間で、自由に設定できます。節税を考える上で最も大切なのは、設立1年目の事業年度をできるだけ長くすることです。

資本金が1,000万円未満の場合、設立から「2事業年度」は原則消費税が免除されます。(インボイス登録事業者を除く)

例えば、4月15日に会社を設立した場合、決算期を3月末日にすれば、1年目は約11.5ヶ月、2年目は12ヶ月となり、合計で約23.5ヶ月も消費税が免除されます。一方で、決算期を5月末日にすると、1年目が約1.5ヶ月しかなく、合計で約13.5ヶ月に短縮されてしまいます。

このように、決算日を設立した日から最も遠い月の月末に設定することで、消費税が免除される期間を最長にすることができます。

役員報酬:経費にするための大切なルール

役員に支払う報酬は、社員の給料とは違い、税金上の経費として認められるために厳しいルールがあります。ルール通りに支給しないと、経費として認められず、税金が高くなる可能性があります。

ルールの中の一つに「定期同額給与」があります。これは、毎月同じ金額の報酬を支払うルールで、その金額は事業年度開始の日から3ヶ月以内に決めなければなりません。一度決めた金額は、次の事業年度まで変えることはできません。1年目の場合でも、設立日から3カ月以内に決定しなければいけません。

この役員報酬の金額は、会社の話し合い(株主総会など)で決める必要があります。そのため、話し合いの記録である「議事録」を必ず作っておきましょう。この議事録は、登記申請のときには提出しませんが、税務調査のときに確認される可能性があります。これを作っておかないと、報酬を経費にできない可能性があるため、必ず用意しておきましょう。

本店所在地と事業目的を決める

本店所在地は、正式な住所として登記簿に書かれます。番地まで正確に決めておきましょう。最近増えているバーチャルオフィスでも可能ですが、銀行口座を作る際の審査が厳しくなる傾向があるので注意が必要です。

関連記事:法人口座が作れない!その理由と対策を徹底解説する完全ガイド |ほまれ税理士法人

事業目的は、その会社がどんな事業を行うかを定款に書くものです。将来取り組みたい事業も、あらかじめ幅広く書いておくのが一般的です。

会社の実印と個人の印鑑証明書を用意する

法務局に登録する会社の実印(代表者の印鑑)を作ります。また、設立手続きには、発起人や取締役になる個人の印鑑証明書が必要です。この印鑑証明書は、発行から3ヶ月以内のものと決められているので、取るタイミングに気をつけましょう。

「会社設立や法人化の手続きの不安を税理士にLINEで無料相談する」

【ステップ2】法務局への会社設立登記|必要書類のリストと書き方

ステップ1で決めたことを元に、いよいよ法務局へ出す書類を作ります。ここでは、株式会社と合同会社に分けて、必要な書類を具体的に見ていきましょう。

株式会社の設立登記に必要な書類

株式会社を設立するには、社会的な信用を保つために、厳しい手続きが必要です。

| 必ず必要な書類 | どんな書類? |

| 設立登記申請書 | 会社設立を申し込むためのメインの書類です。会社の名前や住所、事業内容などを書きます。テンプレートは法務局のウェブサイトで手に入ります。 |

| 登録免許税納付用台紙 | 会社設立にかかる税金(登録免許税)を納めるためのものです。登録免許税分の収入印紙を貼り付けます。最低でも15万円かかります。 |

| 定款(ていかん) | 公証役場から認証を受けた、会社のルールブックです。電子定款にすれば、4万円の印紙代を節約できます。 |

| 発起人の決定書 | 定款に会社の住所が番地まで書かれていない場合に、発起人が話し合って決めたことを証明する書類です。 |

| 設立時取締役の就任承諾書 | 取締役になる人が「引き受けます」と約束した書類です。取締役全員分が必要です。 |

| 印鑑証明書 | 取締役全員の、発行から3ヶ月以内のものが必要です。 |

| 払込みを証明する書面 | 資本金が発起人の個人口座に振り込まれたことを証明する書類です。通帳のコピーなどをつけます。 |

| 印鑑届出書 | 会社の実印を法務局に登録するための書類です。 |

| 登記すべき事項を記録したCD-Rなど | 会社の名前や事業目的、役員情報などをテキストデータで保存したものです。 |

| 場合によって必要な書類 | どんなときに必要? |

| 監査役の就任承諾書 | 監査役を置く場合に必要です。 |

| 現物出資に関する書類 | お金以外(車や不動産など)を資本金にする場合に、その価値が正しいことを証明する書類です。 |

合同会社の設立登記に必要な書類

合同会社は、株式会社に比べて手続きがシンプルです。一番の違いは、定款を公証役場で認証してもらう必要がないことです。

| 必ず必要な書類 | どんな書類? |

| 合同会社設立登記申請書 | 合同会社専用の申請書です。 |

| 登録免許税納付用台紙 | 最低でも6万円かかります。 |

| 定款 | 認証は不要ですが、紙で作ると4万円の印紙代がかかります。電子定款にすれば印紙代はかかりません。 |

| 代表社員、本店所在地及び資本金の決定書 | これらの内容が定款に詳しく書かれていない場合に、社員が話し合って決めたことを証明する書類です。 |

| 代表社員の就任承諾書 | 代表社員になる人が「引き受けます」と約束した書類です。 |

| 印鑑証明書 | 代表社員となる個人の、発行から3ヶ月以内のものが必要です。 |

| 払込みを証明する書面 | 株式会社と同様の書類です。 |

| 印鑑届出書 | 株式会社と同様です。 |

| 登記すべき事項を記録したCD-Rなど | 株式会社と同様です。 |

書類のまとめ方と提出方法

作った書類は、決まった順番でまとめて、左側をホチキスで2箇所留めます。

その上で、各ページの境目に、申請書に押した会社の印鑑と同じ印鑑で「契印(けいいん)」を押します。こうすることで、書類全体が一つのものだと証明できます。印鑑証明書やCD-Rなどは、クリップで挟んで一緒に提出します。

提出方法は、管轄の法務局の窓口へ持っていくか、郵送、またはオンラインで申請する3つの方法があります。

「会社設立や法人化の手続きの不安を税理士にLINEで無料相談する」

【ステップ3】登記が終わったらすぐに行う!5つの大切な行政手続き

法務局での登記が完了し、会社の証明書が手に入るようになると、会社は法律上存在することになります。しかし、事業を始めるためには、税金や社会保険に関する手続きを終わらせなければなりません。

多くの起業家は、登記が終わったことで安心してしまい、この大切な手続きを忘れてしまうことがよくあります。特に、設立からたった5日以内に提出が求められる年金事務所への届け出や、3ヶ月以内に提出しないと大きな節税のメリットを逃す「青色申告」の承認申請は、絶対に忘れてはいけない手続きです。

登記完了後の提出書類チェックリスト(2025年9月時点)

| 提出先 | 提出書類 | 提出期限 | 主な添付書類 | ポイント |

| 税務署 | 法人設立届出書 | 設立後2ヶ月以内 | 定款の写し | 全ての法人が必須。会社の基本情報を税務署に通知します。 |

| 青色申告の承認申請書 | 設立後3ヶ月以内 (※) | なし | 任意だが事実上必須。欠損金の繰越控除など節税メリット絶大。 | |

| 給与支払事務所等の開設届出書 | 設立後1ヶ月以内 | なし | 役員報酬を支払う場合、1人会社でも必須。提出しないと年末調整の書類が届きません。 | |

| 源泉所得税の納期の特例の承認に関する申請書 | 随時 | なし | 従業員10人未満の場合、源泉税納付が年2回に。資金繰り改善に繋がります。 | |

| 都道府県税事務所・市町村役場 | 法人設立・設置届出書 | 自治体による (例:東京都15日以内) | 定款の写し、登記事項証明書 | 地方税(法人住民税・事業税)の納税のために必要。提出先が2箇所になる点に注意。 |

| 年金事務所 | 健康保険・厚生年金保険 新規適用届 | 事実発生から5日以内 | 登記事項証明書(原本) | 期限が非常に短い最優先事項。法人は強制加入です。 |

| 被保険者資格取得届 | 事実発生から5日以内 | なし | 役員・従業員全員分を提出。新規適用届と同時に提出します。 | |

| 労働基準監督署 | 労働保険関係成立届 | 雇用後10日以内 | 登記事項証明書 | 従業員を1人でも雇用した場合に必要。 |

| ハローワーク | 雇用保険適用事業所設置届 | 雇用後10日以内 | 労働保険関係成立届の控え | 労働基準監督署での手続き完了後に提出します。 |

(※) 設立日から3ヶ月を経過した日と、第1期事業年度終了日のうち、いずれか早い日の前日まで

税務署への届出

税務署への届出は、会社の税金のルールを定めるための大切な手続きです。

- 法人設立届出書 会社の設立を税務署に正式に知らせる書類です。「事業の目的」は定款の内容を簡単にまとめ、「設立の形態」は個人事業からの法人化でなければ「新設法人」と書きます。この書類には、定款のコピーを添付します。

- 青色申告の承認申請書 この書類を出すと、会社が赤字になっても、その赤字を最大10年間繰り越して、将来の黒字と相殺できるなど、たくさんの税金面での特典が受けられます。提出期限をたった1日でも過ぎると、1年目は青色申告ができず、大きな損をする可能性があります。会社を作ったら、すぐに提出すべき書類の一つです。

- 給与支払事務所等の開設届出書 従業員を雇っていなくても、役員に報酬を支払う場合は必ず提出しなければなりません。これを出しておくと、源泉所得税を納めるための書類が税務署から送られてきます。

- 源泉所得税の納期の特例の承認に関する申請書 給料を支払う役員や従業員が常に10人未満の場合、通常は毎月納める源泉所得税を、年に2回(7月と1月)まとめて納めることができる特例です。事務作業が減り、お金の管理がしやすくなるメリットが大きいので、対象となる場合は必ず提出しましょう。

都道府県税事務所・市町村役場への届出

国に納める税金だけでなく、地方に納める税金のための届け出も必要です。

- 法人設立・設置届出書税務署に出すものとは書類の形が違い、出す場所も「都道府県税事務所」と「市町村役場」の2ヶ所になります(東京23区の場合は都税事務所のみ)。提出期限は、住んでいる自治体によって大きく違います。例えば、東京都は事業開始から15日以内、神奈川県は2ヶ月以内です。必ず会社の住所がある自治体のウェブサイトで確認しましょう。この書類には、定款のコピーと登記事項証明書のコピーを添えて提出します。

- 年金事務所への届出会社は、たとえ社長が一人だけでも、社会保険(健康保険・厚生年金保険)への加入が法律で義務付けられています。

- 健康保険・厚生年金保険 新規適用届この手続きは、設立から5日以内という、すべての手続きの中で最も厳しい期限が決められています。登記が終わったら、すぐに手続きを始める必要があります。会社の登記事項証明書(原本)が必要となるので、注意しましょう。

- 被保険者資格取得届役員や従業員など、社会保険に入る人全員分を提出します。通常、上記の書類と同時に提出します。

労働基準監督署・ハローワークへの届出(従業員を雇う場合)

従業員(パート・アルバイトを含む)を一人でも雇った場合は、労働保険(労災保険・雇用保険)の手続きが必要です。

- 労働保険関係成立届まず、労働基準監督署に提出し、会社が労働保険の対象となります。

- 雇用保険適用事業所設置届次に、労働基準監督署でもらった「労働保険関係成立届」の控えを持って、ハローワークで雇用保険の手続きを行います。この二段階の手順を踏むことを覚えておきましょう。

「会社設立や法人化の手続きの不安を税理士にLINEで無料相談する」

会社設立の手続きを楽にする最新の方法

これまで見てきた複雑な手続きを、もっと効率的に進めるための新しい方法もいくつかあります。

「法人設立ワンストップサービス」を使ってみよう

国が提供している「法人設立ワンストップサービス」は、これまで複数の役所で行う必要があった手続きを、マイナポータルを通じてまとめて行える便利なオンラインサービスです。

これを使えば、定款の認証や設立登記、さらに税務署や年金事務所への届け出まで、すべてを24時間365日、インターネットで完結できます。利用するには、代表者のマイナンバーカードと、対応したスマホかカードリーダーが必要です。会社の運営に役立つ「GビズIDプライム」というアカウントも無料で手に入るので、今後の事業展開を考えても非常に便利です。

税理士に依頼するメリット

一連の手続きを自分で行うこともできますが、専門家である税理士に依頼すると、時間を節約する以上の大きなメリットがあります。

税理士は、設立の準備段階から関わり、あなたの事業にぴったりの資本金の額や事業年度の設定を、税金の面からアドバイスします。これにより、会社を作った初年度から最大限の節税効果を得ることが可能になります。また、期限が厳しく複雑な各種届け出も、間違いなく正確に代行します。特に、提出を忘れると将来の納税額が大きく変わる「青色申告の承認申請書」のような重要書類の手続き漏れを防げるのは、経営者にとって大きな安心材料です。

設立時の少しの費用で、将来にわたる税金のリスクを避けて、経営に専念できる環境を整える。これが、税理士に会社設立を依頼する本質的な価値と言えるでしょう。

「会社設立や法人化の手続きの不安をほまれ税理士法人にLINEで無料相談する」

まとめ:完璧な書類準備が、会社の成功を左右する

会社設立に必要な書類の準備は、単なる事務作業ではありません。それは、会社の未来を設計し、法律や税金の土台を築くための大切なプロセスです。

この記事で解説した「3つのステップ」を意識し、特に登記申請前の「意思決定」と、登記完了後の「行政手続き」に力を入れることが成功への鍵となります。資本金の額や事業年度、青色申告といった一つひとつの選択と手続きが、設立後の税金などに影響を与えます。

この複雑な手続きをミスなくそして最も良い形で進むためには、専門家の知識が不可欠です。この記事が、これから新しい一歩を踏み出す皆さんの確かな道しるべとなることを願っています。そして、その道のりで専門家のパートナーが必要だと感じられた際には、ぜひ私たちほまれ税理士法人にご相談ください。あなたのビジネスの成功に向けて、力強くサポートいたします。

[ほまれ税理士法人会社設立サイト:会社設立代行手数料0円|相談無料|完全サポート|ほまれ税理士法人(大阪)]