こんにちは!税理士の井上です。

「自分一人だけの会社だから、年末調整はしなくてもいいのでは?」

そう考える一人社長は少なくありません。

しかし、結論から申し上げると、一人社長であっても年末調整は法律で定められた義務です。たとえ従業員が社長一人だけであっても、会社は給与を支払う立場として、適切な税務手続きを行わなくてはなりません。

この手続きを怠ると、税務署からの指摘やペナルティのリスクが生じる可能性があります。この記事では、一人社長が年末調整を正しく理解し、スムーズに行えるよう、基礎知識から2025年(令和7年)の最新税制改正、具体的な手順までを分かりやすく解説します。

なぜ一人社長に年末調整が義務付けられているのか

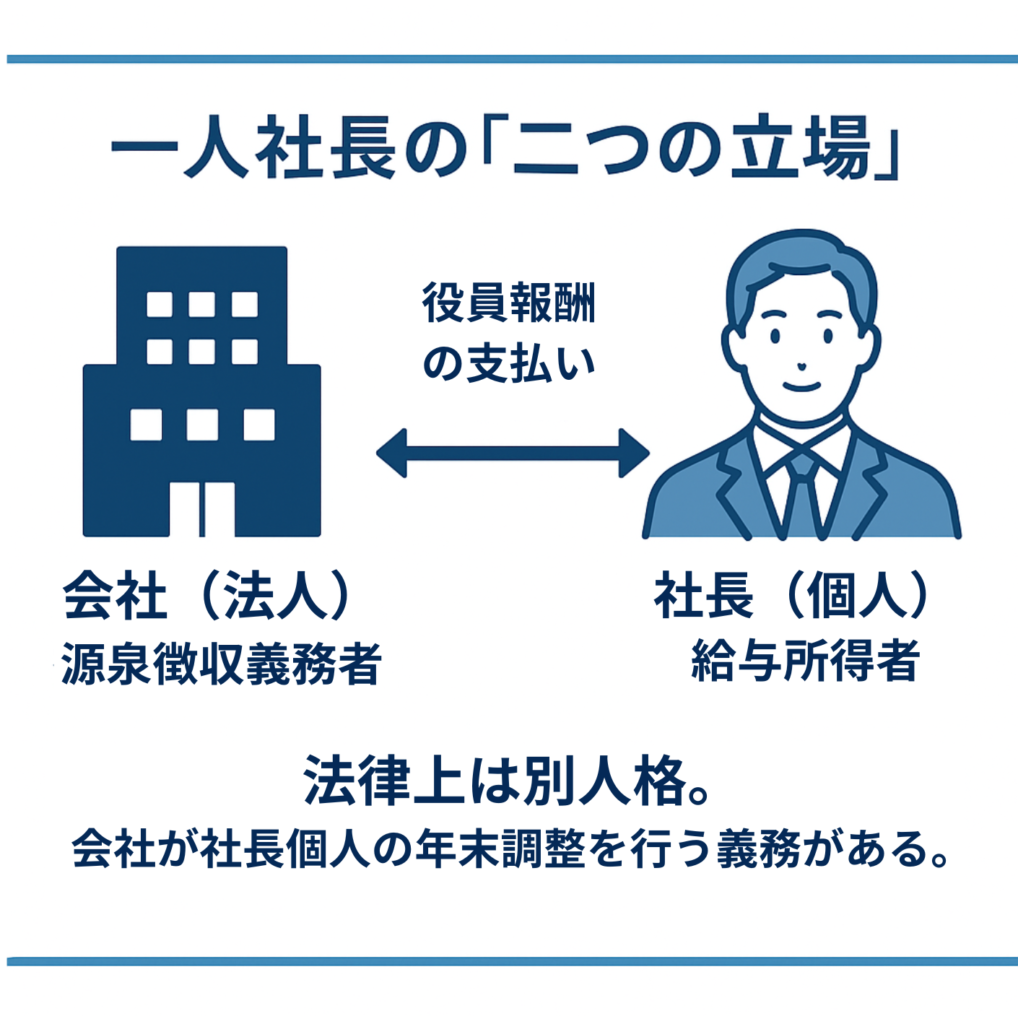

年末調整が一人社長にも義務付けられている根本的な理由は、法律上「会社(法人)」と「個人(社長)」が別の人格として扱われるためです。たとえ社長一人しかいない会社であっても、会社は社長個人に対して「役員報酬」という形で給与を支払っています。

給与を支払う会社は、所得税法上「源泉徴収義務者」と定められています。源泉徴収義務者には、毎月の給与から所得税を天引き(源泉徴収)して、国に納める義務があります。

しかし、毎月の源泉徴収額はあくまでも目安の金額です。生命保険料控除や扶養家族の状況など、個人の事情を反映した正確な年間の所得税額は、1年間の給与の合計額が確定する年末にならないと計算できません。

そこで、源泉徴収義務者である会社が、年末に年間の所得税額を正しく計算し、それまでに天引きした税金との差額を精算する手続き、それが「年末調整」です。つまり、一人社長でも「会社(源泉徴収義務者)」として、「従業員(社長自身)」の所得税を確定させるという、一人二役の法的手続きを行う必要があるのです。

役員報酬が0円や少額でも手続きは必要

「給与(役員報酬)を0円にしている、または非常に少ないから年末調整はしなくてもいいだろう」という考えも間違いです。給与の金額にかかわらず、年末調整に関する手続きは必ず必要になります。

その一番の理由は、会社が税務署に対して「給与所得の源泉徴収票等の法定調書合計表」(以下、法定調書合計表)という書類を提出する義務があるからです。この書類は、会社が1年間に誰にいくら給与を払い、いくら税金を天引きしたかをまとめて報告するものです。

たとえ役員報酬が0円であっても、「支払った金額0円、天引きした税金0円」として法定調書合計表を作成し、翌年の1月31日までに税務署へ提出しなければなりません。この提出を怠ると、税務署は「この会社はルールを分かっていない、あるいはわざと申告していないのではないか」と判断し、税務調査で指摘される可能性があります。

つまり、給与の金額が0円や少額の場合でも、きちんと手続きを行うことは、皆さんの会社が法律を守っているクリーンな会社であることを税務署に示す、非常に重要なことなのです。

年末調整と確定申告の根本的な違いとは?

年末調整と確定申告は、どちらも所得税に関する手続きですが、その目的と役割は全く違います。一人社長の場合、両方の手続きが必要になるケースもあるため、その違いを正確に理解しておくことが大切です。

年末調整は、あくまでも「会社」が「給与の収入(給与所得)」に対して行う税金の精算手続きです。一方、確定申告は、「個人」が給与の収入を含めた「すべての収入」を合計して、最終的な所得税額を税務署に申告・納税する手続きを指します。

主な違いは以下の通りです。

< 年末調整と確定申告の主な違い >

| 項目 | 年末調整 | 確定申告 |

| 手続きを行う人 | 会社(給与支払者) | 個人(納税者本人) |

| 対象となる所得 | 会社から支払われた給与所得(役員報酬)のみ | 全ての所得 (給与、事業、不動産、配当など) |

| 手続きの時期 | 11月~翌年1月 | 翌年2月16日~3月15日 |

| 申請できる控除 | 限定的 (生命保険料、地震保険料、扶養控除など) | 原則、全ての所得控除が可能 (医療費控除、寄附金控除、初年度の住宅ローン控除など) |

基本的に、役員報酬以外の収入がなく、医療費控除などの確定申告でしか使えない控除を利用しない一人社長は、会社の年末調整だけで所得税の手続きが完了します。

しかし、例えば副業で20万円を超える収入がある場合や、ふるさと納税(ワンストップ特例制度を利用しない場合)を行った場合などは、年末調整に加えて個人で確定申告も行う必要があります。

【2025年(令和7年)最新】年末調整の4大改正ポイントを税理士が徹底解説

2025年(令和7年)に行われる年末調整は、働き方に大きな影響を与えてきた「年収の壁」問題に対応するための、大規模な税金のルール改正が適用される、非常に重要な年となります。これらの改正は、少子高齢化による人手不足を背景に、パートで働く方などが仕事量を調整することを気にせずに働ける環境を整える目的があります。

一人社長自身や、その配偶者・ご家族の税金の計算に直接影響するため、必ず内容を把握しておきましょう。ここでは、令和7年分の年末調整における4つの主な改正点を、税理士の視点から詳しく解説します。

(注)本セクションは、2025年9月時点の法律情報に基づいて作成しています。

① 基礎控除・給与所得控除の見直し(いわゆる「160万円の壁」へ)

今回の改正で最も影響が大きいのが、基礎控除と給与所得控除の見直しです。これにより、所得税が非課税となる年収の上限、いわゆる「103万円の壁」が実質的に「160万円の壁」へと引き上げられます。

- 給与所得控除の引き上げ

給与から差し引ける給与所得控除の最低額が、これまでの55万円から65万円に10万円引き上げられます。

- 基礎控除の大幅な引き上げ

合計所得金額に応じて適用される基礎控除額が、特に所得の低い方や中間層で大幅に増額されます。

この結果、給与の収入だけの場合、給与所得控除65万円と、合計所得金額132万円以下の場合の基礎控除95万円を合わせると、合計160万円まで所得税がかからなくなります。

【令和7年分】所得税の基礎控除額

| あなたの合計所得金額 | 控除額(改正後) | 控除額(改正前) |

| 132万円以下 | 95万円 | 48万円 |

| 132万円超 336万円以下 | 88万円 | 48万円 |

| 336万円超 489万円以下 | 68万円 | 48万円 |

| 489万円超 655万円以下 | 63万円 | 48万円 |

| 655万円超 2,350万円以下 | 58万円 | 48万円 |

| 2,350万円超 2,545万円以下 | 58万円 | 32万円 |

| 2,545万円超 2,740万円以下 | 58万円 | 16万円 |

| 2,740万円超 | 58万円 | 0円 |

引用元:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」

② 特定親族特別控除の創設

大学生などのお子さんを持つご家庭の負担を減らすため、「特定親族特別控除」という新しい所得控除が作られます。

これは、年齢が19歳以上23歳未満のご家族(大学生世代)がいる場合で、そのご家族の合計所得金額が、これまでの扶養控除の上限(改正後58万円)を超えていても、123万円以下であれば、所得金額に応じて段階的に控除を受けられる制度です。

以前は、お子さんのアルバイト収入が少しでも扶養の上限を超えてしまうと、親の扶養控除(63万円)がゼロになり、ご家庭全体の手取りが急に減るという問題がありました。この新しい制度により、その問題が緩和されます。

この控除を使うためには、後で説明する申告書にある、新しく作られた「特定親族特別控除」の欄に記入して提出する必要があります。

特定親族特別控除額一覧

| 特定親族の合計所得金額 | 控除額 |

| 58万円超 85万円以下 | 63万円 |

| 85万円超 90万円以下 | 61万円 |

| 90万円超 95万円以下 | 51万円 |

| 95万円超 100万円以下 | 41万円 |

| 100万円超 105万円以下 | 31万円 |

| 105万円超 110万円以下 | 21万円 |

| 110万円超 115万円以下 | 11万円 |

| 115万円超 120万円以下 | 6万円 |

| 120万円超 123万円以下 | 3万円 |

引用元:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」

③ 扶養親族等の所得要件の改正

基礎控除などの見直しに伴い、各種控除の対象となるご家族の合計所得金額の条件も、それぞれ10万円ずつ引き上げられます。

- 扶養親族・同一生計配偶者

合計所得金額が58万円以下(改正前は48万円以下)

- 配偶者特別控除の対象となる配偶者

合計所得金額が58万円超133万円以下(改正前は48万円超133万円以下)

- 勤労学生控除

合計所得金額が85万円以下(改正前は75万円以下)

これにより、例えば配偶者のパート収入がこれまでより多くても、配偶者控除や配偶者特別控除の対象となりやすくなります。

④ 各種申告書様式の変更点

上記の改正に伴い、年末調整で使う申告書の形も変わります。

- 基礎控除申告書が4-in-1様式に

「給与所得者の基礎控除申告書」は、「配偶者控除等申告書」「所得金額調整控除申告書」に加え、新しくできた「特定親族特別控除申告書」が一体となった、4つの申告書を兼ねる形になります。

- 扶養控除等申告書の用語変更

令和8年分の「給与所得者の扶養控除等申告書」(令和7年の年末調整時に提出)から、記入する扶養親族の名称が「控除対象扶養親族」から「源泉控除対象親族」へと変わります。これは、新しい控除制度に対応するための変更です。

- 源泉徴収票への記載欄追加

令和7年分の源泉徴収票から、「特定親族特別控除の額」などを記入する欄が追加されます。

これらの変更点を正確に理解し、正しい形で申告することが、適切な節税につながります。

一人社長の年末調整|完全ガイド:5つのステップ

ここからは、一人社長が実際に年末調整を行うための具体的な手順を5つのステップに分けて解説します。全体の流れを把握し、計画的に進めることが重要です。

ステップ1:年間スケジュールの確認

年末調整は年末の短い期間に集中する作業ですが、準備は秋頃から始まります。慌てずに対応できるよう、1年間のスケジュールを把握しておきましょう。

一人社長の年末調整スケジュール

| 時期 | やること | 備考 |

| 10月頃 | 税務署から年末調整関係の書類が届く | 国税庁の「年末調整がよくわかるページ」もこの頃に最新版が公開 |

11月頃 | 各種控除証明書の収集 | 生命保険会社などからハガキで届く証明書を保管する |

| 各種申告書の記入 (従業員としての自分) | 扶養、保険、基礎控除などの申告書を作成する | |

| 12月 | 年税額の計算 (会社としての自分) | 1年間の役員報酬を基に、最終的な所得税額を計算する |

| 12月or 翌年1月 | 過不足額の精算 | 最終給与(12月分役員報酬)で、源泉徴収済額との差額を還付または徴収する |

翌年1月 | 源泉所得税の納付 | 12月分の源泉所得税と、年末調整での不足額を納付(通常は1月10日または20日が期限) |

| ・法定調書合計表 ・源泉徴収票等の提出 | 税務署と市区町村へ必要書類を提出 (1月31日期限) | |

| 翌年2~3月 | (必要な場合)確定申告 | 医療費控除など、年末調整で対応できない控除がある場合に行う |

ステップ2:必要書類の準備と記入(社長本人分)

まず、「従業員」としての立場で、会社に提出するための申告書類を準備し、記入します。同時に、各種控除を受けるための証明書類も集めておきましょう。

準備する申告書

- 給与所得者の扶養控除等(異動)申告書

配偶者や扶養家族がいる場合に、その情報を書く書類です。独身で扶養家族がいない場合でも、自分自身の情報を書いて提出が必要です。

- 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書

令和7年分から4つの書類が一つになった兼用様式です。ご自身の年間の合計所得金額の見積額を計算し、基礎控除額を記入します。配偶者がいる場合や、新しくできた特定親族特別控除の対象者がいる場合は、該当する欄に記入します。

- 給与所得者の保険料控除申告書

生命保険や地震保険、個人で支払った国民年金・国民健康保険料、iDeCo(個人型確定拠出年金)の掛金などを記入します。

- (特定増改築等)住宅借入金等特別控除申告書

住宅ローン控除を受ける2年目以降の場合に提出します。税務署から送られてくる申告書と、銀行などから届く「住宅取得資金に係る借入金の年末残高等証明書」が必要です。

収集する証明書類

- 生命保険料控除証明書、地震保険料控除証明書(保険会社から郵送)

- 国民年金保険料控除証明書(日本年金機構から郵送)

- 国民健康保険料の年間支払額がわかるもの(市区町村からの通知書など)

- 小規模企業共済等掛金払込証明書(iDeCoの掛金を個人で支払っている場合)

- 住宅ローンの年末残高等証明書(金融機関から郵送)

ステップ3:年税額の計算

次に、「会社」の立場として、提出された申告書と1年間の役員報酬の支払い実績をもとに、年間の所得税額を計算します。

- 年間の給与の合計額を確定

1月〜12月までに支払った役員報酬(ボーナスも含む)の合計金額を計算します。

- 給与所得控除後の金額を算出

国税庁が公表している資料を使い、給与の合計額から給与所得控除を引いた後の金額を求めます。

- 所得控除の合計額を算出

ステップ2で作成した各種申告書に基づき、基礎控除、扶養控除、配偶者控除、社会保険料控除、生命保険料控除などの合計金額を計算します。

- 課税給与所得金額を算出

「2. 給与所得控除後の給与の金額」から「3. 所得控除の合計額」を差し引いて、税金の対象となる所得金額を算出します(1,000円未満は切り捨て)。

- 算出所得税額を算出

「4. 課税給与所得金額」をもとに、国税庁の速算表を使って所得税額を計算します。

- 年税額の確定

「5. 算出した所得税額」から住宅ローン控除額を差し引き、復興特別所得税(所得税額の2.1%)を足して、最終的な年税額を確定させます。

ステップ4:過不足額の精算と源泉徴収票の作成

計算した年間の所得税額と、1年間ですでに天引きした税金の合計額を比べて、差額を精算します。

- 天引きした税金が多すぎた場合

税金を納め過ぎている状態なので、差額を本人(社長)に返金します。

通常、12月分の役員報酬に上乗せして支払います。

- 天引きした税金が少なすぎた場合

税金の納付額が足りないため、差額を本人(社長)から徴収します。

通常、12月分の役員報酬から差し引きます。

精算が終わったら、「給与所得の源泉徴収票」を作成します。

これは、本人に渡すもの、税務署に提出するもの、市区町村に提出する給与支払報告書と同じ内容で作成します。

ステップ5:法定調書の作成と税務署への提出

最後に、年末調整の結果をまとめた書類を、税務署と市区町村に提出します。提出期限は翌年の1月31日です。

税務署への提出書類

- 給与所得の源泉徴収票等の法定調書合計表

年末調整の全体をまとめた表です。役員報酬の総額や天引きした税金の合計などを記入します。

- 給与所得の源泉徴収票

税務署に提出する用です。年間の給与が500万円を超える役員の場合、提出する義務があります。

- (該当する場合)報酬、料金、契約金及び賞金の支払調書など

市区町村への提出書類

- 給与支払報告書(総括表)

市区町村ごとにまとめる表です。

- 給与支払報告書(個人別明細書)

源泉徴収票とほとんど同じ形の書類です。住民税を計算する際の元になります。

これらの書類は、郵送や窓口に持っていくほかに、e-Tax(国税)やeLTAX(地方税)を利用してインターネットで申告することも可能です。

一人社長が年末調整で特に注意すべき3つのポイント

一人社長の年末調整には、一般的な会社員とは違う、特に気をつけなければならない点があります。これらを見落とすと、本来受けられるはずの控除が適用されず、結果的に税金を多く支払うことになりかねません。ここでは、特に注意すべき3つのポイントを解説します。

1. 自身の社会保険料(国民年金・国民健康保険)の控除漏れ

一人社長が最もしてしまいがちなミスの一つが、自分で支払った社会保険料の申告漏れです。

会社員の場合、厚生年金保険料や健康保険料は給与から天引きされるため、会社が支払った金額を把握しており、自動的に年末調整に反映されます。しかし、法人を設立しても社会保険に加入せず、個人で国民年金や国民健康保険に入り続けている社長は少なくありません。

この場合、保険料は個人の銀行口座などから直接支払っているため、会社(自分自身)はその支払額を自動的には把握できません。年末調整で社会保険料控除を受けるためには、必ず「給与所得者の保険料控除申告書」に、1年間に支払った国民年金・国民健康保険料の合計額を自分で記入し、証明書類を添えて申告する必要があります。

これを忘れると、支払った保険料が全額所得控除の対象になるという大きな節税メリットを逃してしまいます。日本年金機構から送られてくる「社会保険料(国民年金保険料)控除証明書」や、市区町村が発行する納付済額の通知書などを必ず確認し、忘れずに申告しましょう。

2. iDeCo(イデコ)やふるさと納税の取扱い

iDeCo(イデコ)やふるさと納税は、有効な節税方法ですが、年末調整での扱い方が異なります。

iDeCo(イデコ)

iDeCoの掛け金は「小規模企業共済等掛金控除」の対象となり、支払った全額が所得控除されます。掛金の支払い方法によって手続きが異なります。

ふるさと納税

ふるさと納税による寄附金控除は、原則として年末調整では手続きできません。

控除を受けるためには、個人で確定申告を行う必要があります。

ただし、寄附先が5つ以内の自治体で、他に確定申告をする理由がない場合は、申請書を寄附先の自治体に送ることで確定申告が不要になる「ワンストップ特例制度」を利用できます。一人社長の場合、給与(役員報酬)以外の収入があるなど、確定申告が必要なケースも多いため、どちらに該当するかを事前に確認することが重要です。

3. 提出期限(翌年1月31日)の厳守とペナルティ

年末調整に関する書類の提出期限は、法律で厳しく決められています。

法定調書合計表や給与支払報告書などの提出が翌年の1月31日の期限に遅れると、ペナルティが科される可能性があります。

一人社長はすべての事務作業を自分で行うため、忙しくて期限を忘れがちです。ステップ1で紹介したスケジュールを参考に、余裕を持った計画を立て、必ず期限内に提出を終わらせましょう。

【応用編】役員報酬シミュレーションで最適な税負担を目指す

年末調整は、ただの義務的な税金の手続きで終わらせるべきではありません。

その結果を分析することで、次の年に役員報酬をどう設定するかを考え、会社と個人全体での税金の負担を一番良い状態にする「戦略的なタックスプランニング」の出発点とすることができます。

法人税・所得税・社会保険料のバランスが重要

一人社長にとって、一番良い役員報酬額は、単純に多ければいい、少なければいいというものではありません。「法人税」「個人の所得税・住民税」「社会保険料」という3つのお金のバランスを取ることが、非常に大切です。

- 役員報酬を高く設定すると会社の経費が増えるため、法人税は下がります。個人の収入が増えるため、所得税・住民税は上がります。社会保険料のランクが上がり、社会保険料の負担は上がります。

- 役員報酬を低く設定すると会社の利益が増えるため、法人税は上がります。個人の収入が減るため、所得税・住民税は下がります。社会保険料のランクが下がり、社会保険料の負担は下がります。

このように、3つのお金はどれかを増やせばどれかが減るという関係にあります。会社に残すお金、個人の手取り額、将来もらえる年金の額なども考えながら、シミュレーションを通じて、会社と個人の合計の手元に残るお金が一番多くなる「最適なポイント」を税理士に相談しましょう。

まとめ:一人社長の年末調整は専門家への相談も有効な選択肢

この記事で解説した通り、一人社長にとって年末調整は避けて通れない法律上の義務です。特に2025年(令和7年)からは、基礎控除の引き上げや新しい控除制度の創設など、税金のルールが大きく変わるため、手続きはより複雑になります。

もちろん、国税庁の資料などを参考に、ご自身で全ての手続きを行うことも可能です。しかし、申告内容に間違いがあると追徴課税のリスクにつながりますし、何より社長自身の貴重な時間を大幅に奪うことにもなりかねません。

もし、年末調整の手続きに少しでも不安を感じたり、役員報酬の設定のような戦略的な税務相談に関心があったりする場合は、税理士などの専門家に相談することも有効な選択肢です。専門家への依頼は、単なる事務作業の代行ではなく、正確性を確保し、節税のチャンスを最大限に活かし、そして経営者が本業に集中できる環境をつくるための「投資」だと捉えることができます。

ほまれ税理士法人では、一人社長や小規模法人のお客様の状況に合わせた、きめ細やかなサポートを提供しております。年末調整に関するご相談はもちろん、法人設立や税務顧問についても、お気軽にお問い合わせください。