【はじめに】「過去の処理」を頼みますか?それとも「未来の相談」をしますか?

こんにちは!税理士の井上です。

会社を設立したばかりの社長様から、「うちはまだ小さいから、決算だけお願いできませんか?」とご相談を受けることがあります。

毎月の顧問料を「コスト」として考えれば、そう思うのはごく自然なことです。

しかし私たち税理士は、顧問契約を「作業」の契約だとは考えていません。それは、あなたの会社の数字を一番よく知る「パートナー」として、会社の未来を一緒に考えるための大切な契約なのです。

この記事は、税理士との「顧問契約」が、単なる経理作業の丸投げ(アウトソーシング)と何が違うのか、その本当の価値について詳しくお伝えするために書きました。

この記事では私たち税理士法人が、公的な情報に基づき、「顧問契約」とは具体的に何をしてくれるのか、費用の相場はいくらなのか、そして「本当に信頼できるパートナー」の見つけ方まで、専門家の視点から分かりやすく解説します。

税理士の「顧問契約」とは?契約の基本と、その必要性

まず、顧問契約がどのようなものなのか、その基本的な考え方と必要性を確認しましょう。

顧問契約とは?単なる「作業の依頼」ではなく「パートナー契約」

税理士の「顧問契約」とは、会社や個人事業主が毎月決まった顧問料を支払うことで、税理士から会計や税金に関する継続的なサポートやアドバイスを受ける契約のことです。

ここで一番大切なのは、これが決算申告だけを単発で頼む「スポット契約」とは根本的に違うという点です。

スポット契約が過去の数字をまとめる「点」のサポートだとすれば、顧問契約は会社の状況をずっと見守り続け、未来の経営にも関わっていく「線」のサポートです。

私たち税理士は、顧問契約を「数字を整理する人」を雇う契約ではなく、「経営を支える相談相手」を確保するための長期的な信頼関係にもとづく「パートナー契約」だと考えています。

なぜ顧問契約が必要? 経営者の「3つの不安」を解消するため

経営者には常に「本業の成長」「税金の正しい処理」「専門家のアドバイス」といった悩みがあります。特に、会社が大きくなり取引が複雑になるにつれて、経営者の不安は大きくなりがちです。

- 「この経費処理で本当に合っているだろうか?」

- 「もし税務調査が来たらどうしよう…」

- 「税金の負担を減らしたいけど誰に相談すれば…」

これらの不安は、経営者が本業に集中する上での懸念材料になってしまいます。特に、年間の売上が1,000万円を超えると、消費税を納める義務が生まれるなど税金の悩みは一気に複雑になります。

顧問契約は、これらの専門的で複雑な仕事の責任と不安を経営者に代わって専門家が引き受けるための仕組みです。

税務・会計の不安から解放され、経営者が一番価値を生み出せる「本業」に100%集中するために行う、経営のための「投資」こそが顧問契約の本当の価値です。

税理士の「顧問契約」で、何を頼めるのか?

顧問契約の価値は、仕事の範囲が広いことにあります。特に、法律で税理士だけに許された「独占業務」の存在が、他のコンサルタントとの決定的な違いです。

税理士だけに許された「3つの独占業務」

法律(税理士法)によって以下の3つの仕事は、税理士(税理士法人)にしかできません。

- 税務代理(ぜいむだいり)

あなたに代わって、税務署への申告や申請などを行います。最も重要なのが「税務調査の立会い」で、調査官と専門家として対等に話し、あなたの権利を守ります。 - 税務書類の作成(ぜいむしょるい)

確定申告書など、税務署に提出する書類を作成します。 - 税務相談(ぜいむそうだん)

具体的な税金の計算や節税、申告書の作り方などの相談に乗ります。

【税理士の視点】資格のない人の「税務相談」は、なぜ危険か

最近、SNSなどで「節税アドバイス」をうたう、資格のない人が見受けられます。しかし、税理士の資格を持たない人が「税務相談」を行うことは、明確な法律違反です。

もし、その違法なアドバイスに従って申告し、税務調査で「間違いだ」と指摘されても、その人はあなたを法的に守る「税務代理(調査の立会い)」ができません。

顧問契約は、こうした「万が一」の時に、法律的にあなたを守るための唯一の保険でもあるのです。

独占業務以外の「会計・コンサルティング業務」

顧問契約で頼めるのは、上記の3つだけではありません。税理士は、税金にまつわる以下の仕事もまとめてサポートします。

- 会計業務:日々の帳簿入力(記帳代行)、会計ソフトの導入サポートなど

- 経営コンサルティング:経営分析、お金の流れ(資金繰り)のアドバイス、事業計画の作成サポートなど

- その他:給与計算、年末調整など

税理士が「記帳代行」まで担当する本当の価値は、日々の会社の数字をリアルタイムで把握できる点にあります。だからこそ単なる入力作業だけでなく、その数字をもとにした「税務相談」や「経営コンサルティング」といった、より価値の高いサポートができるのです。

| 業務区分 | 具体的な業務内容 | 税理士の独占業務か? |

| 税務 | 税務相談(税負担の最適化など) | はい |

| 税務書類の作成(申告書作成) | はい | |

| 税務代理(税務調査の立会い) | はい | |

| 会計 | 記帳代行(日々の入力) | いいえ |

| 会計ソフト導入サポート | いいえ | |

| その他 | 経営コンサルティング | いいえ |

| 融資サポート | いいえ | |

| 給与計算・年末調整 | 一部独占業務(年末調整)を含む |

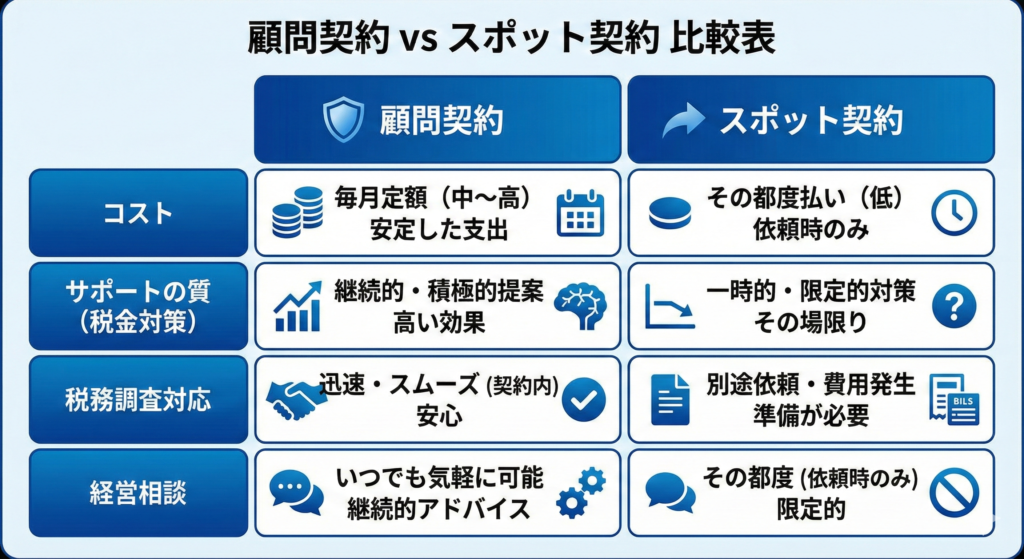

「顧問契約」と「スポット契約」の違い

税理士との契約には、継続的な「顧問契約」のほかに、決算申告だけを単発で頼む「スポット契約」があります。

契約の形

- 顧問契約:毎月顧問料が発生する継続的な契約。日々の相談、帳簿のチェック、税金のアドバイスがいつでも受けられます。

- スポット契約:「確定申告だけ」「税務調査の対応だけ」など、特定の仕事ごとに発注する単発の契約です。

メリット・デメリットの比較一覧

【顧問契約】

メリット:先回りして節税の対策ができる。

日々の経営状況を分かった上で、的確な経営・資金繰りのアドバイスがもらえる。

税務調査の際、すぐに「代理人」として対応してもらえる安心感。

銀行からの信用が上がりやすい。

デメリット:毎月の固定費(顧問料)がかかる。

税理士が消極的だと、割高に感じてしまう。

【スポット契約】

メリット:必要な時だけ頼むので、トータルの費用は安くなる可能性がある。

デメリット:税金対策が「手遅れ」になる。決算が終わってからでは、打てる手がほとんどない。

普段の経営状況を知らないため、アドバイスが表面的なものになる。

税務調査の際、過去の経緯を説明できず不利になるリスクがある。

回あたりの料金は、顧問契約に比べ割高に設定されていることが多い。

【税理士の視点】スポット契約は本当に「お得」なのか?

多くの経営者が「顧問料がもったいない」と考え、スポット契約を選びがちです。しかしこれは目先の安さにとらわれているかもしれません。

税金対策のほとんどは、決算日より前に実行しないと法律的に認められません。(例:役員報酬の変更、設備投資、保険の活用など)

スポット契約の税理士がデータを見るのは、全てが終わった「決算後」です。その時点では「もっとこうすれば、税金が安くなったのに…」と思っても、手遅れです。

年間5万円の顧問料を節約した結果、50万円分の税金対策のチャンスを逃しているなら、差し引き45万円の「見えない損」をしていることになります。顧問契約は、この「見えない損」を防ぐための保険であり、未来への投資なのです。

経営者が税理士と顧問契約を結ぶ7つの大きなメリット

顧問契約のメリットを、経営者の視点で具体的に整理します。

メリット1:一番大切な「本業」に、100%集中できる

経営者にとって一番大切な資源は「時間」です。

複雑で時間のかかる帳簿の作成や、申告書の作成といった経理・税務の仕事を専門家に任せることで、経営者は、売上やサービス向上といった「本当にやるべき仕事」に、自分の時間を使うことができます。

メリット2:正しい「税金対策」がタイミング良くできる

顧問税理士は、あなたの会社の経営状況を毎月のように把握しています。

そのため、決算前に「今年はこれくらい利益が出そう」「このタイミングで設備投資をしませんか?」といった、法律に沿った無理のない税金対策を一番良い時期に提案できます。

メリット3:税務調査の「不安」が少なくなる

顧問契約の一番の精神的なメリットは、「税務調査への不安」が減ることです。

- 予防になる → 日頃から税理士が帳簿をチェックしているので、申告書の信頼性が上がり、そもそも税務調査の対象になる確率を下げることができます。

- あなたの「代理人」になる → 万が一、税務調査の連絡が来ても、顧問税理士が「代理人」として窓口となり、交渉や主張を行います。経営者一人が、調査官と直接やり取りする必要はありません。

メリット4:決算書の「正確性」と「社会的な信用」が上がる

税理士が作成し、ハンコが押された決算書は「この書類はプロがチェックしたので正確です」という証明になります。

これにより、計算ミスなどによる追加の税金(追徴課税)のリスクを最小限にできます。

さらに重要なのが、「社会的な信用」が上がることです。銀行が融資(資金調達)を審査する際、経営者本人が作った決算書よりも、税理士が関わった決算書の方が信頼されるため、融資が通りやすくなります。

メリット5:経営や「お金の流れ」に関する、専門的な相談ができる

顧問税理士は、あなたの会社の「数字」を一番よく分かっている外部の専門家です。

そのため、税金の話だけでなく、お金の流れ(資金繰り)の改善や、赤字の対策、中長期的な経営計画など経営全体に関するアドバイスも期待できます。

メリット6:経理作業の「デジタル化(DX)」と「効率化」

今の税理士は、ITにも詳しい専門家です。クラウド会計ソフトの導入を手伝い、経理作業の自動化・効率化を進めてくれます。

これにより事務作業のコストが下がり、経営に必要な数字がリアルタイムで見えるようになります。

メリット7:法律の改正や、「インボイス制度」にもすぐに対応できる

税金の法律は、毎年のように目まぐるしく変わります。インボイス制度や、電子帳簿保存法への対応など、会社だけで全ての情報を追いかけ正しく対応し続けるのは大変です。

顧問税理士がいれば、これらの複雑な法律の改正や新しい制度にも、あなたの会社が何をすべきか的確に教えてくれます。

あらかじめ知っておきたい顧問契約の「デメリット」と注意点

メリットは多いですが、もちろん注意すべき点もあります。

デメリット1:毎月の「固定費(顧問料)」がかかる

当然ですが、顧問契約を結ぶと毎月決まった顧問料がかかります。会社が赤字であっても、この支払いは発生するため、特に創業したばかりの頃は負担に感じるかもしれません。

デメリット2:「期待外れ」の税理士に当たるリスク

顧問契約の最大のリスクは、コストそのものよりも、「払っている費用に見合うサポートを受けられない」ことです。

- 「契約したのに、訪問も連絡もほとんどない」

- 「質問への返事が遅い。または高圧的で質問しにくい」

- 「税金対策や経営のアドバイスが一切ない」

このような「受け身」の税理士に当たってしまうと、顧問料は、ただの「支払い」になってしまいます。顧問契約のメリットを最大限に活かすには、「誰と契約するか」が、非常に重要です。

【2025年最新】税理士の顧問契約費用の相場表

顧問契約にかかる費用(顧問料・決算申告料)の目安を、2025年11月現在のデータでお伝えします。

顧問料を左右する「3つの決定要素」

税理士の顧問料は事務所によって違いますが、主に以下の3つの理由で決まります。

- 事業の規模(年間の売上)

→ 売上が多いほど、取引の数が多く処理が複雑になるため、高くなります。 - 訪問の頻度(会う回数)

→ 「毎月訪問」が一番高く、「3ヶ月に1回」「半年に1回」と会う回数が減るほど安くなります。 - 頼む仕事の範囲(記帳代行を頼むか)

→ 日々の入力作業(記帳代行)を頼むかどうかで料金は大きく変わります。

【税理士の視点】「月額1万円」のカラクリに注意!

「月額1万円」といった安すぎる料金を提示する事務所もありますが、契約前によく確認する必要があります。

なぜなら、それは「税務相談だけ」の料金で「帳簿の入力(記帳代行)」や「決算申告料」が、別料金で高く設定されているケースが多いからです。

契約前には「月額料金」だけを見るのではなく、「記帳代行」や「決算申告料」も全部含めた「年間に合計でいくら払うのか」で見積もりを比べることが必要です。

会社(株式会社・合同会社)の顧問料 相場一覧

| 年間売上 | 訪問の頻度 | 月額顧問料(目安) | 決算申告料(年1回・目安) |

| 〜1,000万円 | 3ヶ月に1回 | 20,000円〜 | 100,000円〜 |

| 1,000万〜3,000万円 | 3ヶ月に1回 | 25,000円〜 | 130,000円〜 |

| 3,000万〜5,000万円 | 毎月 | 30,000円〜 | 200,000円〜 |

| 5,000万〜1億円 | 毎月 | 40,000円〜 | 300,000円〜 |

| 1億円〜 | 毎月 | 55,000円〜 | 350,000円〜 |

※注意:上の表は、「帳簿の入力(記帳代行料)」が、別料金(月額1万円〜など)となるのが一般的です。

個人事業主(フリーランス)の顧問料 相場一覧

| 年間売上 | 訪問の頻度 | 月額顧問料(目安) | 確定申告料(年1回・目安) |

| 〜1,000万円 | 年1回(申告時) | 10,000円〜 | 75,000円〜 |

| 1,000万〜3,000万円 | 3ヶ月に1回 | 17,000円〜 | 95,000円〜 |

| 3,000万〜5,000万円 | 3ヶ月に1回 | 22,000円〜 | 110,000円〜 |

※注意:帳簿の入力(記帳代行料)は、別料金です。

(※売上1,000万円未満の場合、毎月の顧問契約ではなく、「確定申告だけ」を単発で頼む(費用10万円〜)方も多いです)

顧問契約はいつから必要?売上「1,000万円」がひとつの目安

「どのタイミングで顧問契約を結ぶべきか?」経営者の方からよく聞かれる質問です。

一番のきっかけは「売上1,000万円」の壁

税理士として、一番分かりやすい「目安」をお伝えするなら、それは「年間の売上が1,000万円を超えた(または超えそうな)タイミング」です。

これは「経理が大変になるから」といった、あいまいな理由ではありません。法律上の「変わり目」だからです。

年間の売上(正確には2年前の売上)が1,000万円を超えると、その2年後(または1年後)から、「消費税を納める会社(課税事業者)」になります。

消費税を納める義務が生まれると、経理の作業は一気に複雑になります。

- 売上や経費を消費税の区分(10%, 8%, 対象外など)ごとに、正しく分ける必要がある。

- 2023年から始まったインボイス制度への対応が必要になる。

- 所得税や法人税とは全く別の「消費税の申告・納税」という義務が発生する。

消費税の申告は専門的な知識が必要で、間違えると後から多額の追加納税(追徴課税)に、そのまま繋がってしまいます。

税理士のサポートなしで、この「1,000万円の壁」を越えるのは、経営の上でとてもリスクの高い選択だと言えるでしょう。

その他、顧問契約を検討すべき3つの「節目」

その他、以下のような時も顧問契約を考える大切な「節目」です。

- 法人成り(会社を設立した)タイミング個人の確定申告とは比べものにならないほど、会社の決算・申告は複雑です。自分一人で全部やるのは、ほぼ不可能と言ってもよいでしょう。

- 銀行から融資(借入)を受けたい、と考え始めたタイミング 先ほども触れた通り、融資の審査では「税理士が作った、信頼できる決算書」が大切になります。

- 初めて税務調査の連絡が来たタイミングこれは「緊急のお願い」に近いですが、調査をきっかけに「日頃から、きちんと管理しないと怖い」と感じ、顧問契約を結ぶことになるケースも多いです。

契約書にサインする前に!絶対に確認すべき5つの重要ポイント

信頼できる税理士が見つかったら、「顧問契約書」を交わします。

契約書は、後のトラブルを防ぐための一番大切な「約束の証拠」です。面倒だと思わずに、必ず以下のポイントをあなた自身の目で確認してください。

1. 仕事の範囲

「月額顧問料」にどこまでの仕事が含まれているか、ハッキリと書かれているかを確認します。

特に、「税務調査の立会い」が顧問料に含まれているか、それとも別料金(例:1日5万円など)なのかは、万が一の時の出費に大きく関わるため必ず確認しましょう。

2. 料金体系

月額顧問料、決算料、その他の追加費用(記帳代行料など)の金額が明確に書かれているかを確認します。

3. 契約期間と更新のルール

契約期間は1年ごとなのか自動で更新されるのか、といったルールを確認します。

4. 解約の条件

仕事の範囲と並んで、一番大切な項目です。

もし、税理士のサービスに不満があった場合、「いつ、どんな手続きをすれば解約できるか」を必ず確認してください。

「解約は6ヶ月前に言ってください」「解約したら違約金がかかります」といった、あなたにとって一方的に不利な条件がないか、しっかりチェックしましょう。

5. その他の約束ごと

その他、以下の点も確認しておくと、より安心です。

- 秘密を守る約束:会社の秘密情報を守る、と書かれているか。

- ミスした時の責任:もし税理士のミスで、あなたに追加の税金がかかった場合、どう責任を取ってくれるか。

- 変更のしやすさ:会社の状況が変わった時、契約内容を柔軟に見直せるか。

今の顧問税理士を変えたい時の手続きと引き継ぎの注意点

「すでに契約しているけど、どうも不満がある…」という経営者の方も多いでしょう。

変更の主な理由

税理士を変える理由で一番多いのは料金の不満よりも、「サービスへの不満」です。

- 税金対策や、経営を良くするための積極的な提案が、全くない。

- 返事が遅い、または、コミュニケーションが取りにくい。

顧問契約は「パートナー契約」です。会社の成長をサポートしてくれないと感じたら、それは変更を考えるタイミングです。

変更する時の「デメリット」と「対策」

税理士の変更には、以下のような手間やリスクもあります。

デメリット:新しい税理士を探す手間がかかる。

一時的に、新旧の税理士へ顧問料を二重払いする期間ができるかもしれない。

会社の状況を、ゼロから説明し直す必要がある。

引き継ぎがスムーズにいかないリスク(今の税理士が協力的でない場合)。

対策: これらのデメリットは、「引き継ぎに慣れた、プロの新しい税理士」を選ぶことで最小限にできます。

優秀な新しい税理士は、今の税理士との円満な解約の進め方をアドバイスし、必要な資料(過去の申告書データなど)を明確にリストアップして、スムーズな引き継ぎをリードしてくれます。

【引き継ぎ資料 チェックリスト】

- 過去3期分の申告書・決算書(控え)

- 総勘定元帳(過去3期分、できれば会計ソフトのデータ)

- 固定資産台帳

- 税務署への各種届出書(控え)

- 定款、登記簿謄本

- 年末調整の書類(従業員がいる場合)

まとめ:顧問契約は信頼できる「経営パートナー」探しの第一歩

税理士との顧問契約は、単なる「経理作業のお願い」や「申告書作成」といった「出費」ではありません。

それは、会社の「信用」を高め(銀行融資など)、税務調査のリスクから会社を守り、経営者が一番大切な本業に集中できる環境を整え、そして税金対策や経営改善によって、会社の成長を後押しするための、未来への「投資」です。

しかし、その価値は「誰と契約するか」によって、良くも悪くも大きく変わります。

料金の安さだけで判断せず、「会社の未来を一緒に真剣に考えてくれる、信頼できるパートナー」を見つけることこそが、顧問契約を成功させる一番大切なポイントです。

- 「今の税理士は、ただ作業するだけで提案がない…」

- 「インボイスや法改正の対応が、正直不安だ…」

- 「もっと経営やお金の相談に乗ってほしい…」

もし、あなたが今、そんな風に感じていらっしゃるなら。

私たちほまれ税理士法人は税理士とは「作業を代行する人」ではなく、「経営者の皆様と最も多く対話するパートナー」であるべきだと考えています。

「今の税理士とは、雑談すらしたことがない」 「もっと経営の壁打ち相手になってほしい」

もしそう感じていらっしゃるなら、ぜひ一度、弊法人の「無料相談」にお越しください。私たちが大切にしている「対話」がどのようなものか、ぜひ体感していただければ幸いです。