こんにちは!税理士の井上です。

最近、「プライベートカンパニー」という言葉をよく聞くようになりましたね。特に副業や資産運用で利益が大きくなった方から、「節税効果があると聞くけれど、具体的にどういう仕組みなの?」「自分も設立すべきかどうか知りたい」といったご相談を多くいただきます。

プライベートカンパニーは、あなたの資産形成や税金負担を最適化する上で、有力な手段になり得ます。

ただ、設立と運営には専門知識が必要です。メリットだけを見て安易に始めると、思わぬコストや税務上のリスクを抱えることにもなりかねません。

この記事では、プライベートカンパニーの基礎知識から、具体的な設立メリット・デメリット、税理士によるシミュレーション、さらには目的に合わせた活用方法まで、詳しく解説します。

あなたの資産を守り、育てるための最適な選択肢を見つけましょう。

プライベートカンパニーってなに?基礎知識と違い

まず、プライベートカンパニーの基本的な概念と、関連する用語との違いを理解しましょう。

プライベートカンパニーに法的な定義はない

意外かもしれませんが、「プライベートカンパニー」という言葉は、会社法などの法律で決められた正式な用語ではありません。一般的に「個人やその家族が所有し、主に資産管理や節税を目的に設立・運営する会社」を指します。

通常の会社が「事業拡大」や「利益追求」を第一の目標とするのに対し、プライベートカンパニーの最大の特徴は、事業そのものよりも、法人という形(法人格)を持つことによるメリットを活かし、個人の資産を効率よく管理・運用することに重きを置く点です。

そのため、「資産管理会社」という言葉とほぼ同じ意味で使われることも多くあります。

マイクロ法人・ペーパーカンパニーとの違いは?

プライベートカンパニーと混同されがちな言葉に「マイクロ法人」と「ペーパーカンパニー」があります。これらは目的や実態が大きく異なるため、その違いを正しく理解しておきましょう。

マイクロ法人

マイクロ法人もプライベートカンパニーと同じく、事業の規模拡大よりも個人的な利益を最大化すること(節税や社会保険料の最適化など)を目的にする法人を指します。

目的の面では、プライベートカンパニーと近い概念と言えます。

ペーパーカンパニー

一方で、ペーパーカンパニーは全く異なる意味を持ちます。

これは登記上の存在はあるものの、事業活動の実態がほとんどない会社を指します。脱税や詐欺といった違法行為に利用されることもあるため、悪いイメージで語られます。

本記事で解説するプライベートカンパニーは、資産管理や節税という明確で合法的な目的を持ち、会計処理や税務申告をきちんと行う、実体のある会社です。

ペーパーカンパニーとは全く違うものであることを、はっきりと覚えておいてください。

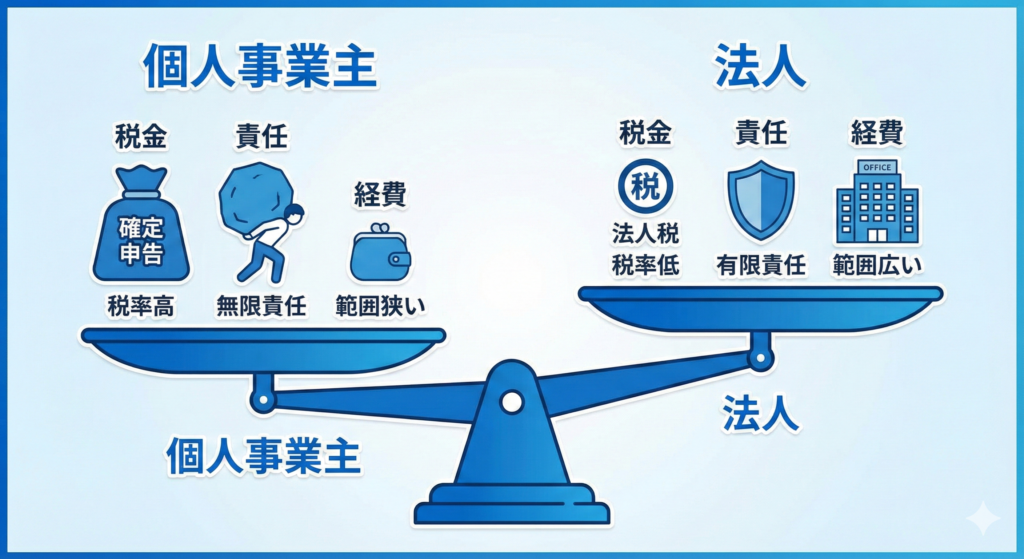

個人事業主との違い:決定的なのは「法人格」

プライベートカンパニー(法人)と個人事業主は、事業をする人という点では似ていますが、法律上の立場や税金、責任の範囲において根本的な違いがあります。この違いを理解することが、法人化を検討する第一歩です。

最も重要な違いは、プライベートカンパニーが法務局への登記によって設立される独立した「法人格」を持つのに対し、個人事業主はあくまで「個人」が事業を行っているに過ぎないという点です。

この法人格の有無が、これから説明するような税金、経費、社会的な信用など、あらゆる面での差を生み出す原因となります。

| 項目 | 個人事業主 | プライベートカンパニー(法人) |

| 適用される税金 | 所得税(超過累進課税:最大55% ※住民税含む) | 法人税(比例課税が基本:実効税率 約21%~34%) |

| 責任の範囲 | 無限責任(事業上の負債は個人資産で返済) | 有限責任(出資額の範囲内での責任が原則) |

| 経費の範囲 | 比較的狭い(自身の給与は経費にならない) | 広い(役員報酬、退職金、社宅家賃なども経費化可能) |

| 赤字の繰越期間 | 3年間(青色申告の場合) | 10年間 |

| 社会的信用力 | 法人より低い傾向 | 個人事業主より高い傾向 |

| 設立・維持コスト | ほぼゼロ | 設立費用(合同会社で約6万円~)、維持費用(法人住民税の均等割で赤字でも最低年7万円~)がかかる |

| 事務負担 | 比較的少ない(確定申告) | 多い(複雑な決算・法人税申告、社会保険手続き) |

【シミュレーション】法人化を検討すべき所得の目安

プライベートカンパニー設立の最大の目的は「節税」です。では、具体的にどのくらいの所得があれば法人化のメリットがコストを上回るのでしょうか。ここでは、税率構造の違いを解説し、シミュレーションを通じてその分岐点を明らかにします。

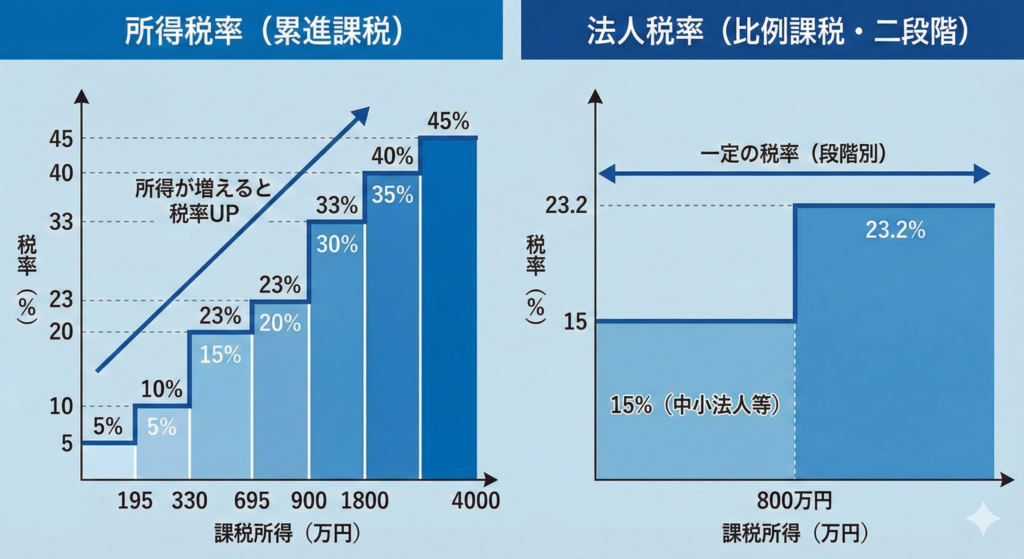

所得税と法人税の税率構造の違い

節税の根幹にあるのは、個人に課される「所得税」と法人に課される「法人税」の税率構造の違いです。

1. 所得税(個人):所得が増えるほど税率が上がる

所得税は、所得が増えれば増えるほど税率が高くなる「超過累進課税」が採用されています。

- 税率は5%から45%までの7段階に分かれています。

- これに住民税(約10%)が加わるため、高所得者の税負担は大きくなります。

2. 法人税(会社):比較的安定した税率

資本金1億円以下の中小法人の場合、個人の所得税とは異なり、比較的シンプルな税率構造です(2025年9月時点)。

- 所得のうち年800万円以下の部分には15%

- 800万円を超える部分には23.2%

これに法人住民税や事業税などが加わりますが、所得が高くなるにつれて、個人の税率よりも低くなる傾向があります。

所得税の速算表(2025年9月時点)

| 課税される所得金額 | 税率 | 控除額 | |

| 195万円以下 | 5% | 0円 | |

| 195万円超 330万円以下 | 10% | 97,500円 | |

| 330万円超 695万円以下 | 20% | 427,500円 | |

| 695万円超 900万円以下 | 23% | 636,000円 | |

| 900万円超 1,800万円以下 | 33% | 1,536,000円 | |

| 1,800万円超 4,000万円以下 | 40% | 2,796,000円 | |

| 4,000万円超 | 45% | 4,796,000円 |

(引用元:国税庁「No.2260 所得税の税率」)

法人税の税率(中小法人の場合・2025年9月時点)

| 所得金額 | 法人税率 | |

| 年800万円以下の部分 | 15% | |

| 年800万円を超える部分 | 23.20% |

(引用元:国税庁「法人税の税率」)

課税所得800万~900万円が分岐点と言われる理由

一般的に、法人化を検討する目安として「課税所得800万円~900万円」という数字がよく挙げられます。これは、先ほど見た税率表から読み取れる分岐点です。

課税所得が900万円を超えると、個人の所得税率は33%に上がります。一方、法人税率は所得が800万円を超えても23.2%です。この税率の差が、法人化による節税メリットが大きくなる出発点となります。

節税効果を大きくする「所得の分散」

しかし、この単純な税率比較だけでは、法人化による節税効果のすべては分かりません。重要なポイントは、法人化によって「役員報酬」という経費が使えるようになる点です。

個人事業主の利益をそのまま法人の利益として計算するのではなく、法人から自分へ役員報酬として支払い、残りを法人の利益とします。

役員報酬として受け取った分は個人の給与所得となり、所得税の対象となりますが、ここには「給与所得控除」というサラリーマンと同じ控除が適用されます。つまり、法人化することで「低い法人税率」と「給与所得控除」という二つのメリットを同時に受けることができるのです。

所得別・税負担シミュレーション比較

税負担の軽減効果を具体的に見ていきましょう。ここでは、事業利益が500万円、800万円、1,000万円、1,500万円の4つのケースで、法人化によって税金負担がどう変わるかをシミュレーションします。

所得別・税負担シミュレーション比較表

| 課税所得 | 個人事業主の税負担 (A) | 法人化した場合の税負担 (B) | 節税額 (A – B) |

| 500万円 | 約118万円 | 約135万円 | ▲約17万円 |

| 800万円 | 約230万円 | 約225万円 | 約5万円 |

| 1,000万円 | 約311万円 | 約268万円 | 約43万円 |

| 1,500万円 | 約520万円 | 約415万円 | 約105万円 |

【シミュレーションの前提条件】

- 個人事業主の税負担は、所得税・復興特別所得税・住民税・事業税(青色申告特別控除65万円、基礎控除48万円を適用)の合計額。

- 法人化した場合の税負担は、法人の実効税率(約25%~34%)と、役員報酬にかかる個人の所得税・住民税、社会保険料(法人・個人負担合計)の合計額。

- 役員報酬額は、社会保険料負担と税負担のバランスを考慮し、最適な金額に設定。

- 上記は概算値であり、個別の控除や事業内容によって変動します。

このシミュレーションが示す通り、課税所得が500万円程度では、社会保険料の負担が重く、かえって手取りが減少する可能性があります。しかし、所得が800万円を超えたあたりから節税効果が現れ始め、1,000万円を超えると年間40万円以上、1,500万円では100万円以上の大きなメリットが生まれることがわかります。

【節税・資産形成】プライベートカンパニーを作る9つのメリット

シミュレーションで示した税金負担の軽減は、プライベートカンパニーがもたらすメリットのほんの一部に過ぎません。ここでは、節税から資産形成、リスク管理に至るまで、設立によって得られる9つの主なメリットを解説します。

節税に関するメリット(税率差・経費・所得分散など)

1. 所得税・法人税の税率差による節税

前述の通り、高い所得を得ている人ほど、個人の累進課税(所得が多いほど税率が上がる仕組み)よりも法人税率の方が有利になり、直接的な節税につながります。

2. 経費計上できる範囲の拡大

法人化すると、個人事業主では認められない費用も経費(損金)として計上できるようになり、税金がかかる利益を減らせます。

- 役員報酬: 自分自身への給与を経費にできます。

- 役員社宅: 会社名義で自宅を借り上げ、会社が家賃の一部を負担することで、実質的に家賃負担を軽くできます。

- 退職金: 将来、役員を退任する際に受け取る退職金は、税制上の優遇があり、通常の給与よりも税負担が大幅に軽くなります。

- 生命保険料: 役員を被保険者とする生命保険に加入し、保険の種類によっては支払保険料の全部または一部を経費に計上できます。

3. 家族への所得分散

配偶者や子を役員にし、業務の実態に応じた役員報酬を支払うことで、世帯全体の所得を分散できます。これにより、各人が基礎控除や給与所得控除を使えるため、世帯全体で手取り額を増やすことが可能です。

4. 欠損金の繰越期間が10年に延長

事業で赤字(欠損金)が出た場合、その赤字を翌年以降の黒字と相殺して税金を減らせます。この繰越期間は、個人事業主の3年間に対し、法人は10年間と長くなります。収益が不安定な事業にとって、大きな安心材料となります。

5. 消費税の納税義務が最大2年間免除

個人事業主として消費税を納める義務が発生したタイミングで、資本金1,000万円未満の法人を設立すると、原則として設立から最大2年間、消費税の納税が免除されます。これは、資金繰り(キャッシュフロー)を改善する上で大きな効果があります。

資産形成・リスク管理のメリット(相続・信用・有限責任)

6. 相続・事業承継対策に有利

個人資産をプライベートカンパニーに移すことで、相続対策を有利に進められます。相続時、適切な対策を講じておくことで、会社の株式の評価額が市場価格よりも低く算定されるケースが多く、結果として相続税の対象額を減らせる可能性があります。また、家族への役員報酬の支払いは、計画的な資産移転(生前贈与のような効果)として機能します。

7. 社会的信用の向上

法人格を持つことで、金融機関からの融資や、大手企業との取引において、個人事業主よりも高い社会的信用を得やすくなります。

8. 有限責任によるリスク限定

株式会社や合同会社は「有限責任」です。万が一事業が失敗して負債を抱えても、出資者は原則として出資した金額の範囲内でしか責任を負いません。個人事業主の「無限責任」とは異なり、個人の資産を守ることができます。

9. 決算期の任意設定

個人事業主の事業年度は1月1日から12月31日までと決まっていますが、法人は自由に決算期を設定できます。繁忙期を避けたり、消費税の免税期間を最大限に活用したりするなど、戦略的な経営が可能です。

知っておくべき5つのデメリットと注意点

プライベートカンパニーには多くのメリットがある一方で、コストと義務も発生します。これらのデメリットを理解し、メリットが上回るかを慎重に判断することが必要です。

1. 設立・維持コストの発生

法人である以上、会社を設立する時と、運営していく上で避けられないコストがかかります。

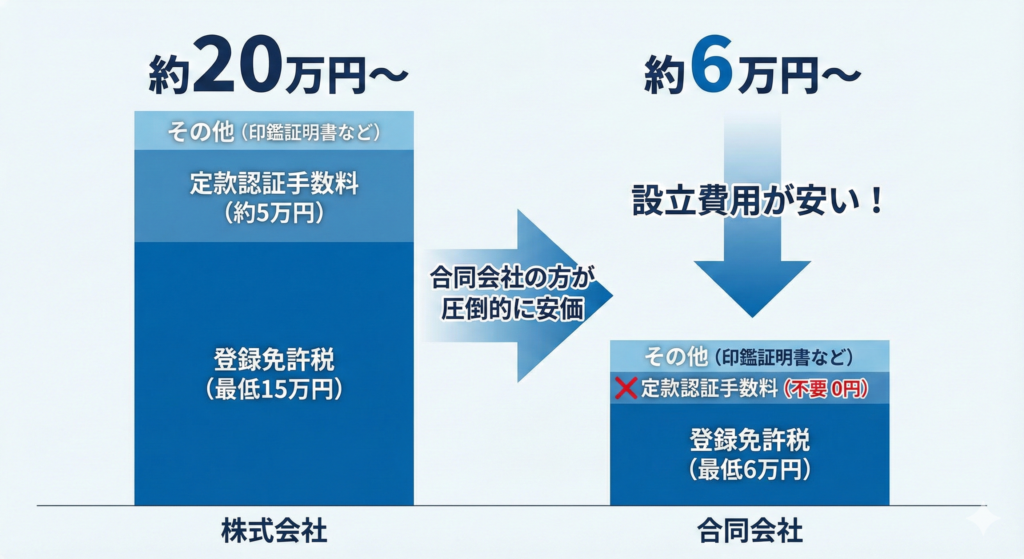

- 設立費用: 登記に必要な費用だけで、合同会社なら約6万円〜、株式会社なら約20万円〜の実費が必要です。

- 維持費用: 税理士に申告を依頼する顧問料(月額数万円〜)や、法人住民税、社会保険料などが継続的に発生します。

2. 赤字でも発生する法人住民税

法人は、たとえ事業が赤字であっても、法人住民税の「均等割」を納付する義務があります。これは、会社の資本金や従業員数に応じて課されるもので、最低でも年間約7万円がかかります。所得がなければ税金が発生しない個人事業主との大きな違いです。

3. 社会保険への加入義務

法人を設立し、役員報酬を1円でも受け取る場合、原則として健康保険・厚生年金保険(社会保険)への加入が義務付けられます。

保険料は会社と個人で半分ずつ負担しますが、この会社負担分が経営上の大きなコストとなります。特に社長一人の場合、実質的に全額を自分で負担することになるため、事前に保険料をシミュレーションすることが大切です。

4. 事務負担の増加

法人の経理・税務申告は、個人事業主の確定申告とは比べものにならないほど複雑で、専門的な知識が必要です。日々の記帳から、決算書の作成、法人税申告書の提出まで、その事務負担は大きく、税理士のサポートが必要となる可能性があります。

5. 会社の資産を自由に使えない

これは法人化における考え方の転換点です。会社の預金は、たとえ社長一人だけの会社であっても、社長個人のものではありません。会社のお金を個人的な用途で勝手に引き出すことはできません。役員報酬や配当、貸付といった正規の手続きを踏む必要があります。これらの手続きには税金が伴い、安易な資金移動は税務調査で指摘される対象となることがあります。

【目的別】プライベートカンパニーの賢い活用術3選

プライベートカンパニーを設立する目的は、人によってさまざまです。ここでは、代表的な3つの活用目的別に、具体的な方法と税金上のポイントを解説します。

活用術①:不動産投資

不動産オーナーがプライベートカンパニーを活用する主な方法には、「管理方式」と「所有方式」の2つがあります。

管理方式

方法: 不動産自体は個人で所有し続けます。自身が作ったプライベートカンパニーに、入居者募集や家賃回収などの管理業務を委託し、その対価として管理料を支払う方法です。

メリット: 個人の不動産所得の一部を法人に移すことで、所得を分散する効果を得られます。

所有方式

方法: 不動産そのものを法人名義で所有する(または個人から法人へ売却する)方法です。

メリット: 家賃収入のすべてが法人の売上となるため、役員報酬の支払いや経費計上の自由度が高くなり、節税効果は管理方式よりも大きくなる傾向があります。(譲渡所得が発生するため初期コストはかかります。)

相続面: 不動産そのものではなく、会社の株式を相続することになるため、遺産分割が容易になるなどのメリットもあります。

活用術②:株式・FXなど有価証券投資

株式やFXなどのトレーダーが法人化するメリットは、税金計算における「損益通算」(利益と損失を相殺すること)の範囲が広がることです。

損失を他の所得と相殺できる

個人投資家の場合、例えば株式投資の損失を、不動産所得や事業所得と相殺することはできません。

しかし、法人の場合は所得の区分がないため、株式投資で出た損失を、不動産賃貸事業の利益と相殺するなど、事業全体で利益と損失を合算できます。

長期的な資産運用が可能に

また、損失の繰越控除期間が10年間と長いことも大きな利点です。ある年に市場の暴落で大きな損失を出しても、その損失を10年間にわたって将来の利益と相殺できるため、長期的な視点で安定した資産運用が可能になります。

さらに、投資に関連する書籍代、セミナー参加費、PC購入費なども経費として認められやすくなるメリットもあります。

活用術③:複数事業のリスク分散

複数の異なる事業を手掛ける起業家にとって、事業ごとにプライベートカンパニーを設立することは、有効なリスク管理の方法となります。

1. 負債リスクの遮断

例えば、IT事業と飲食事業を一つの会社で運営しているとします。もし飲食事業が失敗して大きな借金(負債)を抱えれば、好調なIT事業の資産まで差し押さえられるリスクがあります。

しかし、それぞれを別の法人として運営していれば、法的には「別人格」です。そのため、一方の会社の負債が、もう一方の会社に直接影響することはありません。

2. 税務上の優遇を複数適用

税金面でもメリットがあります。資本金1億円以下の中小企業に認められている優遇措置(例:年間800万円までの所得に対する低い税率、年間800万円までの交際費の経費算入枠など)を、それぞれの会社で適用できます。

これにより、1社だけで大きな利益を上げるよりも、会社全体で見たトータルの税負担を抑えられる可能性があります。

会社形態は「株式会社」と「合同会社」どちらを選ぶべき?

プライベートカンパニーを設立する際、現実的な選択肢となる会社形態は「株式会社」と「合同会社」の2つです。どちらを選ぶべきか、コスト、運営、信用の3つの観点から比較しましょう。

1. 設立・維持コストで比較

会社を設立・維持する際にかかるコストは、両者ではっきりとした差があります。

株式会社と合同会社の設立・維持コスト比較表

| 項目 | 株式会社 | 合同会社 | 備考 |

| 登録免許税 | 資本金の0.7%(最低15万円) | 資本金の0.7%(最低6万円) | 法務局に納付する税金 |

| 定款認証手数料 | 3万円~5万円 | 0円 | 公証役場に支払う手数料 |

| 定款用収入印紙代 | 4万円 | 4万円 | 電子定款の場合は両者とも0円 |

| 設立費用合計(目安) | 約22万円~ | 約10万円~ | 電子定款を利用しない場合 |

| 決算公告の義務 | あり(毎年) | なし | 官報掲載などで数万円の費用がかかる |

| 役員の任期 | 最長10年(再任手続きが必要) | なし(無期限も可能) | 再任登記には費用がかかる |

表の通り、合同会社の方が、設立時の費用も、将来の維持費用も安く抑えられます。コストを抑えたい場合は合同会社が有利です。

2. 運営の自由度と社会的信用力で比較

会社をどのように運営したいか、そしてどれだけの信用力を重視するかによって、あなたに合う会社の形は変わってきます。

合同会社:運営が自由でシンプル

合同会社では、お金を出した人(出資者)と経営者が同じであることが多いため、迅速に意思決定ができます。

- 手続きが簡単: 株主総会を開く義務がなく、役員の任期もありません。

- 特徴: 運営の自由度がとても高く、小規模な事業に適しています。

株式会社:信用力が高く、ルールが厳格

株式会社は、お金を出した人(株主)と経営者(取締役)が分かれているのが原則です。(株主と取締役を同じ人にすることも可能です。)

- ルールが厳格: 会社法で決められた株主総会の開催など、厳格な手続きが必要です。

- 特徴: 日本で最も一般的な会社形態であるため、社会的信用度は高く、銀行からの融資や人材採用において有利に働くことがあります。

結論: 迷ったら合同会社がおすすめ。ただし、信頼度が特に必要なら株式会社を

プライベートカンパニーの主な目的は、外部から広く資金を集めることではなく、個人の資産管理や節税です。そのため、株式会社が持つ高い社会的信用や厳格なルールは、必ずしも必要ではありません。

むしろ、次のような理由から、合同会社を選ぶ方が合理的なケースが多くなっています。

- コストの低さ: 設立・維持にかかる費用が安い。

- 運営の柔軟性: 意思決定や手続きの自由度が高い。

ただし、取引先との関係などで「株式会社」の信用力が必要な場合は、株式会社を選ぶことをおすすめします。

近年では、アマゾンジャパン合同会社のように大手企業でも合同会社の形態が採用されており、信用面でのデメリットも以前ほど大きくはなくなっています。

設立後の運営で気をつけるべきポイント

プライベートカンパニーは、設立して終わりではありません。節税メリットを最大限に活かし、税務リスクを避けるためには、設立後の運営がとても大切になります。

役員報酬の決め方と「定期同額給与」のルール

役員報酬は会社にとって経費になりますが、経費として認めてもらうにはルールがあります。

「定期同額給与」の原則

特に大切なのが「定期同額給与」の原則です。これは、事業年度を通じて、毎月同じ金額を支払うというルールです。社長が都合よく利益を操作するのを防ぐ目的があります。事業年度の途中で理由なく金額を変えてしまうと、増やした分が経費として認められなくなるなどの罰則があります。

最適な金額設定が重要

また、役員報酬の金額設定は、会社の利益と個人の税金や社会保険料の負担のバランスを考えて決める必要があります。

- 高すぎると個人の税金や社会保険料が増えます。

- 低すぎると会社の利益が残りすぎて法人税が増えてしまいます。

最適な金額は人それぞれ違うため、税理士と相談して決めるのが良いでしょう。

税務調査で指摘されやすいポイント

プライベートカンパニーは、その目的から、税務調査で厳しくチェックされる傾向があります。特に以下の点は、税務署が重点的に確認するポイントです。

1. 公私混同した支出がないか

事業とは関係のない個人的な支出(家族旅行の費用、趣味の物品購入など)を会社の経費として計上していないか、という点は指摘されやすい項目です。

経費として認められるためには、その支出が事業と関連していることを客観的に説明できなければなりません。関連性を説明できない費用は、会社の経費にしないようにしましょう。

2. 交際費の記録が曖昧ではないか

取引先との会食など、事業に必要な交際費は経費になります。しかし、友人との飲食や、内容がはっきりしない支出は経費として認められません。

誰と、何人で、どのような目的で会食したのかを、きちんと記録しておくことが大切です。

3. 実態のない家族への報酬がないか

家族を役員にして報酬を支払う場合、その報酬額に見合った業務の実態がなければなりません。名目だけの役員に高額な報酬を支払うことは、実質的な贈与とみなされ、経費として認められないリスクがあります。業務内容を明確にし、記録を残しておくことが必要です。

法人としての実体を維持する重要性

税務署や金融機関から見て、設立した会社が単なる節税のための「箱」ではなく、独立した事業体として認識されることが重要です。そのためには、以下の点を守り、法人としての実体を維持する必要があります。

会社として最低限守るべきこと

- 会計帳簿を正確に記録する: すべての取引を正確に記録し、いつでも内容を説明できる状態にしておく。

- 議事録を作成する: 株式会社の場合は株主総会、合同会社でも重要な決定については社員総会の議事録を作成・保管する。

- 法人名義の銀行口座を使う: 事業に関するお金の出し入れは、すべて法人名義の口座を通じて行う。社長個人の口座と混同しないようにする。

これらの形式を整えることが、プライベートカンパニーという仕組みを合法的に活用するための最低限のルールとなります。

まとめ:プライベートカンパニーは専門家と二人三脚で

本記事では、プライベートカンパニーの基本から、設立のメリット・デメリット、具体的な活用術、そして運営上の注意点までを解説しました。

プライベートカンパニーは、正しく活用すれば個人の資産形成を後押しする、有効なツールです。しかし、その効果を最大限に引き出し、税務上のリスクを避けるためには、専門的な知識と継続的な管理が必要です。

設立を検討する際には、まずご自身の所得状況や将来のライフプランを整理した上で、信頼できる税理士に相談することをお勧めします。

私たちほまれ税理士法人では、あなたの事業計画に寄り添い、最適な資産管理の形を築き上げるお手伝いをしています。ぜひ一度、お気軽にご相談ください。