【はじめに】「もらえるお金」の落とし穴。出口まで考えていますか?

こんにちは!税理士の井上です。

会社を設立する時、一番の悩みといえば、やはり「お金」のことですよね。

そんな時、返さなくていい「補助金」や「助成金」は、起業家の皆さんにとって、まさに救世主のような存在に見えるはずです。

しかし、多くのご相談を受ける中で、少し心配になることがあります。それは、「どうやったらもらえるか?」という入り口のことばかりに気を取られて、「もらった後どうなるか?」という出口のことを、すっかり忘れてしまっている方が多いことです。

実は補助金も助成金も、受け取った後には税金がかかることがありますし、使い道にも厳しいルールがあります。

この記事は、せっかく手にした大切なお金を後から税金で減らしてしまったり、ルール違反で返還することになったりしないよう最初から「出口」まで見据えた正しい知識をお伝えするために書きました。

関連記事:【税理士が解説】会社設立の法的な流れと、失敗しないための重要ポイント |ほまれ税理士法人

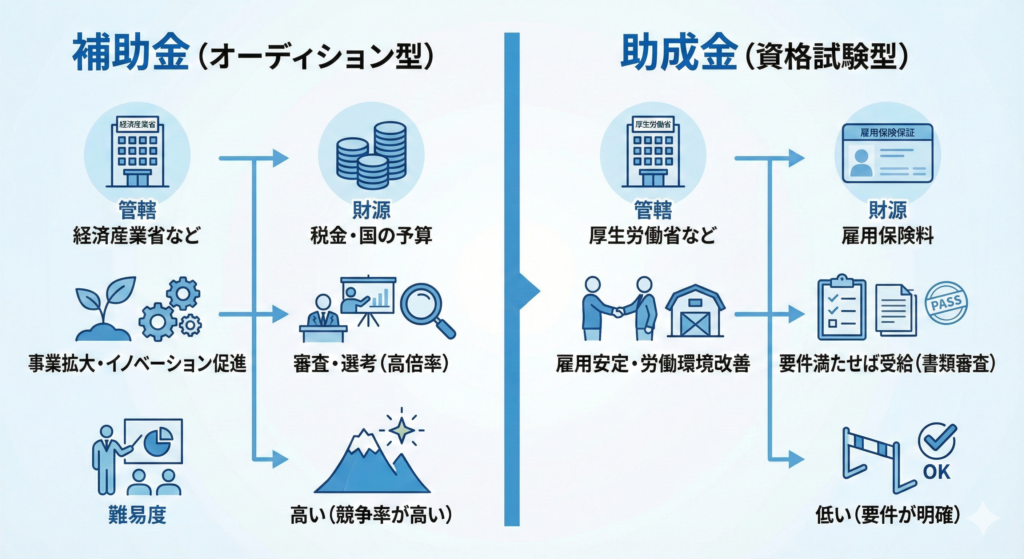

「補助金」と「助成金」の決定的な違い

「補助金」と「助成金」はどちらも返済不要のお金ですが、実は性質が大きく異なります。この違いを知っておくと、あなたの会社にぴったりの制度をスムーズに見つけられます。

補助金は、主に経済産業省などが担当しており、国が「こんな事業を増やしたい」と決めた政策目標(例:新しい技術の導入、地域を元気にすることなど)に合う事業を応援するための制度です。財源は税金が中心で、公募期間が短く、もらえる件数や予算に上限があります。

そのため、申請しても必ずもらえるわけではありません。優れた事業計画を出した会社の中から選ばれる、いわば「オーディション」のような、競争性の高い制度だと考えてください。

一方、助成金は、主に厚生労働省が担当しており、「雇用を安定させる」「働きやすい環境を整える」「社員のスキルアップを応援する」といった目的で用意されています。こちらは企業が支払う雇用保険料が主な財源です。

こちらは、定められた要件をクリアすれば原則として受給できるのが大きな特徴です。イメージとしては「資格試験」に近く、ルールを正確に守って申請することが重要になります。

| 項目 | 補助金 | 助成金 |

| 主な管轄 | 経済産業省、地方自治体など | 厚生労働省など |

| 主な財源 | 税金 | 雇用保険料 |

| 目的 | 政策目標の達成(新規事業、IT化など) | 雇用の安定、労働環境の改善など |

| 審査方法 | 審査があり、不採択となる場合が多い | 要件を満たせば原則受給可能 |

| 公募期間 | 短期間で限定的 | 比較的長期間または通年 |

| 難易度 | 高 | 中 |

関連記事:補助金・助成金の基礎知識と、税理士に依頼すべき「理由」 |ほまれ税理士法人

申請戦略の大きな違い

この根本的な違いは、あなたがどのように申請を進めるかという戦略にも大きく影響します。

補助金を狙うのであれば、国が「何を達成したいか」という政策の意図をしっかりと理解することが大切です。そして、あなたの事業が社会にどれだけ貢献できるかを伝える「説得力のある物語(ストーリー)」を作り上げ、アピールする必要があります。

一方で助成金は、申請のルールや手順が細かく決められています。そのため、大切なのは、決められたステップを一つ一つ、漏れなく丁寧に進めていくことです。

これは、難しいというよりも、必要な準備さえ整えれば原則もらえるという、とても実務的で安心感のある制度だと言えます。要件をしっかり確認し、着実に実行することが成功への道につながります。

会社設立時に補助金・助成金を活用する3つのメリット

返済の必要がないお金が手に入るという点以外にも、会社を立ち上げたばかりの時期にこれらの制度を使うことには、とても大きなメリットがあります。

1. 返済不要で「会社の体力」がつく

最大のメリットは、銀行からの融資とは違い、返さなくていいお金だという点です。これにより、借金を増やすことなく、会社の「自己資本」(自分の手元にあるお金)をしっかり増やせます。

これは、会社の財務状況を安定させることに直結します。創業したばかりで資金繰りが大変な時期に、この返済不要の資金があるのとないのとでは、経営の安定感に大きな違いが出てくるでしょう。

2. 銀行や取引先からの信用力がアップする

特に審査が厳しい補助金に採択されたという事実は、あなたの事業計画が国や自治体から「これは良い計画だ」とお墨付きをもらったことになります。

この事実は、銀行から融資を受ける際の審査や、新しい取引先と契約を結ぶ交渉の場面で、あなたの会社の信用力を客観的に証明してくれます。つまり、資金調達やビジネスをスムーズに進める上で、とても有利に働くことがあるのです。

3. 事業計画を見直す「良い機会」になる

申請書類を作るプロセスは、あなたの事業計画を客観的に、そして徹底的に見直すための最高の機会であり、市場の様子や、他の会社との違い、そして「どうやって利益を出していくか」「お金がどのように流れていくか」といった大切な点を、ひとつひとつ丁寧に言葉にする作業でもあります。

これは、第三者に「あなたの事業はこういうものですよ」としっかり伝えられるレベルまで、具体的に整理するということです。この取り組みを通して、事業がどれだけハッキリとイメージできているかという、解像度が、ぐんと高まります。

たとえ残念ながら採択に至らなかったとしても、この過程で深く練り上げられた事業計画は、これから会社が進むべき方向を示す土台として、きっとあなたの経営に役立ってくれるはずです。

申請前に必ず押さえるべき5つの注意点

補助金・助成金はとても魅力的な制度ですが、ただ「良いですよ」と手放しでおすすめできるわけではありません。

特に、これからお話しする5つの注意点を理解しないまま進めてしまうと、後々深刻な資金繰りの問題につながる可能性があります。会社を守るためにも、この点だけは必ず頭に入れておいてください。

1. 基本的に「お金は後から入る」ということ

ほとんどの補助金や助成金は、あなたが費用を支払った後にその実績を報告し、検査を受けてから入金される「後払い(精算払い)」の仕組みになっています。

つまり、事業に必要な資金は、まず一旦あなたの会社の資金で全額立て替えなければなりません。この「お金が入ってくるまでの時間差」を考えて計画しないと、最悪の場合、利益が出ているのに資金が回らない「黒字倒産」のリスクさえ生まれてしまうため、十分注意が必要です。

2. 申請できる期間が短く、手続きが複雑なこと

補助金の多くは、公募期間が1ヶ月程度と非常に短く、「期間を逃してしまったら次は1年後」ということも珍しくありません。

また、申し込む際には、事業計画書だけでなく、会社の情報や税金を納めている証明など、たくさんの書類を用意する必要があります。

最近はインターネットでの申請(電子申請)が主流で、「GビズIDプライムアカウント」というものを事前に取っておく必要がありますが、これにも1〜2週間ほど時間がかかります。そのため、「申請したい」と思った時にすぐ動けるよう、早めの準備がとても大切になります。

3. 補助金には「落ちてしまうリスク」があること

助成金は要件を満たせばもらえる可能性が高いのですが、補助金は先ほどお伝えした通り「オーディション」なので、必ず採択される保証はありません。

たとえば、人気の高い「ものづくり補助金」でも、採択率は30%台で推移することが多く、半分以上の申請が残念ながら選ばれていません。

ですから、補助金を資金計画に組み込む際は、「採択されない可能性もある」というリスクを前提に、資金繰りを考えることが不可欠です。

4. お金を使える「ルール」がとても厳格なこと

補助金や助成金は、申請時に提出した事業計画で「これに使います」と認めてもらった経費にしか使えません。

さらに大切な点として、原則として「交付決定日」(あなたにお金を出すことが正式に決まった日)以降に、発注したり契約したりした経費だけが対象となります。

例えば、「交付決定日より前に買ってしまったパソコン」や「計画になかった広告費」などは、対象外になってしまいます。ですから、ルールに沿って厳しく経費を管理することが必要になります。

5. お金をもらった後にも「報告の義務」があること

資金を受け取って「すべて終わり」というわけではありません。多くの制度では、事業が終わった後も5年ほどかけて、事業がどうなっているか報告する義務(事業化状況報告など)が課せられます。

また、場合によっては国から会計検査が入ることもあります。そのため、関連する書類は、長い期間にわたってきちんと保管しておく必要があります。

実は、こうした一つ一つの注意点こそが、私たち専門家があなたの事業をサポートする大きな意味を持っているのです。

「お金は後から入る」というキャッシュフローの罠、複雑な手続きによる申請ミス、そして受給後の面倒な報告義務。このようなリスクは、私たち税理士や社会保険労務士といった専門家が計画段階から関わることで、適切に管理し、軽減することが可能になるのです。

関連記事:会社設立と税理士:スタートアップを成功に導く戦略的パートナー【完全ガイド |ほまれ税理士法人

【2025年最新版】会社設立時に申請できる主要な補助金・助成金10選

国内には3,000種類以上とも言われる補助金・助成金が存在しますが、そのすべてを把握することは現実的ではありません。

そこで、私たち税理士法人の専門家チームが、2025年9月時点の最新情報に基づき、特に会社設立前後の起業家の方にとって使いやすく、関係の深い代表的な制度を厳選してご紹介します。

「創業全般」「設備投資・IT化」「雇用」の3つのカテゴリーに分けて解説しますので、あなたの会社の状況に合う制度をぜひ見つけてみてください。

<創業・事業全般>全国の創業者が狙える代表的な制度

まずは、業種に関係なく、会社を立ち上げたばかりの多くの人が対象となる、代表的な制度からご紹介していきます。

特に、地域限定の制度は、全国どこでも使える制度よりも競争率が低い傾向がありますので、ぜひ注目してみてください。

1. 小規模事業者持続化補助金<創業枠>

この補助金は、「販路を広げる活動」や「仕事の効率を上げる取り組み」を応援する「小規模事業者持続化補助金」の中に、会社を設立したばかりの人に特化した枠として用意されています。

創業初期のマーケティング活動やお客さんを見つけるための資金としてとても使いやすく、「最初に挑戦する補助金」として多くの起業家が活用しています。

- 概要: 新しいお客さんを獲得するためのウェブサイト制作やチラシ作成、お店の改装、展示会への出展といった費用を補助してくれます。

- 主な要件 (2025年時点): 申請には、自治体が行う「特定創業支援等事業」という支援を、期限からさかのぼって3年以内に受けていること、そして同じ期間内に開業していることが必須です。たとえば、第18回の公募締切は2025年11月28日が予定されています。

- 補助上限額・補助率: 最大200万円まで補助され、補助率は原則として3分の2です。さらに、従業員の賃上げを行う会社で赤字になっている場合は、補助率が4分の3にアップする特例もあります。

- 税理士の視点: 創業初期に最も必要な「お客さんを見つける活動」に資金を使える点が大きな魅力です。申請の前提として、自治体の「特定創業支援等事業」を受ける必要があるため、まずは地域の商工会議所などに相談するところからスタートしましょう。

2. 東京都の創業助成金

東京で会社を立ち上げる方には、これはぜひ知って活用していただきたい、とても魅力的な制度の一つです。助成される金額も大きく、幅広い経費に使っていただけるのが嬉しい特徴です。

- 概要: 東京都内でこれから創業する方、または創業から5年未満の中小企業を対象に、会社を立ち上げる時期に必要な費用の一部を助成してくれます。

- 主な要件 (2025年時点): 会社の本店を都内に置くことと、東京都などが指定する創業支援事業(例:TOKYO創業ステーションのコンサルティングなど)を利用していることが必須の条件です。たとえば、令和7年度第1回の募集は4月8日から始まりました。

- 助成上限額・助成率: 助成の上限額は最大400万円(下限は100万円)と大きく、助成率は3分の2です。

- 対象経費: 事務所の家賃、広告費、器具の購入費(単価50万円未満)、さらには従業員の人件費まで、非常に幅広い費用が対象になるのがポイントです。

- 税理士の視点: 他の制度ではなかなか対象にならない「家賃」や「人件費」が含まれている点が、この助成金の最大のメリットです。特に、IT系やコンサルティング業など、高額な設備投資が必要ない事業にとっては、非常に有利に使えます。ただし、申請するタイミングと、その後の法人化の時期について厳格なルールがあるため、専門家に確認しながら進めることをおすすめします。

3. 大阪府の開業支援関連補助金

東京都と同じように、大阪府でも創業者のための手厚い支援制度が用意されています。ここではその中でも代表的なものをご紹介します。

- 概要: 大阪府内の中小企業を対象にした「新事業展開テイクオフ補助金」や、豊中市などの各自治体が独自に設けている創業支援の補助金などがあります。

- 主な特徴:「テイクオフ補助金」は、新しい事業や仕事の効率を上げるための投資が対象で、補助上限は100万円、補助率は2分の1です。

特徴的なのは、申請する前に大阪産業局などが主催する指定セミナーの受講が必須になっている点です。 - 税理士の視点: 全国の起業家が応募する補助金に比べ、こうした地域限定の制度は、情報を早く掴むことで差がつきやすく、採択される可能性が相対的に高まることがあります。ご自分の会社が拠点を置く都道府県や市区町村のウェブサイトは、必ず定期的にチェックするようにしましょう。

<設備投資・IT化>事業の生産性を高めるための制度

次に、「会社のメインとなる設備投資」や、ITを活用したシステムの導入を計画している場合に役立つ、比較的大型の補助金をご紹介します。製造業の方はもちろん、サービス業の方もぜひ注目してください。

4. ものづくり補助金

この補助金は、革新的な製品やサービスを開発する、あるいは生産のやり方を効率化するための設備投資を応援する、中小企業向けの代表的な制度です。

- 概要: 新しい製品開発のための最新の機械、仕事を自動化するロボットシステム、画期的なサービスを生み出すソフトウェア開発といったものが対象になります。

- 主な要件 (2025年時点): 3〜5年間の事業計画を作り、会社の付加価値額や従業員の給与総額を増やすという目標を達成することが求められます。また、50万円以上の設備投資が必須で、従業員がいない事業者(0名)は申請できません。たとえば、第21次公募の締切は2025年10月24日が予定されています。

- 補助上限額・補助率: 従業員の数に応じて上限額は変わりますが、最大で4,000万円まで補助される可能性があります。補助率は、中小企業で2分の1、小規模事業者で3分の2です。

- 税理士の視点: 難易度は高いですが、採択されれば、あなたの事業を大きく飛躍させる起爆剤となり得ます。成功の鍵は、ただ設備を入れる計画ではなく、「いかに革新的か」を具体的に示す、説得力のある事業計画です。近年、単なる業務改善は対象外と明記されるなど、審査は厳しくなっています。また、申請時に約束した賃上げ目標が達成できなかった場合には、補助金の一部を返還しなければならないリスクも知っておくべきでしょう。

5. IT導入補助金

この制度は、中小企業が「仕事の効率を上げたい」「売上をアップさせたい」という目的で、ITツール(ソフトウェアやクラウドサービスなど)を導入する際の費用を応援してくれる制度です。

- 概要: 会計ソフトや受発注システム、決済ソフト、ネットショップ(ECサイト)を作るツールなど、幅広いITツールの導入が対象となります。

- 主な要件 (2025年時点): 申請は、補助金の事務局に登録されている「IT導入支援事業者(ITベンダー)」と二人三脚で進める必要があります。申請には「GビズID」の取得のほか、情報セキュリティ対策に取り組むことを宣言する「SECURITY ACTION」の実施が求められます。

- 補助上限額・補助率: 申請する枠によって異なりますが、通常の枠では補助率2分の1が基本です。インボイス制度への対応など、特定の目的に使う場合は、より高い補助率が設定されています。

- 税理士の視点: この補助金は、「ものづくり補助金」のように事業の革新性を競うというよりも、「自社の課題に最適な登録済みのITツールを選び、手続きを正確に行うこと」が成功の鍵です。そのため、どのITベンダーをパートナーとして選ぶかが、採択されるかどうかに大きく影響すると言えるでしょう。

6. 事業再構築補助金

この補助金は、これからの時代を見据えて、中小企業が新しい分野に挑戦する、あるいは事業のやり方をガラッと変えるなど、思い切った事業の再スタートを応援してくれる大型の制度です。

- 概要: 今までの事業とは全く違う分野への挑戦が求められます。たとえば、「飲食店が新たに冷凍食品の製造・ネット販売の事業を始める」といったケースがこれに当たります。

- 主な要件 (2025年時点): 今の事業の延長線上ではない、大胆な事業転換の計画が必須となります。関連制度では、創業から1年未満の会社は対象外とされるなど、ある程度の実績がある会社を対象とする傾向が強まっています。

- 補助上限額・補助率: 成長枠の場合、従業員数に応じて最大7,000万円以上と、非常に規模が大きいのが特徴です。補助率は、中小企業で2分の1、中堅企業で3分の1です。

- 税理士の視点: この補助金は、会社を設立したばかりの企業が最初から狙う制度というよりは、創業から2〜3年が経ち、事業をさらに広げたり、やり方を変えたりする段階で、戦略的に活用を考えるべきものです。申請の難易度は極めて高いと考えて準備を始めるようにしましょう。

<雇用・人材育成>従業員を雇い入れる際に活用できる制度

会社を設立した後、いよいよ従業員を雇い入れるという段階で活用できるのが、厚生労働省が担当している助成金です。ここでは、その中でも代表的なものを2つご紹介します。

これらの助成金は、会社の働きやすい環境づくりを応援してくれる制度です。

7. キャリアアップ助成金(正社員化コース)

この助成金は、契約社員などの有期雇用の従業員を正社員に切り替えた会社に対して支給されるもので、雇用関連で最も活用されている制度の一つです。

- 概要: 非正規雇用の従業員の方がより良い待遇になり、会社の中でキャリアを積んでいけるようにすることを目的としています。

- 主な要件 (2025年時点): この助成金は、手順を守ることが絶対条件です。

- 「キャリアアップ計画書」を作り提出

- 会社のルール(就業規則)に正社員への転換制度を定めておく

- 対象の従業員を正社員に転換

- 転換後6ヶ月間、以前より3%以上増額した賃金を支払う

- 支給申請 といった流れを厳密に守る必要があります。また、2025年度からは、2期目の支給が「特に支援が必要な対象者」に限定されるという変更がありました。

- 助成額: 中小企業の場合、1人あたり最大80万円(40万円×2期)が支給されます。

- 税理士の視点: この助成金は、まさに「手順がすべて」です。たとえば、従業員を正社員にした後に、慌てて会社のルールを直しても、その申請は無効になってしまいます。手続きの正確性が問われるため、社会保険労務士などの専門家に必ず相談することを強くおすすめします。

8. トライアル雇用助成金

この制度は、職業経験が少ないなど、なかなか就職が難しい求職者を、原則3ヶ月間のお試し雇用(トライアル雇用)で雇い入れた場合に助成される制度です。

- 概要: 会社と応募者とのミスマッチを防ぎ、「この人で大丈夫かな?」という不安を減らして、安定した雇用につなげてもらうことを目的としています。

- 主な要件 (2025年時点): ハローワークなどからの紹介を受け、対象となる求職者をトライアル雇用することが必要です。2025年度からは、対象となる労働者の年齢が60歳未満に見直されました。

- 助成額: 原則として、1人あたり月額4万円が、最大3ヶ月間支給されます。

- 税理士の視点: 会社として初めて従業員を雇う際のハードルを下げてくれる制度です。助成金そのものの金額というよりも、採用の失敗リスクを軽減できる点に大きなメリットがあります。手続きも比較的シンプルなので、従業員を雇い入れる際には積極的に活用を検討すべきです。

| 制度名 | 対象者(例) | 上限額(例) | 補助率(例) | 主な用途 |

| 小規模事業者持続化補助金<創業枠> | 特定創業支援を受けた創業者 | 200万円 | 2/3 | 販路開拓、広報 |

| 東京都 創業助成金 | 都内の創業者(創業後5年未満) | 400万円 | 2/3 | 賃料、人件費、広告費など |

| 大阪府 開業支援関連補助金 | 大阪府内の創業者など | 100万円 | 1/2 | 新規事業、生産性向上 |

| ものづくり補助金 | 革新的な設備投資を行う中小企業 | 4,000万円 | 1/2~2/3 | 機械装置、システム開発 |

| IT導入補助金 | ITツールを導入する中小企業 | 枠による | 1/2~ | ソフトウェア、クラウド |

| 事業再構築補助金 | 新分野展開を行う中小企業 | 7,000万円超 | 1/2~1/3 | 大規模な設備投資、建物費 |

| キャリアアップ助成金 | 非正規社員を正社員化する事業者 | 80万円/人 | – | 雇用転換 |

| トライアル雇用助成金 | 対象求職者を試行雇用する事業者 | 12万円/人 | – | 採用 |

| 人材開発支援助成金 | 従業員の訓練を実施する事業者 | 制度による | – | 研修、人材育成 |

| 地域雇用開発助成金 | 対象地域で雇用創出する事業者 | 制度による | – | 設備投資、雇用創出 |

政策の方向性に合わせて可能性を高める

こうした制度は、政府が「どのような会社の活動を応援したいか」を表しているものでもあります。

特に、「賃上げ(給料を上げること)」「DX(デジタル化を進めること)」「正社員を増やすこと」といったキーワードは、多くの補助金や助成金で優遇措置の対象となっています。

あなたの会社の事業計画を、こうした国の政策の方向性に合わせていくことで、補助金や助成金に採択される可能性をさらに高めることができるはずです。

補助金・助成金の申請から受給までの完全ロードマップ

補助金や助成金は、「良いアイデアさえあればすぐにお金がもらえる」というほど簡単なものではありません。

情報を集めるところから、実際にお金が振り込まれるまで長く、そして複雑なプロセスを正確に進めていく必要があります。ここでは、その全体の流れを5つのステップに分けて解説します。

Step 1: 情報を集めて、事業計画をしっかり作る

すべてのスタートは、正確な情報を集めることから始まります。

補助金や助成金の募集内容は頻繁に変わるため、必ず公式サイトで最新の「公募要領」を確認してください。古い情報や、誰かがまとめたものだけを信じてしまうのは危険です。

次に、その公募要領で「求められていること」や「審査でチェックされる項目」に合わせて、あなたの事業計画を作っていきましょう。良い事業計画には、以下のような点が具体的に含まれている必要があります。

- 事業のユニークな点(独自性): あなたの製品やサービスが、他のライバルと比べて何が優れているのか、お客さんにどんな新しい価値を与えられるのか。

- 市場の分析: ターゲットとするお客さんは誰なのか、市場の規模はどのくらいか、将来性はあるのか。

- 「実現できる」という裏付け: 具体的な販売戦略、必要な人材の計画、資金調達の目処は立っているのか。

- お金の計画(収支計画): 売上、経費、利益の見通しが、「こうなったらいいな」という希望ではなく、具体的な根拠に基づいて立てられているか。

Step 2: GビズIDを取って、申請書類を揃える

現在、主要な補助金の多くは、政府共通の電子申請システム「jGrants(ジェイグランツ)」を使って申し込みます。

このシステムを使うためには、「GビズIDプライムアカウント」というものが必ず必要になります。このアカウントを発行するには、郵送での手続きがあり、1〜2週間ほど時間がかかってしまうのです。

そのため、「公募が始まったから準備しよう」というのでは間に合わない可能性もあるので、補助金を活用したいと考え始めたら、まずGビズIDを取得しておくことをおすすめします。

並行して必要な書類を準備

GビズIDの取得と並行して、申請に必要な書類も準備しましょう。一般的に、以下の書類が必要になります。

- 法人の場合: 履歴事項全部証明書、直近の決算書、法人税の納税証明書

- 個人事業主の場合: 開業届の写し、直近の確定申告書、所得税の納税証明書

Step 3: 申請・審査、そして「交付決定」へ

すべての書類が揃ったら、募集期間内にjGrantsというシステムから電子申請を行います。

申請後は、事務局による審査が始まります。審査にかかる期間は制度によりますが、数ヶ月かかるのが一般的です。補助金によっては、書類審査だけでなく、面接や口頭での審査が求められる場合もあります。

「交付決定日」が一番大事

審査の結果、事業計画が認められると、まずは「採択」あるいは「交付候補者」として通知が届きます。これは内定のようなものです。

この通知の後、補助金の対象となる経費を細かくチェックする手続きを経て、正式に「交付決定」という通知が発行されます。

会社として事業への投資(発注・契約・支払い)を行うのは、必ずこの「交付決定日」以降にしてください。この日付より前にかかった費用は、たとえ計画に入っていても補助金の対象外になってしまいます。これは、絶対に守るべきルールだと覚えておきましょう。

Step 4: 事業をしっかり実施して、実績を報告する

「交付決定」の通知を受け取ったら、いよいよ事業計画に沿って活動をスタートします。新しい設備の購入、システムの導入、広告を出すなど、計画した費用を使っていきましょう。

証拠書類を完璧に保管する

この期間で最も重要なことは、使ったすべての経費に関する証拠書類を完璧に保管しておくことです。

- 見積書、発注書、契約書、納品書、請求書

- そして、支払いを確実に行ったことがわかる銀行の振込明細書

このように、一連の取引を証明する書類をすべて揃えておく必要があります。

実績報告で精算

補助金を使った事業の実施期間が終わったら、「この期間に何をして、いくら費用を使ったか」をまとめた「実績報告書」を事務局に提出します。この報告書には、あなたが保管しておいたすべての証拠書類のコピーを添付することになります。

Step 5: 補助金の最終確定と、いよいよ入金!

あなたが提出した実績報告書と証拠書類を事務局が細かくチェックし、内容に問題がなければ、補助金の金額が最終的に確定します(「額の確定」と呼ばれます)。そして、この確定の通知があった後に、あなたが指定した銀行口座へ補助金が振り込まれます。

このプロセスを正確に進めることが大切

申請をスタートしてから、実際にお金があなたの会社に入ってくるまでには、短いものでも数ヶ月、長い制度では1年近くかかることもあります。

この一連の流れは、ルールがとても厳しく決まっていて、少しでも外れることはできません。例えば、「交付決定日よりたった一日でも早く機材を注文してしまった」となると、残念ながらその機材の費用は補助の対象から外れてしまいます。

補助金を使って事業を成功させるためには、事業を進める力はもちろんですが、こうした細かな行政の手続きを、正確に管理する力も大切になるということを、ぜひ心に留めておいてください。

関連記事:会社設立で失敗する15の落とし穴|税理士が教える「後悔しない」ための知識 |ほまれ税理士法人

補助金・助成金を受け取った後の税務と会計処理

多くのガイドが見落としがちですが、補助金・助成金のプロセスで最も専門的な知識が問われ、かつ最も高額なミスが発生しうるのが、受給後の税務・会計処理です。せっかく獲得した貴重な資金の価値を、税金の知識不足で損なうことがないよう、ここでは税理士として最も重要なポイントを解説します。

1. 収益はいつ計上する?「交付決定日」が原則の理由

法人税法上の大切なルールとして、補助金・助成金による収益は、「実際にお金が振り込まれた日」ではなく、「交付決定通知書を受け取った日」の事業年度で計算しなければなりません。

これは、交付が決まった時点で、そのお金を受け取る「権利が法的に確定した」と見なされるためです。このルールを知らないと、深刻な資金繰りの問題を引き起こす可能性があります。

具体例を見てみましょう

- 状況: 3月決算の会社が、3月15日に200万円の補助金の交付決定を受けました。でも、実際にお金が振り込まれたのは5月20日でした。

- 税務処理: この場合、収益200万円は、入金された5月ではなく、交付決定があった3月を含む事業年度の利益として税金を計算する必要があります。

つまり、まだ手元に入ってきていない200万円に対して、先に税金を払う義務が発生してしまうのです。この税金の支払いを考慮した資金繰り計画を立てておかないと、思わぬ資金不足(資金ショート)に陥る危険があります。

2. 具体的な仕訳例:「雑収入」と「未収入金」の使い方

会計の処理上、補助金や助成金は本業の売上ではないため、「売上」ではなく「雑収入」という勘定科目を使って処理します。また、補助金の収入は消費税がかからない(不課税取引)ということも覚えておきましょう。

先ほどお伝えした「交付決定日」と「入金日」のズレを正しく処理するために、仕訳は次の2つのステップで行います。

ステップ①:交付決定日に通知書に基づき仕訳

この通知書を受け取った時点で「収益が入った」とみなし、まだ入金されていないお金として「未収入金」を計上します。

- (借方)未収入金 2,000,000円 / (貸方)雑収入 2,000,000円

ステップ②:補助金が銀行口座に入金された日に仕訳

実際にお金が振り込まれたら、「未収入金」を消す処理を行います。

- (借方)普通預金 2,000,000円 / (貸方)未収入金 2,000,000円

この処理をすることで、税金と会計の両方で、正しいタイミングで収益を計上することができるのです。

知らないと損をする「圧縮記帳」で法人税を繰り延べる方法

補助金や助成金は、残念ながら税金がかかる収益(益金)となります。つまり、200万円の補助金を受け取ると、その分会社の利益が増え、法人税の負担も増えてしまうのです。

特に、補助金を使って高額な固定資産(新しい機械や建物など)を買った場合、最初の一年目に多額の税金が発生してしまい、「せっかくもらった補助金なのに…」と、その効果が薄れてしまいます。

この問題を解決できる、合法的な税金の特別ルールが「圧縮記帳」という制度です。

3. 圧縮記帳とは?税負担を軽減する仕組みをわかりやすく解説

圧縮記帳とは、国から補助金をもらって固定資産(機械や建物など)を購入した場合に、その補助金でもらった金額分だけ、帳簿上の取得価格を減らせるという特別な制度です。

取得価格を減らした分は、「固定資産圧縮損」という損失(損金)として計上できます。この損失が、補助金をもらったことによる収益(雑収入)と相殺されるため、会社が最初の一年目に納める税金(課税所得の増加)を実質的にゼロにできるのです。

「免税」ではなく、「課税の繰り延べ」

ただし、これは「税金が永遠になくなる(免税)」わけではなく、あくまで「税金の支払いを将来に先送りする(課税の繰り延べ)」である点に注意が必要です。

帳簿上の価格が低くなる分、翌年以降に計上できる減価償却費(経費)が少なくなるため、将来的に税金が少しずつ増えることになります。

しかし、資金繰りが最も大変な創業期や初年度の税負担を回避できるメリットは、それ以上に大きいと言えるでしょう。

4. 適用要件と具体的な会計処理方法

圧縮記帳という特例を使うためには、次の要件をしっかり満たす必要があります。

- 国から補助金などのお金(国庫補助金等)をもらっていること。

- その補助金の目的に合った固定資産(機械や建物など)をきちんと購入していること。

- 原則として、補助金をもらうことが決まった事業年度内に、その固定資産を購入していること。

- 法人税の確定申告書に、圧縮記帳に関する明細書(別表13)を必ず添付すること。

具体的な仕訳(会計処理)を見てみましょう

ここで、300万円の機械を200万円の補助金を使って購入した場合の具体的な処理を見てみましょう。(「直接減額方式」という方法で解説します)

- 交付決定時(収益の確定)

- (借方)未収入金 2,000,000 / (貸方)雑収入 2,000,000

- 機械を購入した時

- (借方)機械装置 3,000,000 / (貸方)普通預金 3,000,000

- 圧縮記帳を適用する時(決算時など)

- (借方)固定資産圧縮損 2,000,000 / (貸方)機械装置 2,000,000

この処理の結果、損益計算書では「雑収入200万円」と「固定資産圧縮損200万円」が相殺され、税金がかかる所得(課税所得)は増えなくなります。また、貸借対照表では、機械の帳簿上の価格が300万円から100万円に減額されることになります。

| 項目 | 圧縮記帳を適用しない場合 | 圧縮記帳を適用した場合 |

| 補助金収入(雑収入) | +200万円 | +200万円 |

| 圧縮損(固定資産圧縮損) | 0円 | -200万円 |

| 課税対象となる所得の増減 | +200万円 | 0円 |

| 初年度の法人税等への影響(税率30%と仮定) | 約60万円の納税増 | 影響なし |

| 資産の帳簿価額 | 300万円 | 100万円 |

| 翌年度以降の減価償却費 | 多い | 少ない |

この表が示す通り、圧縮記帳を知っているかどうかで、会社にとって大切な初年度の資金の流れ(キャッシュフロー)に、60万円もの大きな差が生まれてしまうのです。

ここで、税理士から特に大切なお願いです

この圧縮記帳という仕組みは、国の税金(法人税・所得税)の制度であり、地方の税金である「償却資産税」には適用されません。

償却資産税の申告は、圧縮する前の本来の購入価格(この例では300万円)を基に行う必要があります。

ここは、多くの方が間違えやすいポイントで、税務調査でも指摘されやすい項目です。必ず、本来の価格で申告するよう注意してください。

まとめ:専門家と連携し、創業期の資金調達を成功させよう

このコラムでは、会社設立の時に活用できる補助金・助成金について、基本的な知識から具体的な制度、申請の流れ、そして一番大切なお金と税金の手続きまで、全体像を詳しく解説してきました。

ここで、特に重要なポイントを改めて整理しておきましょう。

- 戦略的に制度を選びましょう: 補助金は「競争(オーディション)」、助成金は「資格(ルール遵守)」です。あなたの会社の状況と目的に合わせて、適切な制度を選ぶことが成功の第一歩となります。

- 計画的に準備しましょう: 多くの制度は「後払い」です。手続きも複雑ですから、資金の流れ(キャッシュフロー)の計画と、スケジュールの管理が不可欠です。

- 正確な税金の手続きを: 収益を計上するタイミングは「交付決定日」が原則です。そして、大きな設備を買う時には「圧縮記帳」の適用が税金を抑える鍵になります。

補助金・助成金は、会社を立ち上げたばかりの企業にとって、本当に強力な追い風となります。しかし、その活用は申請から税金の手続きまでがすべて繋がった一つのプロセスであり、どこか一つでも知識が抜けていると、思わぬ落とし穴にはまる可能性があります。

私たちほまれ税理士法人は、こうした複雑な資金調達から税務処理、そしてその後の節税対策まで、皆様が本業に集中できるようトータルでサポートしています。