こんにちは!税理士の井上です。

仕事柄、多くの個人事業主の方を見てきましたが、ビジネスが順調に成長していく方にはある共通点があります。

それは皆さんお金の管理、特に「経費」の扱いをきちんと理解されて処理されているということです。

独立したての頃は、つい「なんでも経費にできる」という、甘い言葉に惹かれがちです。しかし、きちんと経費処理をしないと、数年後に思わぬ税務調査や、手痛いペナルティという形で、自分に返ってきてしまいます。

この記事では、そんな後悔をしないために、経費に「できるもの」と「できないもの」の明確な境界線を専門家の視点から分かりやすく解説します。

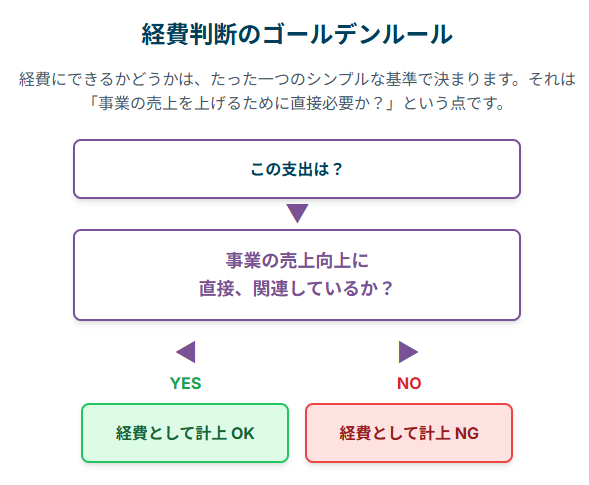

そもそも経費とは?法律で決められたルールがあります

経費のルールとは、「その支払いは、あなたの事業の『売上』に直接つながっているか?」ということです。

法律の言葉(所得税法)をすごく簡単に言うと、経費とは「売上を得るために直接かかった費用」のことです。領収書があるかどうかよりも、その支払いが、どうやって売上につながるのかを、きちんと説明できるかどうかが、すべてなのです。

【要注意】会社員の「経費精算」と、個人事業主の「経費」は全くの別物

会社員時代の「経費精算」は、立て替えたお金が会社から戻ってくるので、自己負担はゼロでした。

しかし個人事業主の「経費」は、あなた自身の売上(利益)の中から支払うものです。経費を使えば使うほど、あなたの手元に残るお金は確実に減っていきます。

この違いを理解することが、経営者としての正しい金銭感覚を身につける最初の一歩です。

「経費で落とす=タダ」ではない!節税の正しい仕組み

「経費で落とせば、その分トクをする」

そう考えて、つい不要なものまで買ってしまう。これは経費に関して多くの人が陥りやすい勘違いです。

経費とは「事業の売上を上げるために、どうしても必要な支払い」のことです。税金を減らすために無理やり使うものではありません。

具体例:「20万円のパソコン」を経費で買うと、お金はどう動く?

言葉だけでは分かりにくいので、具体的な数字で見ていきましょう。 (※話を簡単にするため、税率は一律10%とします)

【パソコンを買う前】

- 売上:300万円

- 経費:50万円

- 利益(所得):300万 – 50万 = 250万円

- 税金:250万 × 10% = 25万円

- 最終的な手残り:300万 – 50万(経費) – 25万(税金) = 225万円

【20万円のパソコンを買った後】

- 売上:300万円

- 経費:50万 + 20万 = 70万円

- 利益(所得):300万 – 70万 = 230万円

- 税金:230万 × 10% = 23万円

- 最終的な手残り:300万 – 70万(経費) – 23万(税金) = 207万円

【結論】

| パソコンを買う前 | パソコンを買った後 | 差額 | |

| 払う税金 | 25万円 | 23万円 | 2万安くなった(節税) |

| 手元に残る現金 | 225万円 | 207万円 | 18万円減ってしまった |

このように、20万円の経費を使ったことで、たしかに税金は2万円安くなりました。

しかし、それ以上に、あなたのポケットから出ていくお金(=手残り)は、18万円減っているのです。

節税のためだけに、必要のないものを買うのは、わざわざ自分のお金を減らしに行っているのと同じ。それは、一番やってはいけない「本末転倒」な行為です。経費は、あくまであなたの事業にとって「本当に必要なもの」だけに、賢く使いましょう。

【具体例】これって経費になる?OKなものをチェック!

経費の基本ルールを理解したところで、実際にどんなものが経費になるのか、具体的な例を見ていきましょう。

ここでは、よくある支出をカテゴリーに分けてご紹介します。(カッコ内は、帳簿で使う正式な「勘定科目」です)

① 仕事場に関するお金

- 事務所や店舗の家賃(地代家賃)

- 電気・ガス・水道代(水道光熱費)

- 事務所の火災保険料など(保険料)

関連記事: 【税理士が解説】個人事業主のワンルーム家賃は経費にできる!按分割合と仕訳、確定申告のすべて |ほまれ税理士法人

② 移動や出張に関するお金

- 打ち合わせ先への交通費(旅費交通費):電車代、タクシー代など

- 出張のときのホテル代(旅費交通費)

- 商品の送料や、梱包の費用(荷造運賃)

③ 情報収集や宣伝に関するお金

- ネット回線やスマホ代、切手代(通信費)

- 仕事で使う本や新聞、専門雑誌の代金(新聞図書費)

- 広告やチラシの制作費(広告宣伝費)

④ 人や取引先とのお付き合いに関するお金

- 取引先との食事代やお中元・お歳暮(接待交際費)

- 従業員へのお給料(給料賃金)

- デザインなどを外注したときの費用(外注工賃)

- 従業員の健康診断費用など(福利厚生費)

⑤ 備品やサービスに関するお金

- 文房具やコピー用紙など(10万円未満のもの)(消耗品費)

- 10万円以上のパソコンや車など(減価償却費): 高額なものは、買った年に全額を経費にするのではなく、法律で決められた年数に分けて、少しずつ経費にしていきます。

- パソコンなどの修理代(修繕費)

⑥ 税金などのお金

- 事業税や、事業で使う車の自動車税など(租税公課)

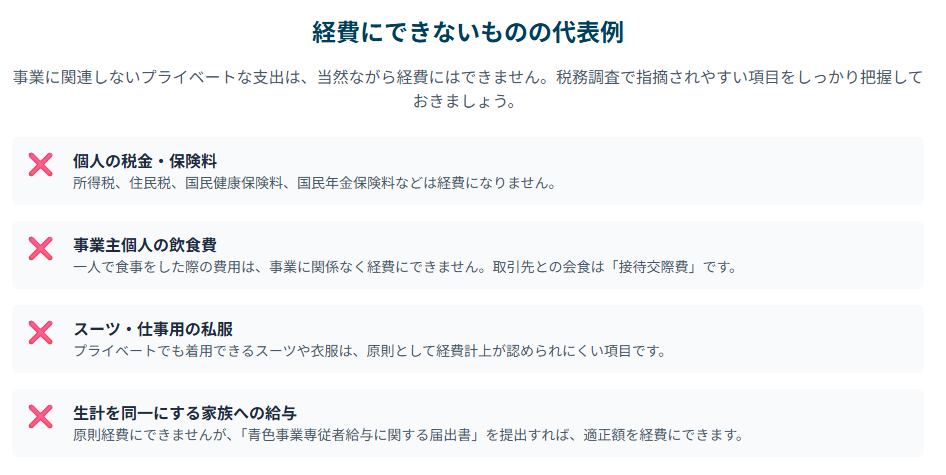

原則として経費にできない費用

逆に、次のような支出は、仕事に関係しているように見えても、原則として経費にすることはできません。うっかり間違えやすいポイントなので、しっかり確認しておきましょう。

1. あなた個人の税金(所得税・住民税)

これは、事業で出た利益に対してかかる税金。利益を生み出すためのコストではないので、経費にはなりません。

2. あなた個人の社会保険料(国民健康保険・国民年金)

あなた個人の社会保険料は、事業の「経費」にはなりません。その代わり、年に一度の確定申告の際に、あなたの所得全体から差し引くことができる「所得控除(社会保険料控除)」の対象になります。

結果として税金が安くなる点は同じですが、計算する段階が違う、と覚えておきましょう。

3. 交通違反などの罰金

ペナルティとして支払う罰金や過料は、経費として認められません。

4. 生計を同じにする家族への家賃など

例えば、奥様名義の家に住んでいて、旦那さんが奥様に家賃を払っても、それは「家庭内のお金の移動」と見なされ、経費にはなりません。

5. 事業に関係ない、プライベートな支出

友人との食事代や、家族旅行の費用、趣味の買い物などは、もちろん経費にはなりません。

経費にできる費用・できない費用 早見表

判断に迷う項目について、一覧表にまとめました。確定申告の際の参考にしてください。

| 費用項目 | 経費にできるか | 備考・注意点 |

| 事務所の家賃 | ○ | 事業専用部分のみ。自宅兼事務所は家事按分が必要。 |

| 仕事用のPC購入費 | ○ | 取得価額10万円以上は原則として減価償却資産となる。 |

| 取引先との食事代 | ○ | 接待交際費として計上。誰と、何のために支出したか記録が必要。 |

| 一人で食べたランチ代 | × | 原則として個人的な食事(家事費)と見なされる。 |

| 取材のためのカフェ代 | ○ | 会議費や取材費として認められる可能性がある。目的を明確に。 |

| 事業用の書籍購入費 | ○ | 新聞図書費として計上。業務との関連性が必要。 |

| 自分の国民健康保険料 | × | 必要経費ではなく「社会保険料控除」の対象。 |

| 交通違反の罰金 | × | 罰則的性格のため経費不算入。 |

| 制服の購入費 | △(スーツ×) | 原則として家事費。業務専用性が極めて高い場合は例外あり。 |

| 生計を同一にする妻への家賃 | × | 家庭内の資金移動と見なされ、経費にはならない。 |

判断に迷う「グレーゾーン」の費用は、こう分ける!

関連記事:自宅兼事務所の経費はどこまでOK?税理士が家事按分のすべてを徹底解説 |ほまれ税理士法人

仕事とプライベートの区別があいまいな「グレーゾーン」の費用。これを経費にする方法が「家事按分(かじあんぶん)」です。

これは、家賃や光熱費などのうち、「仕事で使った分を合理的な基準で計算して経費にする」という考え方です。一番大切なのは、あなたの計算した割合が「誰が見ても、納得できる客観的な基準」に基づいているか、そしてその根拠をいつでも説明できる状態にしておくことです。

どう計算する?代表的な「面積」と「時間」の基準

計算方法は、費用の種類によって使い分けるのが基本です。下記に例としていくつかの計算方法を記載します。

1. 家賃など「場所」にかかるお金 → 「広さ(面積)」で分ける

自宅全体の広さのうち、「仕事で使っているスペースが、何%を占めるか」で計算します。

- 計算式:家賃 × (仕事部屋の面積 ÷ 家全体の面積)

- 例:家賃12万円、家全体が60㎡、仕事部屋が15㎡の場合 事業で使う割合は 15㎡ ÷ 60㎡ = 25%。 家賃12万円 × 25% = 3万円 が、経費になります。

2. 電気代やネット代など「時間」で変わるお金 → 「作業時間」で分ける

1週間のうち、「仕事をしている時間が、何%を占めるか」で計算します。

- 計算式:費用 × (仕事で使った時間 ÷ 総時間)

- 例:1日8時間・週5日働く場合、仕事時間は週40時間。 1週間は168時間(24時間×7日)なので、事業で使う割合は 40時間 ÷ 168時間 ≒ 24%。 月の電気代が1万5,000円なら、1万5,000円 × 24% = 3,600円 が、経費にできる、というわけです。

スマホ代や、車のガソリン代はどう分ける?

◆ スマホ代・ネット代など → 「使用日数」や「時間」で分ける

1ヶ月のうち、事業で使った日数の割合で按分するのが、シンプルで分かりやすい方法です。

- 例:週5日、仕事でスマホを使う場合 事業で使う割合は 5日 ÷ 7日 ≒ 71%。 月のスマホ代が1万円なら、7,100円が経費になります。

◆ 車の費用(ガソリン代・保険・車検など)→ 「走行距離」で分けるのがベスト

自動車関連の費用は実際に仕事で走った距離の割合で分けるのが、最も客観的な方法です。

- 計算式:年間の車の費用 × (仕事で走った距離 ÷ 年間の総走行距離)

- 例:年間の総走行距離が10,000km、うち仕事での走行が4,000kmの場合 事業で使う割合は 4,000km ÷ 10,000km = 40%。 年間のガソリン代や保険料などの合計が18万円なら、18万円 × 40% = 72,000円が経費になります。

【ポイント】 走行距離を記録するのが難しい場合は週のうち何日、仕事で車を使ったかという「使用日数」で按分することも可能です。

どの計算方法を選ぶにせよ、一番大切なのは、その計算の根拠となる記録(運転日報や、仕事のスケジュール帳など)を、きちんと保管しておくことです。それが、いざという時の、あなたを守る証拠になります。

食事代は経費になる?「会議費」「接待交際費」の境界線

「食事代は経費になる」と一概には言えません。大切なのは「誰と、何のために」食事をしたかです。

経費として認められる、3つのケース

1. 取引先との食事(→接待交際費)

事業の関係者(取引先、仕入先など)をもてなすための食事代です。

【ポイント】領収書に相手の会社名や名前、目的などをメモしておく必要があります。

2. 打ち合わせでの飲食(→会議費)

仕事の打ち合わせで利用した、カフェやレストランでの飲食代です。社内のスタッフとの打ち合わせも、これに含まれます。

3. 全従業員との食事会(→福利厚生費)

従業員がいる場合、全員参加の忘年会や、社内の親睦を深めるための食事会は経費にできます。(※社長だけ、など一部の人のみの場合はNGです)

【要注意】これらは経費になりません!

- 社長が、一人で食べたランチ代

- 家族や、仕事と関係ない友人との食事代

これらは、事業とは関係のないプライベートな支出と見なされるため、経費にはできません。

関連記事:交際費の領収書|書き方・もらい方から税務調査で否認されないための徹底ガイド |ほまれ税理士法人

制服代は経費になる?ならない?原則と例外を解説

「仕事でしか着ないスーツだから、経費になるはず」

しかし、税金のルールでは、スーツ代は原則として経費になりません。

なぜなら、「プライベートでも、着ようと思えば着られる」というのが、税務署の基本的な考えです。このように、他の用途でも使えてしまう可能性のあるものは経費として認められにくいのです。

【ポイント】大学教授がスーツ代を争った、有名な裁判

この考え方がハッキリと示されたのが、1974年の有名な裁判です。ある大学教授が「スーツは仕事着だ」と主張しましたが、裁判所は「プライベートでも着られる」という理由で、経費にはあたらない、と判断しました。この判例が、今の税務署の判断の、大きな拠り所となっています。

では、経費として認められる「仕事着」とは?

例外として経費にできるのは、会社のロゴが入った制服や特定の作業でしか使わない作業着などです。

これらは客観的に見ても休日に着て出かけることは考えにくいため、「仕事専用の服」として経費にすることが認められています。

経費の不正計上が、発覚した場合

事業と関係のないプライベートな支出を軽い気持ちで経費に計上することは「節税」という範囲を逸脱した「脱税」行為にあたります。

「個人事業主だから細かく見られないだろう」という考えは、残念ながら通用しません。税務署は、あなたの申告内容を、想像以上に厳しくチェックしています。

もし税務調査で意図的な経費の不正計上が見つかれば本来の税金に加え、最も重い罰則である「重加算税」が課されることがあります。

税務署はどうやって「おかしい」を見つけるのか?

税務署はあなたが提出した確定申告書を過去のあなたの申告書や、あなたの同業他社の平均的な数字などと比較し、不自然な点がないかを常に分析しています。

例えば「売上に対して、交際費や交通費が多すぎないか?」といったポイントをAIなどが自動でチェックし、調査候補をリストアップするのです。

調査で、実際にチェックされるもの

調査当日は、帳簿や領収書はもちろん、銀行口座の入出金履歴まで、徹底的に調べられます。

特に、プライベートな支出ではないか?と疑われるものについては、「これは、誰と、何のために使ったお金ですか?」と、一つひとつ具体的に質問されます。

この質問に、事業のためであると、客観的な証拠をもって合理的に説明できなければ、その経費は「否認される(認められない)」ことになるのです。

もしミスが見つかったら?ペナルティの種類と税率

もし税務調査で申告内容の誤りを指摘されると、本来の税金とは別に、ペナルティとしての税金を支払う必要があります。

これには、大きく分けてペナルティにあたる「加算税」と、利息にあたる「延滞税」の2種類があります。

4種類のペナルティ(加算税)

ペナルティである「加算税」は、ミスの内容によって、主に以下の4つに分かれます。

1. 過少申告加算税

- どんな時?:申告はしたが、金額が少なかった(うっかりミスなど)

- 税 率:追加で払う税金の 10%〜15%

2. 無申告加算税

- どんな時?:そもそも申告自体をしていなかった

- 税 率:本来払うべき税金の 15%〜30%

3. 不納付加算税

- どんな時?:給料から天引きした源泉所得税を納め忘れた

- 税 率:納め忘れた税金の 10%

4. 重加算税(最も重いペナルティ)

- どんな時?:帳簿を改ざんするなど、わざと税金を少なくした(仮装・隠蔽)

- 税 率:追加で払う税金の 35%〜40%

利息としての「延滞税」

上記の罰金(加算税)に加えて、本来の納税期限から実際に支払う日までの日数に応じた利息として「延滞税」もかかります。

これらのペナルティが重なると、本来納めるべきだった税額の1.5倍近くになることも。軽い気持ちの間違いが、事業の存続を揺るがす事態にもなりかねないのです。

加算税・延滞税の種類と税率一覧

| 種類 | 課税されるケース | 税率(2025年6月時点) | 備考 |

| 過少申告加算税 | 申告額が本来より少なかった(意図的ではない) | 追加税額の10%(一定額超は15%) | 税務調査通知前の自主的修正申告なら非課税。 |

| 無申告加算税 | 期限内に申告しなかった | 納付税額の15%~30% | 自主申告で5%に軽減される。 |

| 重加算税 | 意図的な隠蔽・仮装があった(悪質な脱税) | 過少申告の場合35%、無申告の場合40% | 最も重いペナルティ。青色申告の承認が取り消される場合も。 |

| 延滞税 | 納税が遅れた | 年率2.4%~8.7%(変動あり) | 納付完了日まで日割りで計算される利息。 |

経費計上のプロが教える!税務調査で慌てないための鉄則

経費にできるかどうかの判断は、時に専門家でも頭を悩ませるほど、奥が深いものです。

しかし、日頃からいくつかの「ルール」を守るだけで税務調査での指摘を大きく減らし、いざという時に落ち着いて対応することができます。

鉄則①:領収書には「いつ、誰と、何のため」をメモする習慣を

税務調査で何よりも大切になるのが、客観的な「証拠」です。

特に取引先との食事代(接待交際費)などのように、プライベートな支出と間違われやすいものほど、証拠の力を高めるひと工夫が重要になります。

領収書をもらったら、その場ですぐに「いつ、誰と、何のために」を裏面などの余白にメモしておきましょう。

(メモの例) 「〇月〇日、△△社の□□様と。新商品の打ち合わせ」

この一言を書き加えるだけで、その領収書の証拠としての信頼性がぐっと増します。

少しでも迷ったら、専門家である税理士に相談しよう

個人事業主としてビジネスをしていると、経費の判断だけでなく、税金に関する様々な疑問や不安が出てくるものです。

そんな時、「これくらい大丈夫だろう」という自己判断が、後から思わぬ追加納税につながるケースも少なくありません。

「この支出は経費になる?」「この按分計算で、本当に合ってる?」

少しでも迷ったら、専門家である税理士に相談するのが一番確実で、安心な道です。

あなたの「どうしよう?」に、専門家として寄り添います

私たちほまれ税理士法人は、そんなあなたの一番身近な相談相手でありたいと考えています。

日々の経理の小さな疑問から確定申告そして未来の事業計画まで、あなたの不安に専門家として、パートナーとして一緒に答えを探します。

一人で悩まず、まずはお気軽にお話をお聞かせください。