はじめに:「法律でOK」と「ビジネスで通用する」は、全くの別問題です

こんにちは!税理士の井上です。

「先生、法律でOKだと聞いたので資本金1円で会社を作ったんですが、銀行で法人口座の開設を断られてしまって…」

先日、会社を設立したばかりの方が、こうご相談に来られました。

法律上は「可能」でも、ビジネスの場では「事業に対する本気度(=信用)が低い」と見なされ、思うように評価されないのが実情です。これこそが、「資本金1円」という言葉に潜む、一番の注意点です。

「知らなかった」という後悔を、これから会社を設立する方にはして欲しくないという思いから、この記事を書いています。

資本金は単なる手続き上の数字ではなく、会社の「当面の運転資金」であり、金融機関や取引先があなたの会社を判断する際の、大切な「信用の証」でもあるのです。

この記事では、なぜ資本金1円が危険なのかという理由と、あなたのビジネスに本当に必要な資本金の額をどう考えれば良いのかを具体的に解説します。最初の一歩でつまずかないために、ぜひ最後までお付き合いください。

「会社設立や法人化の手続きの不安を税理士にLINEで無料相談する」

関連記事:会社設立の費用はいくら?株式会社・合同会社の全コスト比較と賢い節約術 |ほまれ税理士法人

会社設立の本当の費用|資本金1円では登記すらできない

資本金を1円に設定できたとしても、会社を設立するためには、それとは別に必ず支払わなければならない「法定費用」が存在します。

つまり結局のところ、手元に1円しかない状態では、会社は作れないのです。

会社の設立で、国や公証役場に必ず支払うお金(法定費用)

会社設立で最低限かかる実費は、主に次の3つです。

1. 登録免許税

会社を法務局に「登記(登録)」するための税金です。会社の規模(資本金)によって金額が変わります。株式会社は最低15万円、合同会社は最低6万円かかります。

2. 定款認証手数料

会社の運営に関する基本的なルールを定めた「定款」を、公証役場で「これは正式な書類です」と証明してもらうための費用です。(※合同会社は不要) 以前は3万円〜5万円が一般的でしたが、2024年12月のルール変更により、資本金100万円未満の会社の場合、15,000円と、以前より安くなっています。

3. 収入印紙代 紙で定款を作ると、一律で4万円の印紙税がかかります。しかし、「電子定款」にすれば、この4万円は0円になります。

関連記事:【税理士が徹底解説】会社設立の必要書類ガイド|登記から税務手続きまで |ほまれ税理士法人

【2025年8月時点】設立法定費用の最低額(電子定款の場合)

これらの費用を、最もコストを抑えられる「電子定款」の場合でまとめると、以下のようになります。

株式会社 or 合同会社 設立法定費用の徹底比較

| 費用項目 | 株式会社 | 合同会社 |

| 登録免許税 | 150,000円 | 60,000円 |

| 定款認証手数料 | 15,000円 | 0円 |

| 定款謄本代等 | 約2,000円 | 0円 |

| 合計(最低額) | 約167,000円 | 約60,000円 |

この表の通り、最も安く済む合同会社(電子定款)でも約6万円、株式会社であれば最低でも17万円近くの実費がかかります。

「資本金1円」とは別に、これだけの手続き費用(現金)を準備しないと、会社の設立申請さえできない、というのが現実です。

「会社設立や法人化の手続きの不安を税理士にLINEで無料相談する」

【重要】会社の「体力」となる、運転資金を準備しよう

法定費用は、会社設立という手続きを完了させるための、一度きりの支払いです。

それとは全く別に、設立直後から会社が日々の活動をしていくための資金が必要となります。それが「運転資金」です。

ビジネスが軌道に乗り、安定した売上が入ってくるまでの数ヶ月間、会社を支えるお金。それが運転資金です。具体的には、以下のようなものが含まれます。

- 事務所や店舗の家賃

- 従業員への給与

- 水道光熱費、通信費

- 広告宣伝費や仕入れ費用

例えば、毎月の固定費が50万円なら、最低でも150万円(3ヶ月分)は用意しておきたいところです。

なぜ「資本金1円」が危険なのか?

では、この運転資金を考えずに資本金1円で設立すると、どうなるのでしょうか。

設立にかかる法定費用(約20万円)は、社長であるあなたが会社に貸し付ける形になります。すると、設立初日の会社の財産は、以下のようになります。

- 会社の現金:1円

- 会社が社長からした借金:約20万円(=設立費用として支払いに充てる)

- 結果:約20万円の赤字スタート(=債務超過)

「債務超過(さいむちょうか)」とは、会社の全財産(現金1円)をかき集めても、借金(20万円)を全く返せない状態のことをいいます。

これは、会社が生まれた瞬間に「いきなり倒産寸前」であることを意味し、銀行からの信用はゼロになってしまいます。

資本金1円の「5つの現実」。なぜ、おすすめできないのか?

法律上は可能でも、ビジネスの現実ではうまくいかない資本金1円での会社設立。その選択が、具体的にどのような問題を引き起こすのか。特に大きい5つのデメリットを、専門家の視点で解説します。

1. 社会的な「信用」がゼロで、ビジネスが始まらない

資本金は、その会社の「体力」と「本気度」を示す数字です。資本金1円の会社は、取引先から「事業を続ける体力や覚悟がないのでは?」と見なされても仕方ありません。

その結果、

- 取引を断られる(特に大企業とは、契約できないことも)

- 現金払いを求められる(後払いができず、資金繰りが苦しくなる)

- 人が集まらない(会社の将来性を信じてもらえず、採用が難航する)

といった問題が起こり得ます。ビジネスは「信用」で成り立っており、その土台が最初から無い状態では、スタートラインにすら立てないのです。

2. 銀行から「お金を貸してもらえない」

銀行が見ているのは、登記された「資本金」の額だけでなく、あなたが「事業のために、コツコツ貯めてきたお金(=自己資金)」がどれだけあるか、です。

友人から一時的に借りたお金(見せ金)は、自己資金とは見なされません。資本金1円では、「この社長は、この事業のためにお金を準備してこなかったんだな」と判断されてしまうのです。

※日本政策金融公庫の創業融資で「自己資金の条件はなくなった」と言われますが、それはあくまで形式上の話。実際には、自己資金の有無が、返済能力を裏付ける何よりの証拠として、今も非常に重要視されています。

3. 会社の「銀行口座」が作れない

近年、マネーロンダリングなどの犯罪防止のため、銀行口座の開設の審査は非常に厳しくなっています。資本金1円の会社は、犯罪に使われるペーパーカンパニーと疑われやすく、口座開設を断られてしまうのです。

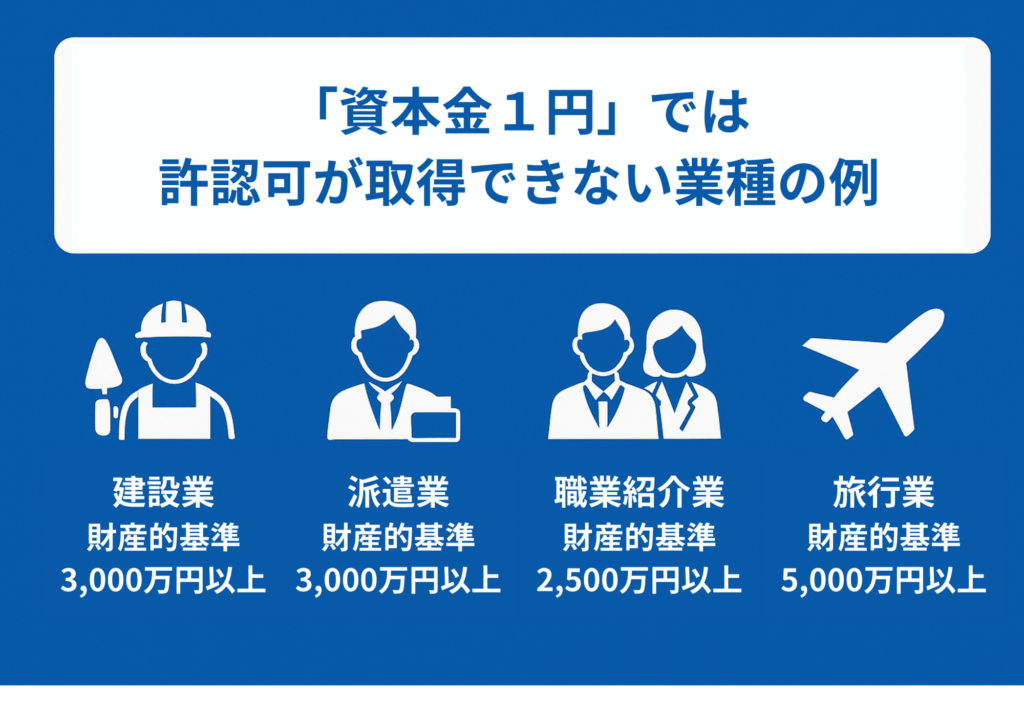

4. 事業に必要な「許認可」が取れない

建設業や派遣業など、多くの事業では、一定以上の資本金があることが、許認可を得るための法律上の条件になっています。

【許認可と、求められる財産要件の例】

主要な許認可と財産要件(2024年6月時点)

| 業種 | 許可の種類 | 財産要件 | 根拠法令等 |

| 建設業 | 一般建設業許可 | 自己資本の額が500万円以上であること。 | 建設業法第7条 |

| 特定建設業許可 | 資本金の額が2,000万円以上であり、かつ、自己資本の額が4,000万円以上であること。 | 建設業法第15条 | |

| 労働者派遣事業 | 一般労働者派遣事業許可 | 基準資産額(資産総額-負債総額)が「2,000万円 × 事業所数」以上であること。かつ、現預金額が「1,500万円 × 事業所数」以上であること。 | 労働者派遣法第7条 |

| 有料職業紹介事業 | 有料職業紹介事業許可 | 基準資産額が「500万円 × 事業所数」以上であること。かつ、現預金額が「150万円 + 60万円 ×(事業所数-1)」以上であること。 | 職業安定法第31条 |

| 旅行業 | 第1種旅行業 | 基準資産額が3,000万円以上であること。 | 旅行業法第6条 |

※上記は主な要件の抜粋です。詳細は担当の役所にご確認ください。

※古物商許可のように、資本金の要件がない許認可も一部存在します。

このように、許認可が必要な事業を計画している場合、まずその条件をクリアできる資本金額を用意することが必要です。

5. 税務調査で、社長の給料が「経費じゃない」と言われる

税務署は「そのお金の動きは、実態としてどうなのか?」という目で見ています。

資本金が1円の会社が設立間もなく、まだ売上がないにもかかわらず、高額な役員報酬を支払っている場合、その原資について合理的な説明が求められます。

もし、その原資が社長個人のお金であると判断されれば、その給料は「会社の経費」とは認められません。結果として、法人税と個人の所得税が二重にかかってくるという、厳しいペナルティに繋がるのです。

「会社設立や法人化の手続きの不安を税理士にLINEで無料相談する」

【実践編】あなたの会社の「適正な資本金」を決める4ステップ

では、いよいよあなたの会社に最適な資本金を計算していきましょう。「多ければ多いほど良い」という訳でもありません。税金への影響も考えながら、以下の4ステップで、現実的な金額を導き出します。

Step 1:「会社を始めるまで」にかかる初期費用をすべて書き出す

まず、会社設立から事業をスタートさせるまでに、一度だけかかる費用をすべてリストアップします。

- 設立の法定費用(株式会社で約17万円~、合同会社で約6万円~)

- 事務所や店舗の契約費用(家賃の半年分など)

- 内装・設備・備品代(PC、デスク、ネット工事費など)

これらの合計額が、まず最初に必要となる資金です。

Step 2:「事業が軌道に乗るまで」の運転資金を見積もり、準備する

次に、売上がなくても会社を回していくための費用(運転資金)を、最低3ヶ月分、できれば半年分ほど見積もっておきましょう。

- 人件費(自分の給料、従業員の給料、社会保険料など)

- 家賃、水道光熱費、通信費

- 仕入れ代、広告宣伝費

この「①初期費用」と「②運転資金」を足した金額が、あなたが最初に用意すべき資本金の、具体的な目安になります。

Step 3:同業他社の平均額と、自分の計算結果を比べてみる

統計データによれば、日本の会社の資本金は「300万円」という金額が最も多くなっています。まずはこの金額と、ご自身で計算した額を比べてみて、大きくズレていないかを確認しましょう。

- IT・コンサル業など:設備が少ないため、100万円~300万円が多い。

- 小売・飲食業など:店舗や仕入れが必要なため、500万円~1,000万円も珍しくない。

Step 4:最後に「1,000万円の壁」を意識して、最終調整する

最後に、税金の視点から金額を調整します。絶対に知っておきたいのが「1,000万円の壁」です。

- 消費税の免除:資本金1,000万円未満なら、原則2年間、消費税が免除されます。

- 法人住民税の軽減:資本金1,000万円以下だと、赤字でも払う税金が最低額(年約7万円)で済みます。

この税金メリットを考えると、多くの会社にとって資本金は「①〜③で計算した必要な金額で、②かつ1,000万円未満」に設定するのが、最も賢い選択と言えるでしょう。

関連記事:【税理士が解説】会社設立の法的な流れと、失敗しないための重要ポイント |ほまれ税理士法人

設立後の「お金」の話。資本金が足りなくなったらどうする?

会社が成長するにつれて、もっと多くのお金が必要になることがあります。そんな時、どうやって会社の資金を増やせば良いのでしょうか?主な3つの方法を見ていきましょう。

1. 「増資」する:最も王道で、信用も上がる方法

新たに株を発行し、出資者を募って資本金を増やす、最も正攻法です。会社の信用度が直接アップするのが大きなメリットですが、手続きに時間と費用(登録免許税など)がかかるのがデメリットです。

2. 「役員借入金」:手軽だが、危険も伴う緊急手段

社長個人のお金を、一時的に会社に貸し付ける方法です。手続きが簡単なのが魅力ですが、多額の「役員借入金」が帳簿に載り続けることには、3つの大きなデメリットが潜んでいます。

① 銀行からの評価が下がる

役員借入金は、会社の「借金」です。これが多すぎると、銀行から「この会社は、社長からのお金でなんとか回っているんだな」と見なされ、融資審査で不利になります。

② 社長に万一のことがあった時、相続税がかかる

社長個人にとっては、会社への「貸したお金」なので、相続財産になります。会社に返す力がなくても、その全額が相続税の対象となり、家族に大きな負担を残す可能性があります。

③ 税務署から、余計な税金を請求されることも

会社が社長に利息を払っていないと、税務署が「利息分の利益を得ていますね」と判断し、会社に余分な法人税がかかる場合があります(これを「認定利息」と言います)。役員借入金は、あくまで一時的な応急処置と考え、長く続けないことが大切です。

3. 「現物出資」:お金ではなく「物」で資本金を増やす

車やパソコン、不動産といった「物」を、お金の代わりに資本金として会社に入れる方法です。

お金と違って「物」の価値は、客観的に判断するのが難しいですよね。そのため、法律で「現物出資は、厳しくチェックしますよ」というルールが定められています。

ただし、「出資する物の合計額が500万円以下」なら、その厳しいチェックが免除され、手続きがぐっと簡単になります。

【注意点】個人から法人へ物を移すと、税務上は「個人が法人へ売った」と見なされ、利益が出れば所得税がかかる場合があります。実行前には、必ず税理士に相談しましょう。

関連記事:起業の資金、最低いくら必要? 知っておきたい目安と調達のコツ |ほまれ税理士法人

【上級編】成長を目指すための資本政策入門

資本金は、一度決めたら終わりではありません。特に、将来的に外部からの資金調達やIPO(株式公開)を目指す会社にとって、誰がどれだけ株を持つかという「資本政策」は、経営そのものと言えるほど大切です。

誰が、何%の株を持つ?会社の「支配権」を決める、株主構成の話

複数人で起業したり、投資家から出資を受けたりする場合、誰がどれだけ株を持つか(持株比率)は、会社の将来の運命を左右します。安易に株を渡してしまうと、後で経営の主導権を失い、最悪の場合、自分が作った会社から追い出されることすらあるのです。

会社の重要な決定は、株主が持つ株の比率によって決まります。特に、以下の「魔法の数字」は絶対に覚えておいてください。

- 【3分の2(約67%)以上】

会社のすべてを一人で決められる、絶対的な支配権 会社のルール変更や合併、解散など、最も重要な決定も、自分一人で通すことができます。

- 【2分の1(50.1%)超】

日々の経営の主導権 社長の解雇や給料の決定など、通常の経営判断を一人で決めることができます。

- 【3分の1(約34%)以上】

重要な決定への「拒否権」 会社の重要なルール変更などを、一人でストップさせることができます。

一度決めた株の比率は、後から変えるのは難しいため、最初の約束が未来の経営を縛ることもあります。

「会社設立や法人化の手続きの不安を税理士にLINEで無料相談する」

IPOを目指すなら、さらに長期的な視点が必要

将来的にIPOを目指すなら、創業初期から、より長期的な視点での資本政策が欠かせません。

「資本政策」とは簡単に言えば、会社の成長のための「資金調達の設計図」です。

- 資金調達と、株の「希薄化」

VCなどからお金を調達すれば成長は加速しますが、あなたの会社の所有権(持株比率)は、その分だけ薄まります。

- 優秀な人材のための「ストックオプション」

将来、「会社の株を安く買える権利」を渡すことで、優秀なメンバーをチームに惹きつけます。

- 一度渡した株は、返ってこない

資本政策は「やり直し」が効かない非常にデリケートなものです。最初の安易な判断が、後々、大きな足かせになることもあります。

IPOへの道は、まさにこの資本政策の連続です。早い段階から専門家のアドバイスを受け、将来の成長を見据えた計画を立てることが、成功の鍵となります。

まとめ:「資本金1円」より大切な、最初の運転資金

この記事では、資本金1円での会社設立が、法律上は可能でも、ビジネスの現実ではいかに危険であるかを解説してきました。

その理由は、主に次の4つの「壁」にぶつかるからです。

- 信用の壁:取引先や銀行から相手にされず、ビジネスが始まらない。

- 資金調達の壁:融資が受けられず、成長のチャンスを逃す。

- 許認可の壁:多くの事業で必要となる許可が、そもそも取れない。

- 税務の壁:社長の給料が経費と認められないなど、思わぬ税金リスクがある。

会社の資本金を決めることは、単なる数字合わせではありません。それは

あなたの「本気度」と「覚悟」を、社会に示すための第一歩です。

「初期費用+数ヶ月分の運転資金」を目安に、あなたの事業にふさわしい、しっかりとした土台を築きましょう。それが、会社を成功へ導く、確実なスタートになります。

【ほまれ税理士法人から、未来の社長様へ】

会社設立は、あなたの人生における本当に大切な一歩です。

もし、資本金の額や事業計画について、少しでもご不安な点があれば、私たちほまれ税理士法人にお気軽にご相談ください。

私たちは、会社設立の手続き(会社設立サポート)はもちろん、設立後の税務・会計(税務顧問サービス)、そして創業時の資金調達(創業融資サポート)まで、あなたの事業のスタートと成長を、ワンストップで力強く応援します。

ご相談は無料です。あなたの素晴らしい一歩を、ぜひ私たちにもお手伝いさせてください!