こんにちは!税理士の井上です。

会社を設立したばかりの時期や、まだ利益が安定しないとき、役員報酬をいくらにするかは経営者にとって大きな悩みどころですよね。特に「役員報酬を8万円にすると社会保険料を抑えられる」という話は、よく耳にするかもしれません。

では実際に手取りはいくらになり、会社はいくら負担することになるのでしょうか? 2025年(令和7年)の情報を盛り込んだ最新のシミュレーションで、お金の動きを具体的に見ていきましょう。

役員報酬8万円の手取りと会社負担額|2025年最新シミュレーション

今回は東京都にある会社で、役員が40歳未満(介護保険料の負担なし)というケースで計算してみます。

少し専門的になりますが、社会保険料は給与そのものではなく「標準報酬月額」という基準額をもとに計算します。役員報酬が8万円の場合、この基準額は健康保険「78,000円」・厚生年金「88,000円」として扱われます。

【前提条件】

● 役員報酬月額:80,000円(年額960,000円)

● 所在地:東京都

● 役員の年齢:40歳未満

● 扶養親族:なし

● 社会保険料率:全国健康保険協会(協会けんぽ)令和7年度の料率を適用

○ 健康保険料率:9.91%

○ 厚生年金保険料率:18.300%

| 項目 | 月額 | 年額 | 備考 |

| 役員報酬(額面) | 80,000円 | 960,000円 | – |

| 健康保険料(本人負担) | 3,865円 | 46,380円 | 78,000円 × 9.91% ÷ 2 |

| 厚生年金保険料(本人負担) | 8,052円 | 96,624円 | 88,000円 × 18.3% ÷ 2 |

| 所得税 | 0円 | 0円 | 2025年税制改正により非課税 |

| 住民税 | 0円 | 0円 | 2025年税制改正により非課税 |

| 差引手取額 | 68,083円 | 816,996円 | 額面から本人負担分を控除 |

| 健康保険料(会社負担) | 3,865円 | 46,380円 | 本人負担と同額 |

| 厚生年金保険料(会社負担) | 8,052円 | 96,624円 | 本人負担と同額 |

| 会社実質負担額合計 | 91,917円 | 1,103,004円 | 額面+会社負担社会保険料 |

このシミュレーションを見ると、役員報酬を月額8万円に設定した場合、役員個人の手取り額は約6.8万円になることが分かります。

一方で、会社が実際に支払う金額は、役員報酬8万円に社会保険料の会社負担分が加わるため、月額で約9.2万円(年額約110万円)になります。手取り額だけでなく、会社から出ていくお金の総額もセットで把握しておくことが大切です。

関連記事:一人社長の給料は自由に決められない?役員報酬の基本とルール |ほまれ税理士法人

なぜ「役員報酬8万円」が選ばれるのか?2つの節税・節約メリット

シミュレーションを見て、「手取り約6.8万円は、ちょっと少ないな…」と感じたかもしれません。 しかし、それでも「役員報酬8万円」という選択肢が選ばれるのにはワケがあります。実は、お金の面で見逃せない、2つの大きなメリットがあるからなんです。

メリット1:2025年税制改正 所得税・住民税が完全に非課税になる

もう一つの大きなメリット最大のメリットは、役員個人の「所得税」と「住民税」、この両方がゼロになる点です。 特に、2025年(令和7年)から始まった新しい税金のルールにより、この「税金がかからない」というメリットが、更に大きくなりました。

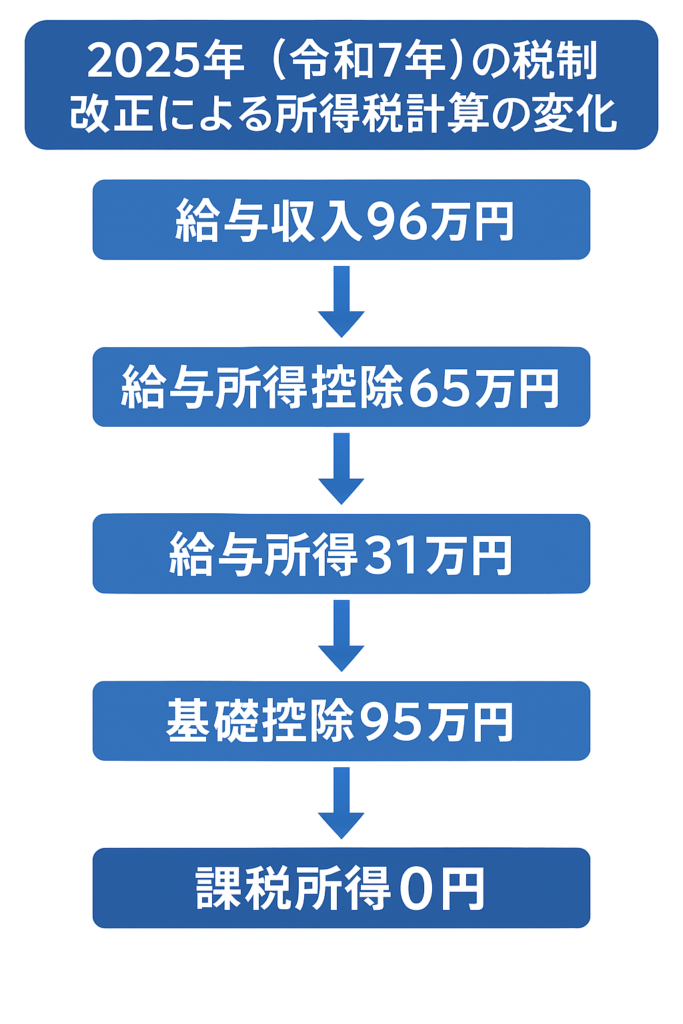

所得税がゼロになる仕組み(2025年以降)

所得税は、収入のすべてにかかるわけではなく、経費や様々な「控除(こうじょ)」を差し引いて残った「課税所得」という金額に対してかかります。

役員報酬が年間96万円の場合、税金がゼロになるまでの計算ステップは以下の2段階です。

ステップ1:給与所得を計算する

まず、年収から「給与所得控除」を差し引きます。これは、会社員や役員にとっての「みなし経費」のようなものです。今年(2025年)からの新しいルールで、この控除額の最低ラインが55万円から65万円にアップしました。

960,000円(給与収入) – 650,000円(給与所得控除) = 310,000円(給与所得)

関連記事:自宅兼事務所の経費はどこまでOK?税理士が家事按分のすべてを徹底解説 |ほまれ税理士法人

ステップ2:課税所得を計算する

次に、ステップ1で計算した金額から、さらに「基礎控除」などを差し引きます。基礎控除は、すべての納税者に適用される基本的な控除です。こちらも今年からのルールで、年収が低い人(合計所得金額132万円以下)の場合、控除額が48万円から95万円へと大幅に引き上げられました。

310,000円(給与所得) – 950,000円(基礎控除) = 0円を下回る

このように、差し引ける控除額(95万円)のほうが収入から経費を引いた後の金額(31万円)より大きくなるため、税金の計算対象となる金額(課税所得)が0円になり、結果として所得税がかからなくなるのです。

住民税もゼロになる仕組み(2026年度以降)

住民税の計算には、少し特徴があります。それは、前年の収入をもとに、翌年に支払うという点です。 つまり、2025年の収入に対する住民税は、2026年度に支払うことになります。

そして、住民税には「ここまでなら税金がかからない」という非課税のラインが決められています。自治体によって少しルールが違いますが、例えば東京23区の場合、独身の方なら前年の「合計所得金額」が45万円以下であれば非課税です。

では、役員報酬が年96万円のケースを見てみましょう。所得税の計算と同じく、まず「合計所得金額」を計算します。

960,000円(給与収入) – 650,000円(給与所得控除) = 310,000円(合計所得金額)

この31万円という金額は、非課税ラインである45万円を大きく下回っています。そのため、住民税は全額かからなくなります。

今回の税制改正で給与所得控除が増えたことにより、給与収入ベースで住民税が非課税になる年収のラインも、これまでの約100万円から約110万円に上がりました。

メリット2:社会保険料を少なく抑えられる

もう一つの大きなメリットは、健康保険や厚生年金といった社会保険料の負担を安く抑えられる点です。

役員報酬を月額8万円に設定した場合と月額30万円に設定した場合とを比べると、その差は一目瞭然です。

| 項目 | 役員報酬8万円(標準報酬月額 健康保険7.8万円・厚生年金8.8万円) | 役員報酬30万円(標準報酬月額30万円) |

| 本人負担(月額) | 11,917円 | 42,315円 |

| 会社負担(月額) | 11,917円 | 42,315円 |

| 合計負担(月額) | 23,834円 | 84,630円 |

このように、月額で約6万円、年額にすると実に72万円以上もの差が生まれます。会社の資金繰りが大変な創業期にとって、この負担軽減の効果は非常に大きなメリットと言えるでしょう。

専門家が注意を促す5つの落とし穴|役員報酬8万円の大きなデメリット

目先の税金がゼロになり社会保険料を抑えられる。これは、多くの人が惹きつけられるポイントです。

しかし、税金のプロである私の視点から正直にお伝えすると、その選択は「短期的なおトク感」と引き換えに、将来の安定を失いかねない「ハイリスク・ローリターン」な一手と言えます。

これから、多くのメディアでは語られない、この方法に潜む「5つの大きなデメリット」を一つずつ解説していきます。

デメリット1:病気やケガで働けない時の保障が、ほぼ機能しない

経営者自身の健康は、事業を続ける上でのまさに「生命線」と言えるでしょう。もしもの病気やケガ(業務外)で長期間働けなくなった時、生活を支えてくれるのが健康保険の「傷病手当金」という制度です。

しかし、この手当金の金額も、年金と同じく「標準報酬月額」をもとに以下のように計算されます。

1日あたりの支給額 = (支給開始日以前12ヶ月間の各月の標準報酬月額を平均した額) ÷ 30日 × (2/3)

標準報酬月額が7.8万円の場合、1日あたりの支給額は、 約1,733円 になります。

これを月額に直すと、約5.2万円。この金額で、家賃や日々の生活費をまかなうのは、現実的にかなり難しいでしょう。

経営者が働けなくなるという大きなリスクに備えるためのセーフティーネットが、ほとんど機能しない状態を自ら選んでしまっていることになるのです。 ※傷病手当金は役員報酬が出ていると不支給又は減額になります。

デメリット2:個人の信用が下がり、住宅ローンなどの審査に通りにくくなる

多くの経営者が目標にするマイホームの購入。しかし、役員報酬8万円という設定は、その夢を遠ざけてしまう可能性が非常に高いです。

銀行が住宅ローンなどの審査で最も重視するのは、「安定して返済を続けられるか」という点です。そして、その判断材料になるのが、確定申告書などに記載される個人の所得額です。

年収96万円では、多くの銀行で審査のスタートラインに立てない可能性があります。ここで大切なのは、たとえ会社の業績が絶好調でも、銀行が見るのはあくまで「役員個人」の収入だという点です。個人の収入が低ければ、「返済能力なし」と見なされてしまいます。

もともと、中小企業の経営者は会社員と比べて収入が不安定と見られがちです。その上で、ご自身の役員報酬を極端に低く設定していると、個人の信用力はかなり低いと評価されてしまいます。これは住宅ローンに限らず、自動車ローンや教育ローンといった、他の重要なローンの審査でも大きなマイナスポイントになります。

デメリット3:会社の信用も下がり、事業の融資が受けにくくなる

個人の信用だけでなく、会社の信用力まで下がり、事業を成長させるための資金調達が難しくなります。 銀行が会社の融資を審査するとき、決算書の数字だけを見るわけではありません。その数字の裏にある「経営のリアルな姿」を厳しくチェックしているのです。

その中で、不自然に低い役員報酬は、銀行に次のようなネガティブな印象を与えてしまいます。

利益を無理やり作っているのでは?(粉飾の疑い)

「役員報酬を極端に抑えることで、やっと黒字に見せかけているだけでは?」と疑われてしまいます。銀行は、その会社の規模に合った本来の役員報酬(例:月30万~50万円)を仮に足し戻して、「それでも利益は出るのか」を試算します。その結果赤字になるなら、本当の意味での返済能力はない、と判断されるでしょう。

経営者自身が事業に自信がないのでは?

役員報酬の額は、経営者が自社の将来性をどう見ているかのメッセージにもなっているのです。つまり報酬が極端に低いと、「社長自身が、今後の資金繰りに自信がないのでは?」という不安を銀行に与え、融資をためらわせる原因になります。

経営者の生活実態が不透明

「手取り月6.8万円で、どうやって生活しているのだろう?」という、ごく自然な疑問が生まれます。これは「会社のお金を個人的に使っているのでは?」あるいは「申告していない別の収入があるのでは?」といった疑念につながります。結果として、経営者としての誠実さやコンプライアンス意識まで疑われかねません。

デメリット4:「役員貸付金」が生まれ、思わぬ税金トラブルの原因になる

手取り約6.8万円で生活のすべてをまかなうのは、やはり簡単なことではありません。そのため、生活費の不足分を会社のお金で補ってしまうケースが、残念ながら多く見られます。

会計上、これは「会社から役員へのお金の貸し出し(役員貸付金)」という扱いになります。そしてこの「役員貸付金」を安易に考えて放置すると、大きな税金のトラブルを引き起こすのです。

利息を取らないと、ペナルティがある

ルール上、会社は役員個人から、国が定める利率できちんと利息を受け取る必要があります。もし利息を取っていないと、税務署は「利息を受け取った」とみなして、その架空の利息(認定利息)に会社の法人税を課税します。

「ボーナス」と見なされ、追徴課税される

役員貸付金がいつまでも返済されなかったり、金額が大きくなったりすると、税務調査で「これは貸したのではなく、実質的なボーナスだ」と判断されることがあります。役員へのボーナスは、原則として会社の経費(損金)にできないため、結果的に会社の税金が増え、ペナルティとして追徴課税を支払うことになります。

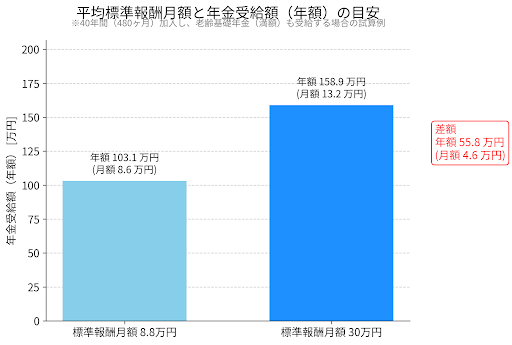

デメリット5:将来の年金受給額が大幅に減少する

役員報酬を低く抑えることの最も大きな影響は、将来もらえる年金の額を自分自身で大きく削ってしまうことにあります。 会社員や役員が受け取る「老齢厚生年金」の額は、現役時代の平均給与(平均標準報酬額)で決まるからです。

給与が低ければ、もちろん年金も少なくなります。その影響がどれほど大きいか、先ほどの月額30万円のケースと比べてみましょう。

| 項目 | 役員報酬8万円(標準報酬月額8.8万円) | 役員報酬30万円(標準報酬月額30万円) |

| 老齢厚生年金の月額目安(30年加入) | 約1.4万円 | 約4.9万円 |

| 老齢基礎年金(満額:40年加入) | 約6.9万円 | 約6.9万円 |

| 年金受給額の合計(月額) | 約8.3万円 | 約11.8万円 |

| 年金受給額の合計(年額) | 約99.6万円 | 約141.6万円 |

※老齢厚生年金は簡便法(平均標準報酬月額 × 5.481/1000 × 360月)で計算。老齢基礎年金は令和7年度の満額で計算。

標準報酬月額8.8万円で30年間保険料を払い続けた場合、上乗せ部分である厚生年金は、月々わずか1.4万円ほどにしかなりません。誰もがもらえる基礎年金と合わせても、月額8.3万円。この金額で老後の生活を安心して送るのは、正直かなり厳しいと言わざるを得ません。

これら5つのデメリットは、「負のスパイラル」を生み出します。

低い報酬で生活が苦しくなり、会社のお金に手をつけてしまう(デメリット5)。

↓

その結果、決算書の見栄えが悪くなって会社の信用が落ち、融資が受けられなくなる(デメリット4)。

↓

融資が受けられないと事業が成長できず、いつまでも報酬を上げられない…。

こうした「負のスパイラル」に陥ってしまう危険があるのです。

ベストな選択は?役員報酬の決め方と賢い節税策

では、「役員報酬8万円は危険」と分かった上で、経営者はどのように報酬を決めていけば良いのでしょうか。

もちろん、誰の会社にも当てはまる「たった一つの正解」はありません。しかし、次の3つのステップで考えることで、ご自身の会社にとって最適な選択肢を見つけるための、確かな道しるべになるはずです。

ステップ1:役員の生活費と会社の資金繰りのバランスを取る

何よりもまず大前提となるのが、役員報酬は「経営者自身の最低限の生活費」をまかなえる金額に設定することです。 こうすることで、デメリットで解説した、会社のお金を個人的に借りてしまう「役員貸付金」の発生を防ぎ、会社の経理をクリーンに保つことができます。

ただし、もちろん「会社の資金繰りが無理のない範囲」であることが絶対条件です。 事業計画と照らし合わせながら、会社が毎月無理なく支払える上限額はいくらかを冷静に見極めましょう。その上限の範囲内で、生活できる役員報酬の額を決める。これが、まず最初のステップです。

ステップ2:報酬以外の「非課税メリット」を最大限活用する

役員報酬を上げると、その分、税金や社会保険料の負担も重くなります。 そこで賢い方法として、報酬額は抑えめにしつつ、役員が実質的に使えるお金を増やす「合法的な節税策」を組み合わせるのが非常に有効です。

役員社宅制度の活用

これは、会社名義で住宅を借りて、役員に又貸しする仕組みです。役員は、ルールに沿って計算された割安な家賃を会社に払うことにより住宅に住むことができます。会社が大家さんに支払う家賃と、役員から受け取る家賃との差額は会社の経費になり、役員の給与にもカウントされません。結果、会社と個人の両方にとって、大きな節税につながります。

旅費規程の整備と活用

会社のルールとして「旅費規程」を作成し「日当」の規定を定めることにより、出張の際に、交通費やホテル代などの実費とは別に「日当(出張手当)」を支払うことができます。この日当は、常識的な金額の範囲内であれば、受け取った役員のお金は非課税、支払った会社のお金は経費として認められる、というメリットがあります。

会社の設立段階からこうした制度設計を検討したい方は、ぜひ弊法人の会社設立サポートをご活用ください。

会社設立代行手数料0円|相談無料|完全サポート|ほまれ税理士法人(大阪)

ステップ3:社会保険料と将来の保障のバランスを考える

最終的に、役員報酬をいくらにするかは、「目先のコスト」と「将来の安心」のどちらを重視するのか、と言い換えることができます。

ある程度の社会保険料を負担してでも、将来の年金や万が一のときの傷病手当金というセーフティーネットを確保し、個人と会社の信用を守る。

このバランスを考えると、多くの創業期の経営者の方にとっては、月額20万円~30万円あたりが一つの着地点になることが多いです。

もちろん、これはあくまで一般的な目安です。会社の経営状況、経営者ご自身の年齢や家族構成によって、ベストな選択は変わってきます。専門家である税理士と相談しながら、あなたの会社にピッタリ合った報酬プランを設計することが、事業を成功に導く一番の近道です。

関連記事:マイクロ法人の役員報酬はいくらが最適?税金・社会保険料を最小化する3つの設定パターンを税理士が解説 |ほまれ税理士法人

まとめ:役員報酬8万円は、ほとんどの経営者にとってベストな選択ではない

この記事では、「役員報酬8万円」という選択肢について、2025年現在の最新情報をもとに、メリットとデメリットを詳しく解説しました。

結論として、「役員報酬8万円」という選択は「目先の税金や社会保険料が安くなる」という短期的なメリットと引き換えに、「将来の年金」「もしもの時の保障」「会社や個人の信用力」といった、事業と人生の土台そのものを失いかねない、非常にリスクの高い選択です。

目の前のキャッシュフロー(お金の流れ)が少し良くなることに魅力を感じがちですが、長い目で見れば、そのデメリットは計り知れません。特に、会社の成長のために融資を考えたり、将来マイホームの購入を夢見る経営者の方にとっては、慎重に考えた方が良い選択と言えるでしょう。

役員報酬を決めることは、単なる目先の税金対策ではありません。それは会社の未来と社長であるあなた自身の人生設計にも関わる、とても大切な「経営判断」の一つです。

ネットにあるような「この方法が一番トク!」といった情報だけで判断するのではなく、あなたの会社にとっての「本当のベスト」は何か、一緒に見つけるパートナーとして、私たちほまれ税理士法人にお声がけいただけると幸いです。

初回のご相談は無料です。あなたの会社の「今」と「これから」を、ぜひ私たちにお聞かせください。