はじめに:その不安、間違いではないかもしれません

「顧問税理士の仕事が、どうもおかしい」

「単純なミスが多く、指摘しても改善されない」

「本当にこの税理士を信頼し続けて良いのだろうか」

こんにちは!税理士の井上です。

経営者として日々奮闘される中で、このような不安を抱えてはいませんか?

税理士は、皆さんの大切な事業の「選択」「決断」をサポートする、人生のパートナーです。その専門家であるはずの税理士に不安を感じることは、皆さんの経営判断を難しくする、大きな心配事になるでしょう。

税理士も人間である以上、業務上のミスはゼロではありません。時にはそれがお客様の事業に影響を与えてしまうケースがあるのも事実です。だからこそ、私たちはこの記事を通じて皆さんに正しい知識をお伝えしたいのです。

この記事では、国税庁が発表したデータや法律、そして実際の裁判の事例といった信頼できる情報に基づいて、「税理士の間違い」という問題に真正面から向き合っていきます。

この記事を読み終える頃には、以下の点をはっきりと理解できるようになるでしょう。

- 税理士によるミスが、どれほど現実に起きているのかという客観的な事実

- どのようなミスが、損害賠償に発展する重大な事態につながるのか

- 法律で定められた税理士の重い責任と、皆さんが持つ正当な権利

- 万が一ミスに気づいたときに、冷静かつ的確に取るべき行動

- そして、二度と「間違いだらけの税理士」を選ばないための、本質的な見極め方

この情報が、皆さんの不安を解消し、会社の未来を守るための確かな一歩となることをお約束します。

関連記事:いい税理士はすぐわかる!見極めるポイント|失敗しない探し方・費用相場まで徹底解説 |ほまれ税理士法人

税理士の「間違い」は現実に起きているのか?懲戒処分データが示す不都合な真実

「税理士がミスをする」という事態は、単なる個人の能力不足にとどまりません。 税理士法等に違反する行為として、厳しい処分が下されることがあります。そして、その処分の件数は決して少なくありません。 国税庁が公開しているデータを見ると、税理士に対する懲戒処分は毎年一定数発生しており、特に近年は件数が増える傾向にあることが分かります。 これは、税理士業界全体が目を向けなければならない事実だと言えるでしょう。

税理士法で定められた3種類の懲戒処分

税理士法という法律では、懲戒処分をその重さに応じて次の3種類に定めています。

- 戒告(かいこく)

将来を戒めるための注意処分。

最も軽い処分です。 - 2年以内の税理士業務の停止

一定期間、税理士としての仕事が一切できなくなります。 - 税理士業務の禁止

税理士の資格を事実上取り消される、最も重い処分です。

実際にどのような税理士が処分を受けているのか、国税庁はウェブサイトで懲戒処分を受けた税理士の名前や事務所の所在地などを具体的に公表しています。国が実名まで公表しているのは、税理士の不正行為を、日本の税金制度の土台を揺るがす重大な事態と捉えているからにほかなりません。これは、国がいかにこの問題を重く見ているかを示す、厳しい姿勢の表れです。

表1:税理士の懲戒処分件数の推移

| 年度 | 禁止・解散 | 停止 | 戒告 | 合計 |

| 令和2年度 | 4件 | 18件 | 0件 | 22件 |

| 令和3年度 | 5件 | 16件 | 0件 | 21件 |

| 令和4年度 | 4件 | 9件 | 0件 | 13件 |

| 令和5年度 | 5件 | 33件 | 0件 | 38件 |

| 令和6年度 | 10件 | 52件 | 2件 | 64件 |

引用元:国税庁ウェブサイト「税理士・税理士法人に対する懲戒処分等件数」(2024年3月31日時点の情報)

処分される原因となる代表的な事例

処分される原因となる行為はたくさんありますが、代表的なものには以下のような事例があります。

- 脱税行為

税理士自身が確定申告で売上を隠すなど、脱税行為を行うこと。 - 名義貸し

税理士の資格がない人や、業務停止中の税理士に自分の名前を使わせて、税理士の仕事をさせること。 - 調査の妨害

顧問先の税務調査で、わざと妨害する行為を行うこと。 - 業務懈怠(けたい)

申告書の提出を忘れるなど、基本的な仕事を怠って、お客様に損害を与えること。

これらの事例は、一部の税理士が専門家としての責任や倫理観を欠くことにより、皆さんのような依頼者に大きなリスクをもたらす可能性があることを示しています。あなたが抱えている不安は、こうした客観的なデータによって裏付けられているのです。

経営を揺るがす重大ミス:損害賠償に発展する典型的な失敗事例

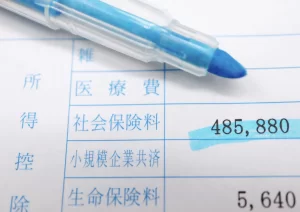

懲戒処分に至るような悪質なケースだけでなく、日常業務における単純なミスが、会社の経営に致命的なダメージを与えることも少なくありません。特に、税理士職業賠償責任保険(税賠保険)の支払い事例を分析すると、損害賠償に発展しやすいミスの傾向がはっきりと見えてきます。

最も多い「消費税」の届出漏れという致命的ミス

驚くべきことに、損害賠償事件で最も多いのは、難しい税金のルールの解釈ミスではなく、「届出書の提出忘れ」という非常に単純なミスです。特に消費税に関する届出は提出期限が厳しく、1日でも遅れると特例が一切適用できなくなるため、損害がとても大きくなりがちです。

以下は、実際に起きた典型的な失敗事例です。

事例1:設備投資による消費税の還付が受けられない

多額の設備投資を計画していた会社が、本来であれば消費税の還付を受けられるはずでした。しかし、税理士が「消費税簡易課税制度選択不適用届出書」を期限までに提出し忘れたため、有利な方法を選べず、数千万円単位の還付金を受け取れなくなるという損害が発生しました。

事例2:新規設立法人の有利選択ミス

新しく設立した会社が、本来であれば「消費税課税事業者選択届出書」を提出することで初年度から消費税の還付を受けられたにもかかわらず、税理士がそのアドバイスを怠り、届出書を提出しなかったために損害が生じました。

これらのミスは、税理士がお客様の事業計画(特に大きな設備投資など)を十分に把握し、適切なタイミングで必要な手続きを案内するという、基本的な注意義務を怠ったことが原因です。顧問料を支払っているにもかかわらず、このような単純な手続き漏れで数百万、数千万円の損害を被ることは、経営者にとって到底受け入れられない事態です。

関連記事:顧問料とは?料金の相場や税理士に顧問を依頼するメリットを解説 |ほまれ税理士法人

資産を失う「相続税」の申告ミス

相続税の申告におけるミスは、残されたご家族の生活を直接脅かすほど深刻な結果を招きます。納税額が非常に高額になるケースが多いため、一つのミスが与えるお金への影響は計り知れません。

事例1:特例の適用忘れ

相続税には、「小規模宅地等の特例」や「配偶者の税額軽減措置」といった、納税額を大幅に減らせる制度があります。しかし、税理士がこれらの特例を適用するため条件を間違えて理解したり、適用を忘れてしまったりしたことで、ご家族が本来払う必要のなかった多額の相続税を納めることになった事例があります。

事例2:借金の計上漏れ

亡くなった方が残した借入金などの負債は、相続財産から差し引くことで、税金の対象となる金額を減らすことができます。ある事例では、税理士が約2億円もの住宅ローンを申告書に書き忘れたため、相続税が過大に計算されてしまいました。最終的に依頼者が税理士に損害賠償を求め、裁判所は税理士の過失を認めて、1,215万円の賠償を命じました。

相続税の申告は、財産の評価や特例を使うかどうかの判断など、非常に高度な専門性が求められる仕事です。しかし、上記のように基本的な事実確認や計上漏れといった、注意すれば防げるはずのミスが後を絶たないのが現状です。

信頼を裏切るその他の基本的な業務懈怠(けたい)

消費税や相続税のようなとても大きな損害にはならないとしても、毎日の業務で基本的なことを怠った結果、会社に不利益が生じるケースもよくあります。

青色申告承認申請書の提出忘れ

事業を始めた時や会社を設立した時、期限内に「青色申告承認申請書」を出さないと、赤字を翌年に持ち越せる「欠損金の繰越控除」や、最大65万円の「特別控除」といった、青色申告の様々なメリットが受けられません。税理士がこの手続きを忘れてしまったために、お客様が余分な税金を払うことになった事例も報告されています。

不適切なアドバイスによる追徴課税

税務調査で指摘されやすい微妙な部分について、安易に「経費にできる」といった間違ったアドバイスを信じた結果、後に税務調査で否認され、「追徴課税」というペナルティを課されるケースがあります。

これらの事例から分かるのは、多くの重大なミスが、難しい節税方法の失敗ではなく、「やるべきことを、やるべき時に、やらなかった」という基本的な業務プロセスの欠陥から起きているということです。このことは、税理士を選ぶ際に、その事務所の仕事の管理体制がどれだけ大切かを示しています。

税理士の責任はどこまで?法律で定められた重い義務

税理士がミスをした場合、なぜこれほど厳しい責任が問われるのでしょうか。

それは、税理士の仕事がただのサービス提供ではなく、税理士法という法律によって重い義務と責任が定められた、国家資格に基づく専門的な仕事だからです。

税理士法に定められた専門家としての7つの義務

税理士は、お客様や社会全体に対し、法律に基づいた重い義務を負っています。

これらの義務を理解することは、皆さんが税理士に何を正しく求めることができるのかを知る上でとても大切です。

- 税理士の使命(税理士法第1条)

税理士は「独立した公正な立場」で、「皆さんが正しく税金を納められるようにお手伝いする」ことを使命としています。これは、税理士のすべての仕事の土台となる重要な条文です。 - 信用失墜行為の禁止(税理士法第37条)

税理士の信用や品位を傷つける行為は固く禁じられています。 - 秘密を守る義務(税理士法第38条)

仕事上で知ったお客様の秘密を、正当な理由なく他人に話してはいけません。

この義務は、税理士の仕事を辞めた後も続きます。 - 帳簿作成義務(税理士法第41条)

引き受けた仕事について、その内容や結果を記録した帳簿を作り、保存する義務があります。これは、仕事の内容をはっきりさせるためのルールです。 - 使用人等に対する監督義務(税理士法第41条の2)

税理士事務所の職員がミスを起こした場合、その職員個人だけでなく、監督する税理士の責任になります。 - 助言義務(税理士法第41条の3)

お客様が不正な税務処理を行っている事実を知ったときは、すぐにそれを正すようアドバイスしなければなりません。 - 脱税相違等の禁止(税理士法第36条)

不正に税金を逃れるための相談に乗ったり、指示したりする行為は、厳しく禁止されています。

これらの義務は、税理士がただの計算代行業者ではなく、高い倫理観と責任感を持つべき専門家であることをはっきりと示しています。

ミスが損害賠償に発展する2つの法的根拠

税理士が上記のような義務に違反し、その結果、お客様に金銭的な損害を与えた場合、お客様は法律に基づいて損害賠償を請求できます。

その方法には、主に2つのアプローチがあります。

債務不履行責任

これは、税理士とお客様の間で交わされた顧問契約(法律上は「委任契約」と解釈されます)に違反したことを理由とするものです。税理士が契約内容、つまり「任された仕事をきちんと行わなかった」ために損害が生じた場合に適用されます。

ここで大切なのは、お客様側に「ミスがあったこと」を証明する義務がないという点です。つまり、裁判になった場合、お客様は「損害が出た」ことを示せばよく、ミスがあったことを証明する必要はありません。これは、お客様にとって非常に有利な点です。時効は、原則として権利を行使できることを知った時から5年、または権利を行使することができる時から10年です。

不法行為責任

これは、税理士とお客様の間に契約関係があるかどうかに関わらず、税理士の故意やミスによって他人の権利や利益が侵害された場合に成立する責任です。例えば、税理士が作った粉飾決算書を信用して融資を行った銀行が損害を被った場合、銀行は契約関係がなくても税理士に損害賠償を請求できる可能性があります。

こちらの場合、ミスがあったことを証明する義務は、損害を受けた側(お客様など)にあります。つまり、お客様が「税理士にミスがあった」ことを具体的に証明する必要があります。時効は、損害と加害者を知ってから3年、または不法行為の時から20年と定められています。

このように、法律はお客様を守るための複数の仕組みを用意しています。

税理士のミスは「仕方ない」で済まされるものではなく、法的な責任を追及できる正当な権利が皆さんにはあるのです。

税理士のミスに気づいたら?冷静に進めるべき3つのステップ

顧問税理士のミスを見つけたとき、感情的になって問い詰めるのは賢明ではありません。怒りや焦りは、かえって状況を悪化させる可能性があります。大切なのは、冷静に、そして計画的に行動することです。ここでは、万が一の事態に直面したときに取るべき具体的な3つのステップを解説します。

【ステップ1】事実確認と証拠保全:客観的な証拠がすべてを左右する

まず最初に行うべきは、感情的にならずに、客観的な事実と証拠を固めることです。後の話し合いや法的な手続きで、あなたの主張を証明できるのは客観的な証拠以外にありません。

- 事実の時系列整理

「いつ、どこで、誰が、何を、どのようにしたか」を、時系列でメモにまとめましょう。これにより、問題の全体像を客観的に把握できます。

例えば、「〇月〇日、メールで設備投資の計画を伝えた」「〇月〇日、申告期限が過ぎたが届出書は未提出だった」といった具合です。 - 証拠の収集と紐付け

作った時系列メモの各事実を裏付ける証拠を集めます。契約書、メールやチャットの履歴、提出された申告書の控えなど、関係する書類はすべて保存してください。裁判では「言った、言わない」という水掛け論は通用せず、書面などの証拠がすべてです。 - 担当者からの記録確保

もし、普段のやり取りの担当者が税理士本人ではなく事務所の職員だった場合、可能であればその職員に事実関係のメモを作ってもらい、署名をもらっておくことも有効です。後日、その職員が辞めてしまうと、証言を得ることが難しくなる可能性があるためです。

この段階を丁寧に行うことが、後のすべてのステップの土台となります。

【ステップ2】解決の模索:当事者間での話し合いと「紛議調停制度」の活用

証拠が固まったら、次はいよいよ解決に向けて動き出します。いきなり裁判を考えるのではなく、まずは話し合いで解決することを目指すべきです。

税理士との直接交渉

ステップ1で整理した事実と証拠を基に、税理士に対して冷静に問題点を指摘し、説明を求めます。プロ意識のある税理士であれば、自分のミスを認め、損害を補うための対応や賠償に応じる可能性があります。多くの税理士は、万が一の事態に備えて「税理士職業賠償責任保険」に入っており、保険会社を通じて賠償が行われるケースも少なくありません。

「紛議調停制度」の利用

当事者同士の話し合いがまとまらない場合、裁判の前に検討すべき非常に有効な手段が、各地域の税理士会が設けている「紛議調停制度」です。これは、税理士と依頼者の間のトラブルを、中立的な立場の調停委員(主にベテランの税理士や弁護士)が間に入って、話し合いで解決を目指す公的な制度です。

この制度は、裁判に比べて費用が安く、手続きも簡単で、非公開で行われるため、円満かつ迅速な解決が期待できます。

【ステップ3】最終手段としての法的措置:弁護士への相談

当事者同士の話し合いや紛議調停でも解決しない場合、あるいは損害額が非常に大きい場合には、最終手段として裁判も視野に入れた弁護士への相談が必要になります。

専門分野に特化した弁護士を選ぶ

ここで重要なのは、必ず「税務」と「税理士の損害賠償問題」に詳しい弁護士を選ぶことです。税法は非常に特殊で複雑な分野であり、一般的な弁護士では適切な対応が難しい場合があります。税務訴訟の経験が豊富であったり、税理士の仕事の進め方をよく知っていたりする弁護士でなければ、皆さんの正当な権利を守り抜くことはできません。

相談窓口の活用

どこに相談すればよいか分からない場合は、日本司法支援センター「法テラス」に問い合わせるという選択肢もあります。法テラスでは、収入などの条件を満たせば、無料の法律相談や弁護士費用を立て替えてもらえる制度を利用できる場合があります。

表3:税理士とのトラブルに関する相談窓口

| 相談窓口 | 特徴 | こんな人におすすめ | 費用 |

| 各税理士会の紛議調停委員会 | 裁判外での円満な解決を目指す公的制度。非公開で迅速。 | 訴訟は避けたいが、当事者間の交渉では解決が難しい方。 | 原則無料 |

| 法テラス(日本司法支援センター) | 国が設立した法的トラブルの総合案内所。収入等の条件を満たせば無料相談が可能。 | どこに相談すべきか分からない方。弁護士費用に不安がある方。 | 条件により無料 |

| 税理士賠償責任に詳しい弁護士 | 税務と法律の両面に精通。訴訟まで見据えた専門的な対応が可能。 | 損害額が大きい、または法的に複雑な問題を抱えている方。 | 法律事務所による(初回相談無料の場合も) |

税理士のミスは、決して泣き寝入りすべき問題ではありません。

正しい手順を踏むことで、皆さんの権利と会社の財産を守ることが可能です。

関連記事:『税理士への不満』を解決。原因分析から「税理士の変え方・選び方」まで |ほまれ税理士法人

「間違いだらけの税理士」を二度と選ばないための鉄則

今の問題を解決することも大切ですが、それ以上に重要なのは、二度と税理士選びで失敗しないことです。税理士選びの失敗は、時間やお金、そして精神的な面で、会社に計り知れない負担をもたらします。ここでは、プロの視点から、本当に信頼できる税理士を見抜くための大切なチェックポイントをお伝えします。

料金や相性だけじゃない!プロが教える税理士選びのチェックリスト

多くのウェブサイトでは、「料金の安さ」や「人柄・相性」が税理士選びのポイントとして挙げられています。もちろんこれらも大切ですが、それだけでは仕事の質を見抜くことはできません。損害賠償につながったミスの多くが、話し合いの問題ではなく、仕事の進め方の欠陥から起きている事実を思い出してください。

本当に見るべきは、その税理士事務所が「ミスを事前に防ぐための仕組み」を持っているかどうかです。次の面談で、ぜひ以下の質問を投げかけてみてください。その答えにこそ、事務所の本当の実力が表れます。

関連記事:税理士の顧問料は月いくら?相場・料金の仕組み・費用対効果まで徹底解説 |ほまれ税理士法人

業務品質に関する質問

- 「作成された書類は、事務所の中でどのように何重にもチェックされていますか?」

担当者一人に任せきりにせず、組織として品質を保つ体制があるかを確認します。 - 「消費税の届出書など、提出期限がある業務は、どのように管理されていますか?」

最もミスが起きやすい期限の管理について、個人の記憶に頼らず、具体的な仕組み(ITツールなど)があるかを探ります。 - 「最新の税制改正の情報は、どのように集めて、お客様に伝えていますか?」

受け身の作業だけでなく、常に最新情報をキャッチし、積極的に価値を提供しようとする姿勢があるかを見極めます。

契約に関する質問

- 「契約書には、顧問料に含まれる仕事の範囲が具体的にどこまで書かれていますか?」

「年末調整」や「税務調査の立会い」が別料金なのかなど、後々のトラブルを防ぐために、仕事の範囲と料金体系が明確になっているかを確認します。

これらの質問に、よどみなく、そして具体的に答えられる税理士は仕事の質に対する意識が高く、それを支えるしっかりとした体制を持っている可能性が高いと言えるでしょう。

「後世に誇れる仕事」を約束するほまれ税理士法人の覚悟

私たちほまれ税理士法人は、創業以来、「後世に誇れる仕事をする」という理念を大切にしてきました。これは単なるスローガンではありません。目先の利益や安易な妥協をせず、お客様の未来にとって本当に価値のあるサービスを提供し続けるという、私たちの覚悟そのものです。

「間違いだらけ」の仕事は、当然ながら誇れるものではありません。私たちは、お客様一社一社の発展を長く支えるパートナーとして、以下のサービスを通じてその理念を形にしています。

税務調査に動じない盤石な体制

税理士のミスは、税務調査のリスクを大きく高めます。私たちは、毎日の正確な帳簿付けや申告はもちろんのこと、万が一の税務調査においてもお客様の正当な権利を全力で

守り抜きます。私たちの豊富な経験と実績が、皆さんの会社に安心をもたらします。

未来を創造する経営コンサルティング

過去の数字を処理するだけの税理士では、会社の成長は期待できません。私たちは、経営者の皆さんの「選択」「決断」「覚悟」を支える人生のコンサルタントとして、未来を見据えた事業計画の策定や、資金繰りの改善をサポートします。

確実な第一歩を支える会社設立支援

これから新しい事業を始める方や、心機一転、新しい会社で再出発する方にとって、最初の会社設立の手続きはとても重要です。私たちは、法律や税金の両面から一番良い会社の形を提案し、間違いのない設立手続きを一貫してサポートします。

ほまれ税理士法人会社設立サイト:会社設立代行手数料0円|相談無料|完全サポート|ほまれ税理士法人(大阪)

税理士選びは、皆さんの会社の未来を左右する重要な経営判断です。私たちの理念とサービスに少しでも共感していただけたら、ぜひ一度、お話をお聞かせください。

まとめ:不安を自信へ。正しい知識があなたの会社を守る

「税理士は間違いだらけだ」という厳しい言葉の背景には、専門家への高い期待と、それを裏切られた経営者の切実な不安があります。この記事で明らかにしたように、税理士によるミスや不正行為は残念ながら現実に起きており、その影響は事業の安定を脅かす可能性も秘めています。

しかし、最も重要なのは、この問題が決して「どうしようもないこと」ではないという事実です。

あなたは、税理士法や民法で定められた税理士の大きな責任について知ることができました。また、損害賠償につながりやすいミスのパターンを理解し、万が一のときに取るべき冷静な行動のステップも把握しました。さらに、二度と失敗しないための、本質的な税理士選びの基準も身につけることができたはずです。

正しい知識を得ることは、あなたの漠然とした不安を、会社の未来を守るための具体的な行動力と自信に変えてくれます。現在の税理士に少しでも疑問を感じたら、まずは客観的な事実確認から始めてみてください。そして、もし新しいパートナーを探すと決めたなら、料金や相性だけでなく、その事務所に「ミスを防ぐ仕組み」があるかどうかに、しっかり注目してください。

あなたの会社を守れるのは、あなた自身です。

この記事が、そのためのきっかけになればと願っています。

税理士の変更やセカンドオピニオンをご検討中の経営者様へ

ほまれ税理士法人では、現在の税理士に関するお悩みや、今後の税務・経営に関するご相談を随時受け付けております。一人で抱え込まず、まずは専門家の意見を聞いてみませんか。お気軽にお問い合わせください。