こんにちは!税理士の井上です。

私は長年の業務で経営者の皆さんに「税理士」に対する満足度を質問してきました。すると、税理士に不満を持っている経営者や開業時に税理士探しに不安を抱えている経営者がたくさんいらっしゃいました。「どのような不満・不安ですか?」と聞いてみるとそこには共通点がありました。この記事では、この不満・不安を「税理士選び」という観点から解決を目指して解説します。

会社の将来を一緒に考える、大切なビジネスパートナー。それが、税理士という存在です。でも、「たくさんいる税理士の中から、どうやって自分にピッタリの人を見つければいいんだろう?」と悩んでいませんか?実は、このパートナー選びを間違えると、節税で損をしたり、いざという時に融資が受けられなかったり。最悪の場合、税務調査で思わぬ追加納税につながる危険もあります。

顧問料の本当の価値|未来を見据えた提案こそ、税理士の真の役割

多くの経営者が抱く不満の一つに、『顧問税理士が申告書の作成しかしてくれない』というものがあります。これは、経営者は税理士にもっと踏み込んだ役割を期待しているにもかかわらず、実際の関係が『申告代行』に留まってしまっていることへの不満の表れです。しかし、本当に頼れる税理士の役割とは、事業の成長を加速させる『経営パートナー』として存在することです。

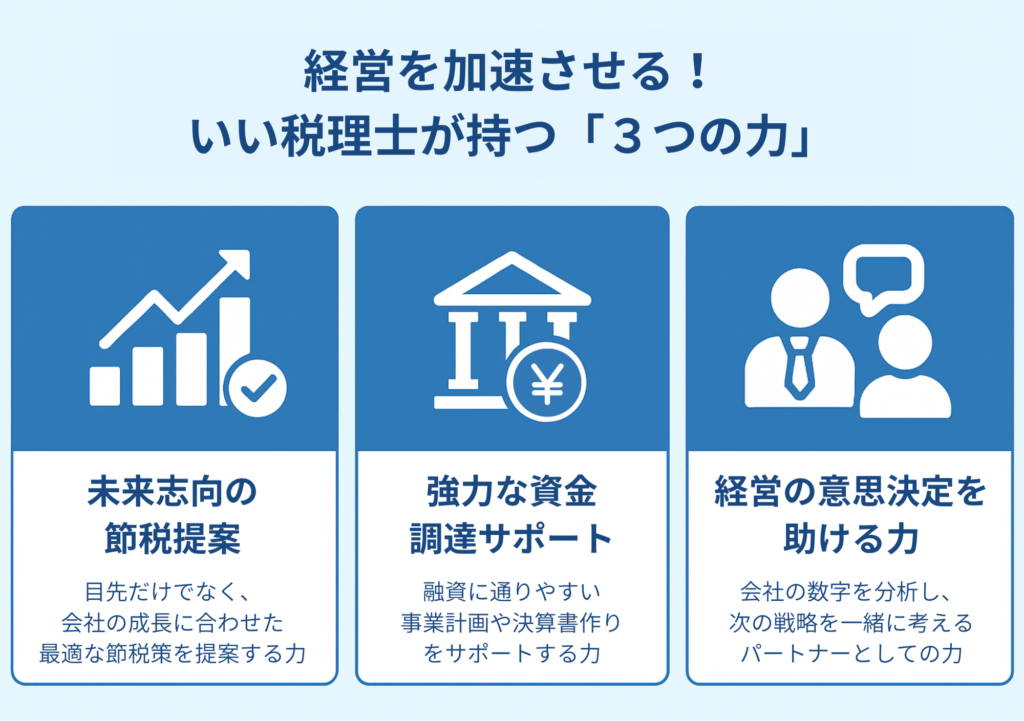

成功している経営者が頼りにする「いい税理士」は、共通して次の3つの力を発揮してくれます。

関連記事:『税理士への不満』を解決。原因分析から「税理士の変え方・選び方」まで |ほまれ税理士法人

1. その場しのぎでない、会社の未来を見据えた節税策を提案する力

目先の経費処理だけでなく、「来期はこう動けば、もっと税金を抑えられますよ」と、会社の成長ステップに合わせたアドバイスを的確に提案できることです。この未来を予測した提案力は、残念ながら全ての税理士が持っているわけではありません。

2. 会社の成長に不可欠な「資金」面を、力強くサポートする力

融資の相談はもちろん、銀行が思わず「なるほど」と唸るような、説得力のある事業計画や決算書作りを手伝ってくれます。これは、会社がもう一段階成長したい時に、絶対に欠かせないサポートです。

3. 会社の数字から「次の一手」を一緒に考えてくれる力

財務データを分析し、経営成績に関する具体的な課題を指摘したり、戦略的な意思決定をサポートしたりします 。会社の数字を分析し、経営に役立つ的確なアドバイスをくれる、頼れるパートナーです。

結局のところ、税理士選びが成功するかは、このような「経営のパートナー」としての役割を理解し、それに応えてくれる相手を見つけられるかに尽きます。税理士への報酬を単なる「コスト」ではなく、会社の成長を加速させる「未来への投資」と捉える。その視点を持つことが、何よりも重要な第一歩です。

関連記事:顧問料とは?料金の相場や税理士に顧問を依頼するメリットを解説 |ほまれ税理士法人

探し始める前に!いい税理士と出会うための3つの準備

いい税理士に出会えるかどうかは、実は探し始める前の「準備」で9割決まります。やみくもに連絡する前に、まずこの3つの準備を済ませておきましょう。

ステップ1:税理士に「何をお願いしたいか」をハッキリさせる

最初に「税理士に何を頼みたいか」を整理しておくことが、ミスマッチを防ぐ一番の近道です。なぜなら、税理士にも得意・不得意があり、あなたの目的と専門分野が合っていなければ、期待するサポートは受けられないからです。

以下のリストを参考に「うちの場合はこれだな」とチェックしてみましょう。

- 毎月の経理と確定申告を丸ごとお任せしたい

- もっとお得になる節税の方法を教えてほしい

- 銀行から融資を受けるための相談に乗ってほしい

- 新しい会計ソフトの使い方をサポートしてほしい

- 会社の経営全体について壁打ち相手になってほしい

- 税務調査のときに対応してほしい

もし今、税理士を変えたいと考えているなら、今の税理士への「不満」や「物足りなさ」を書き出すのがおすすめです。それが、次のパートナー選びの「ゆずれない条件」になります。

ステップ2:自社の現状を整理する

税理士との最初の面談を、中身の濃い時間にするために、会社の状況がパッと見てわかる資料を用意しておきましょう。

- 過去2〜3年分の確定申告書・決算書

- 今の経理データ(会計ソフトなど)

- 事業計画書(もしあれば)

- 年間の売上や事業の形(個人/法人)

こうした情報があると、税理士も「なるほど、この会社の場合は…」と、より的を射たアドバイスがしやすくなります。

関連記事:税理士をつける年収の目安は?判断基準と費用対効果を徹底解説 |ほまれ税理士法人

ステップ3:料金の「ものさし」を持っておく

料金の相場を知っておけば、高すぎる請求に驚いたり、「安かろう悪かろう」の失敗をしたりするのを防げます。税理士の料金は主に「月額顧問料」「決算申告料」「記帳代行料」の組み合わせです。この段階では、ざっくりとした相場観で大丈夫です。

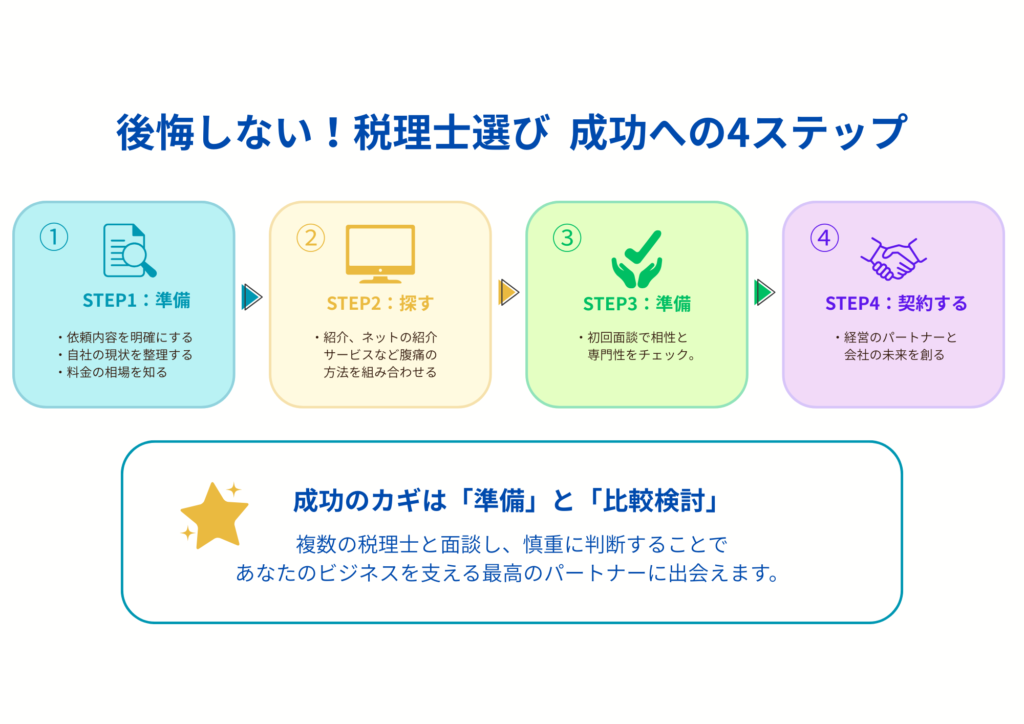

この3つの準備は、 税理士探しの「判断基準」を決める、大切なポイントです。これがあることで、あなたはもう、ただ提案を待つだけの「受け手」ではありません。自分の基準で冷静に判断し、吟味する「選び手」になれるのです。

関連記事:税理士の顧問料は月いくら?相場・料金の仕組み・費用対効果まで徹底解説 |ほまれ税理士法人

【実践】いい税理士と出会うための9つの探し方

さあ、準備ができたら、いよいよ税理士探しのスタートです。

いい出会いを引き寄せるには、どれか一つの方法に頼るのではなく、いくつかの方法をうまく組み合わせることをお勧めします。

例えば、「知り合いから紹介してもらい、その人の評判をネットでも調べてみる」といったように、複数の視点でチェックするのが成功への近道です。

1.知人・経営者仲間からの紹介

- ◎ メリット:信頼性はピカイチ!利用者のリアルな声が聞けるのは、大きな強みです。

- △ デメリット:相性が合わなくても断りづらい人間関係が絡むため、「合わない」と感じても断りの連絡をしにくいのが弱点です。

鉄則:鵜呑みにせず、必ず自分で会って話を聞くこと

紹介は「候補者の一人」くらいに考え、最終判断は自分で下しましょう。

2.金融機関(銀行・信用金庫)からの紹介

- ◎ メリット:融資を受けたい場合に話がスムーズ取引銀行などから紹介してもらうと、その後の融資審査などで有利に働くことがあります。

- △ デメリット:自社の味方とは限らない紹介される税理士は、金融機関寄りの考え方をする可能性も。その場合、大胆な節税提案などは期待しにくいかもしれません。

鉄則:融資に有利なことと、良いパートナーであることは別問題と心得るべし

必ず面談を行い、本当に自社の立場に立ってくれるかを自分の目で見極めましょう。

3.税理士紹介サービス

- ◎ メリット:手間をかけずに、条件に合う候補者が見つかる「IT業界に強い人」「若い税理士さん」など、こちらの希望に合わせて探せるので、探す手間を大幅にカットできます。

- △ デメリット:サービスの質にバラつきあり。当たり外れも運営会社によって、登録している税理士の質に差があります。経験の浅い税理士が紹介されるケースも少なくありません。

鉄則:「紹介サイトの評判」と「紹介された税理士の評判」をダブルでチェックすること。

サービス自体の口コミ評価と、紹介された個人の評価、両方を確認するのが失敗しないコツです。

4.インターネット・SNSで検索する

- ◎ メリット:圧倒的な情報量。人柄までチェックできる「地域名+税理士」などで検索すれば、たくさんの税理士が見つかります。特にSNSの発信を見れば、その人の考え方や性格まで感じ取れるのが大きな強みです。

- △ デメリット:ネットの情報は「良い顔」だけ。料金も要注意ウェブサイトやSNSの情報は、あくまで自己アピール。「良いこと」しか書かれていないことも。料金も「最安〜」とだけ書かれているなど、詳しい情報が分かりにくい場合が多いです。

鉄則:ネットの情報は参考程度に。最後は必ず直接会って判断する。

オンラインの情報だけで判断するのは絶対にNG。必ず面談のアポを取り、自分の目で確かめましょう。

5.日本税理士会連合会の公式名簿で確認する

- ◎ メリット:信頼性は完璧!「本物」かどうかを最終確認できる国が認めた正規の税理士が全員登録されている、唯一の公式データベースです。過去に懲戒処分などを受けていないか、という最も重要な安全性を確認できます。

- △ デメリット:人柄や得意分野、料金などは一切わからないあくまで公的な名簿なので、わかるのは名前や住所などの基本情報だけ。「専門性があるか」「親身になってくれるか」といった、私たちが本当に知りたい情報は載っていません。

鉄則:「探す」ためではなく、「最終チェック」に使うべし。

他の方法で見つけた税理士が、本当に信頼できる税理士か、最終的な「答え合わせ」をするためのツールと考えましょう。

6.会計ソフトの提携税理士を探す

- ◎ メリット:使っているソフトに詳しく、話が早い 弥生会計など会計ソフトの会社が提携している税理士なので、データのやり取りが非常にスムーズ。ソフトの操作で困ったときも安心です。

- △ デメリット:候補者が少なく、比較検討しにくい あくまで「そのソフトの提携先」という枠の中からしか選べないため、もっと相性の良い税理士が他所にいる可能性も。

鉄則:ソフトとの連携は、あくまで「加点ポイント」と考えること。

一番大事なのは、やはり人柄や経営相談に乗ってくれるかどうか。ソフトへの詳しさは、数ある判断材料の一つと捉えましょう。

7.セミナーや交流会に参加する

- ◎ メリット:会う前に「先生」としての人柄や実力がわかる節税セミナーなどに参加すれば、講師である税理士の説明の分かりやすさや、参加者への気配りなどを直接チェックできます。

- △ デメリット:時間と手間がかかる割に、出会いは運次第良いセミナーを探す手間がかかる上、登壇した先生が必ずしも自社に合うとは限りません。効率はあまり良くない方法です。

鉄則:「良い先生がいたらラッキー」くらいの気持ちで参加する。

税理士探しを主目的にするのではなく、まずは勉強のつもりで参加し、良い出会いがあれば儲けもの、と考えるのがおすすめです。

8.税務署・商工会議所の無料相談

- ◎ メリット:無料で、かつ安心して税の質問ができる国や地域の公的な機関なので、信頼性は抜群。税に関する素朴な疑問に、無料で答えてもらえます。

- △ デメリット:担当者は選べず、単発の相談のみその日担当の税理士が対応するため、人を選ぶことはできません。あくまで一度きりの相談が前提で、長期的なパートナー探しには不向きです。

鉄則:「顧問探し」ではなく、「ちょっとした疑問の解消」に使う場所。

特定の税理士を選ぶための方法ではなく、一般的な知識を得るための機会と割り切りましょう。

いい税理士を見極める重要ポイント

候補の税理士が見つかったら、いよいよ面談です。以下のチェックリストを元に、後悔のないパートナー選びをしましょう。

A. 専門性と実績

- □ 自社の業界に詳しく、専門的な話ができるか?

- □ 自社と似た規模の会社のサポート実績は豊富か?

- □ 質問待ちではなく、節税などを積極的に提案してくれそうか?

- □ 最新の税金のルールを、常に勉強しているか?

- □ 融資のサポートや、銀行を納得させる資料作りに強いか?

B. 相性とコミュニケーション

- □ ストレスなく話せる、相性の良い相手だと感じたか?(直感を大切に!)

- □ 難しい専門用語を使わず、分かりやすい言葉で説明してくれるか?

- □ メールなどの返信は、迅速で丁寧だったか?

- □ 親身になって、こちらの話を真剣に聞いてくれる姿勢があるか?

C. 信頼性と透明性

- □ 料金体系は明確で、分かりやすいか?(年間の総額はいくらか?)

- □ 事務所に安定したチーム体制がありそうか?

- □ 弁護士など、他の専門家とのネットワークを持っているか?

- □ ネットなどで、悪い評判や口コミが見当たらないか?

- □ (契約直前に)国税庁のサイトで、懲戒処分歴がないことを確認したか?

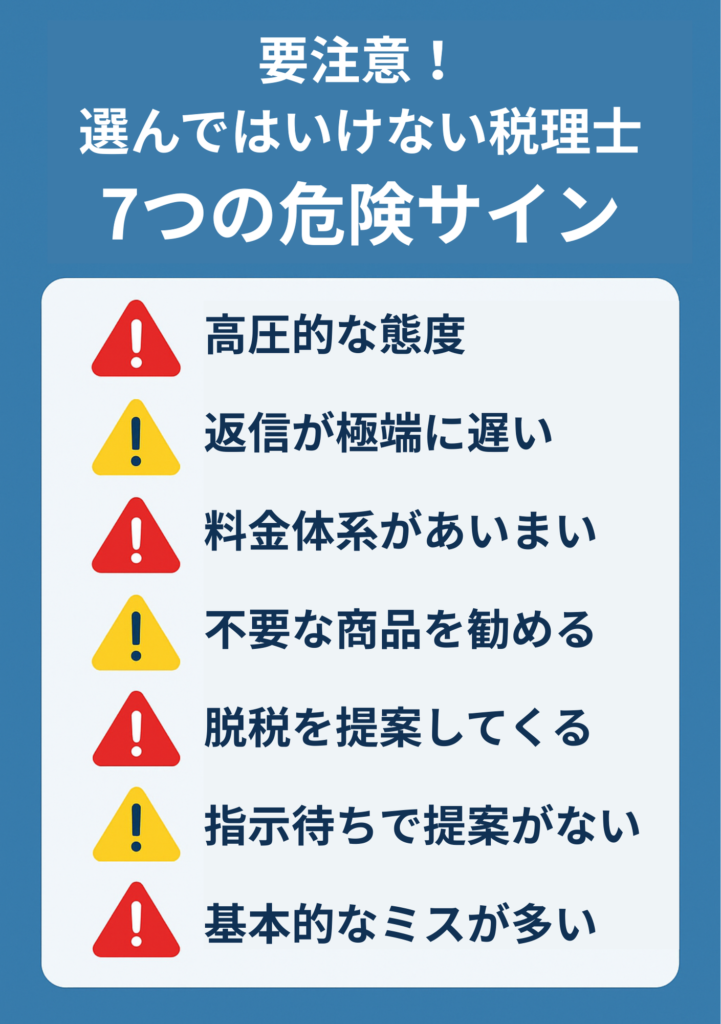

選んではいけない税理士 7つの危険なサイン

「いい税理士」を見極めることと同じくらい、「避けるべき税理士」を知ることも重要です。以下の特徴は単なる「相性が悪い」というレベルではなく、あなたのビジネスに具体的な悪影響を及ぼす「危険なサイン」です。一つでも当てはまる場合は、契約を見送ることを強くお勧めします。

1. 高圧的で、上から目線な態度

こちらが質問するのをためらってしまうような態度は、良い関係づくりの最大の妨げになります。税の知識がないのは当たり前。それを見下すような人物は、パートナーにふさわしくありません。

2. 返信が遅い、または返信がない

これは、顧客を大切にしない姿勢と、仕事の管理能力の低さの表れです。急ぎの相談や税務調査の連絡があった際に、素早く動いてくれない税理士は致命傷になりかねません。

3. 料金体系があいまい

後から「これも追加料金です」と言われる典型的なパターンで、信頼関係が根本から崩れます。契約前に、どこまでの仕事が料金に含まれるのかを書面で明確にしない税理士とは、契約してはいけません。

4. 不要な保険などをしつこく勧めてくる

自分の儲けを優先し、こちらの利益を後回しにする行為です。これは人として信頼できるかどうかの問題であり、その時点でお断りすべきです。

5. 脱税や粉飾決算を提案してくる

「節税」と「脱税」は全くの別物です。不正な行為を勧めてくる税理士は、会社全体を危険に晒します。最終的な責任を負うのは、社長であるあなた自身です。

6. 指示待ちで、プラスアルファの提案がない

言われた業務をこなすだけで、経営が良くなるような提案が一切ない場合、それはアドバイザーではなく「ただの作業代行者」です。高い顧問料を払う価値があるとは言えません。

7. 計算ミスや期限遅れが多い

申告書の計算や提出期限など、基本的な業務でミスが続くようでは、プロとして信用できません。こうしたミスは、会社の信用問題に直結します。

税理士費用の完全ガイド:相場と料金体系のすべて

税理士費用は複雑で分かりにくいと感じるかもしれませんが、その内容と相場を理解することで、交渉を有利に進め、信頼関係を築くための強力なツールとなります。

費用の構成要素

税理士の料金は、主に次の3つ(+オプション)で決まります。

1. 毎月の相談料(月額顧問料)

日々の相談や簡単な税務アドバイス、毎月の数字のチェックなど、定期的なコミュニケーションに対する費用です。税理士に会う回数などで金額が変わることが多いです。

2. 年に一度の確定申告料(決算申告料)

年に一度の決算と、税務署への申告書づくりに対する料金です。一般的に、月額顧問料の4〜6ヶ月分が相場と言われています。

3. 経理の丸投げ料金(記帳代行料)

領収書の整理や会計ソフトへの入力をまとめてお願いする場合の費用です。作業量(=仕訳の数)によって料金が決まるのが一般的です。

4. 特別な作業の追加料金(オプション)

年末調整や税務調査の対応などは、基本料金とは別に費用がかかることがほとんどです。「どこまでが月額料金の範囲か」を契約前にハッキリさせておくことが、後々のトラブルを防ぐ最大のポイントです。

以下は、法人が税理士に依頼する場合の一般的な費用相場です。自社の状況と照らし合わせ、見積もりの妥当性を判断する際の参考にしてください。

| 年間売上 | 月額顧問料(記帳代行なし・訪問は四半期に1回程度) | 決算申告料 | 記帳代行料(月額) |

| 1,000万円未満 | 15,000円~25,000円 | 100,000円~200,000円 | 5,000円~10,000円 |

| 1,000万~3,000万円 | 20,000円~30,000円 | 150,000円~250,000円 | 7,000円~15,000円 |

| 3,000万~5,000万円 | 25,000円~35,000円 | 200,000円~300,000円 | 10,000円~20,000円 |

| 5,000万~1億円 | 30,000円~50,000円 | 250,000円~350,000円 | 15,000円~30,000円 |

個人事業主の場合、法人よりも費用は抑えられる傾向にあります。

| 年間売上 | 月額顧問料(記帳代行なし) | 確定申告料 | 記帳代行料(月額) |

| 1,000万円未満 | 10,000円~20,000円 | 75,000円~150,000円 | 5,000円~10,000円 |

| 1,000万~3,000万円 | 15,000円~25,000円 | 95,000円~200,000円 | 7,000円~15,000円 |

| 3,000万~5,000万円 | 20,000円~30,000円 | 110,000円~250,000円 | 10,000円~20,000円 |

一番大切なのは、「価格」と「価値」のバランスを見極めることです。「安いから」という理由だけで選んでしまうと、結局は節税などで損をして、トータルで見ると高くついていた…という失敗は、実によくある話なのです。支払う料金に対して、どれだけの見返り(節税、経営のアドバイス、安心感など)があるのか。その費用対効果を、しっかり見極めましょう。

関連記事:税理士顧問料5,000円は本当に安い?確定申告まで含めた年間費用を解説 |ほまれ税理士法人

会社の規模や目的で選ぶ!税理士事務所の3つのタイプ

税理士事務所は、その規模によって得意なことやサービスの質が大きく異なります。自社の会社の規模や成長段階に合ったタイプの事務所を選ぶことが、ミスマッチを防ぐための、大切な第一歩です。

事務所タイプの分析

1. 大手税理士法人(BIG4など)

- 特徴:海外との取引やM&A、上場支援など、高度で専門的な相談事が得意分野。豊富な人材とブランド力が武器です。

- メリット:複雑で大きな案件にも対応できる、組織力と安心感があります。

- デメリット:料金は高め。また、担当者が比較的よく変わる傾向があり、日常的な相談にはサービスが大掛かりすぎることも。

2. 中小規模の税理士法人

- 特徴:複数の税理士がおり、チームで対応してくれるのが強み。様々な相談にオールラウンドに対応できる、バランスの良さが魅力です。

- メリット:会社の成長に合わせて、柔軟なサポートが期待できます。トップに何かあっても、組織として仕事が止まらない安心感があります。

- デメリット:事務所によって、実力や得意な分野に差がある可能性があります。

3. 地域密着の個人事務所など

- 特徴:所長先生が直接担当することが多く、フットワークが軽く、社長との距離が近いのが特徴です。特定の業界や地域に特化していることも。

- メリット:親身で融通が利きやすいこと。比較的コストを抑えられる場合が多いです。

- デメリット:対応できる業務の幅が限られることも。また、その先生が病気などで倒れたときに、仕事が止まってしまうリスク(キーパーソンリスク)があります。

事業ステージ別 おすすめ事務所タイプ

自社の現在地と未来像に合わせて、最適なパートナーを選びましょう。

| 事業ステージ | 特徴 | おすすめの事務所タイプ | 理由 |

| スタートアップ/個人事業主 | コストを抑えたい。経理の基礎からサポートしてほしい。経営者と近い関係で相談したい。 | 個人・小規模事務所またはスタートアップ特化の中小事務所 | 親身なサポートと低コストが魅力。創業期の融資や経理体制構築に強い事務所が最適。 |

| 成長期の中小企業 | 資金調達ニーズが高い。節税対策を本格化したい。事業拡大に伴い、より複雑な税務対応が必要。 | 中小税理士法人または専門性の高い小規模事務所 | 組織的な対応力と専門性のバランスが良い。融資や経営改善に実績のある事務所を選ぶ。 |

| 成熟期/大規模中小企業 | 事業承継、M&A、組織再編、国際展開などを検討。高度で専門的なアドバイスが必要。 | 中小税理士法人または大手税理士法人 | 複雑な案件に対応できる専門知識とリソースが不可欠。各分野の専門家との連携が重要になる。 |

ここで重要なのは、税理士との相性も、会社のステージによって変化する、という視点です。今のあなたに最適なパートナーが、事業が拡大した5年後も最適とは限りません。面談の際にはぜひ、「もし事業が今の2倍になったら、どんな提案をしてくれますか?」といった未来の質問をしてみてください。その税理士が持つ将来へのビジョンや、変化への対応力が見えてくるはずです。

初回面談・相談を成功させるためのチェックリスト

初回面談は、候補となる税理士を見極める最大のチャンスです。しっかり準備し、自分から話を進めることで、その時間を有意義なものにできます。

面談前に、これだけは準備しよう

- 会社の資料: 過去の決算書や事業計画書などを忘れずに持っていきましょう。

- 質問リスト: 「これだけは絶対に聞きたい」という質問をメモしておきましょう。

税理士に聞くべき質問リスト

□ 事務所の強みや体制は?

- 「得意な業種や専門分野は何ですか?」

- 「担当者はどなたになりますか?事務所のチーム体制についても教えてください。」

□ 料金とサービスの範囲は?

- 「月額顧問料には、どこまでのサービスが含まれますか?」

- 「税務調査の対応など、追加料金になるのはどんな時ですか?」

□ 連絡の取りやすさは?

- 「普段の連絡手段は何になりますか?(電話、メール、チャットなど)」

- 「質問した場合、だいたいどれくらいで返信をもらえますか?」

□ 経営への提案力は?

- 「うちの事業内容だと、どんな節税が考えられますか?」

- 「今後、会社を大きくしていく上で、どんなアドバイスをいただけますか?」

無料相談を最大限に活用しよう

多くの事務所が行っている初回無料相談は、税理士からの売り込みをただ聞く場ではありません。あなたも税理士を「面接」する、対等な場です。

質問への答え方、説明の分かりやすさ、そして何よりも「この人となら、うまくやっていけそうか」という相性を、肌で感じる最高の機会と捉え、積極的に活用しましょう。

契約後のトラブルと、円満に税理士を変更する方法

万が一、契約後に問題が起きても、落ち着いて、手順通りに進めれば、今の税理士と揉めることなく、スムーズに契約を終えることができます。「変更は面倒だ」と問題をそのままにしておくことこそ、一番やってはいけないことです。

よくある契約後のトラブル例

- コミュニケーション不足(返信が遅い、相談しにくい)

- アドバイスがない、提案力に物足りなさを感じる

- 料金とサービス内容が見合っていない

- 仕事上のミスが見つかった

- 担当者との相性が良くない

円満に税理士を変更するための4ステップ

1. まずは契約書を確認する

まず最初に、現在の顧問契約書をチェックし、「いつまでに伝えれば良いか」「ペナルティはあるか」といった、解約に関するルールを確かめましょう。

2. 次の税理士を先に見つけておく

今の契約を終える前に、新しい税理士を見つけておくことが大切です。税理士がいない期間ができてしまい、業務がストップするのを防ぐためです。

3. 冷静に、ビジネスとして解約を伝える

感情的にならず、あくまでビジネスとして、解約の意思を伝えます。伝える際は、これまでの感謝も一言添え、「事業の方向性が変わったため」など、相手を責めない理由を話すのが大人のマナーです。電話などで伝えた後、メールでも記録を残しておくと確実です。

4. 資料の返却とデータの引継ぎを確実に行う

これまでの決算書や総勘定元帳などを返してもらうよう、正式にお願いしましょう。特に、クラウド会計ソフトなどのログイン情報は重要です。契約が終わるタイミングで、必ずパスワードを変更・無効化し、情報漏洩などのリスクを防ぎましょう。

まとめ

いい税理士選びは、会社の将来を左右するとても大切な経営判断です。一番のポイントは、ただの作業代行者を探すのではなく、二人三脚で会社の成長を目指せる「パートナー」を見つけることです。

本記事でお伝えした、大切なポイントは次の3つです。

- まず「自分を知る」こと税理士に何を求めるのか、自分たちの目的をハッキリさせることが、すべてのスタートです。

- 「相性」を信じること料金やスキルはもちろん大事。でも、最終的には「この人となら、何でも話せるか?」という、人としての相性を信じることが、後悔しない選択につながります。

- 焦らず「手順」を守ること 準備、探し方、見極め、契約後の対応など踏まえた上で探せば、失敗の確率はぐっと下がります。「急がば回れ」が、良い出会いの秘訣です。

この記事でお伝えした知識やチェックリストが、きっとあなたの力になるはずです。

あなたのビジネスを次のステージへと導く最高のパートナー探しへ、自信を持って、はじめの一-歩を踏み出してください。

その大切な一歩について、もし誰かに相談したいと思われたときは、私たちほまれ税理士法人が、いつでもあなたの味方になります。